En los últimos meses, hemos asistido a un aumento de la presión regulatoria sobre el mercado cripto, especialmente en Estados Unidos. Las instituciones tradicionales aseguran que los activos digitales son peligrosos, no solo a la hora de invertir, sino de mantener el dinero a buen recaudo.

Es cierto que invertir en criptomonedas es arriesgado. La volatilidad extrema, las estafas, la desinformación, el desconocimiento… Hay muchos factores que pueden jugar en contra. ¿Y la custodia de activos cripto, también es igual de arriesgada? Con un mínimo de formación, guardar el dinero en un monedero cripto es sencillo y bastante seguro.

Las stablecoins son perfectas para esta tarea. USDC, USDT, BUSD son ejemplos de tokens vinculados al dólar que se popularizaron por mantener la paridad con la divisa estadounidense. El problema es que hay precedentes nefastos como el colapso de TerraUSD, cuyo fantasma reapareció con el depeg que sufrió USDC el 11 de marzo de 2023.

¿Significa esto que incluso las criptomonedas estables más populares son peligrosas? Curiosamente, en este caso, Circle (empresa detrás de USDC) había hecho los deberes y, en teoría, contaba con el respaldo adecuado. Su “error” fue confiar parte de sus reservas a un banco supuestamente estable: Silicon Valley Bank (SVB).

¿Quieres estar al día de todo lo que ocurre en el espacio cripto? Únete a la comunidad de trading de BeInCrypto en Telegram: lee las últimas noticias sobre el espacio cripto y accede a guías, reviews de proyectos y análisis realizados por expertos y traders profesionales.

Criptomonedas vs. Bancos: Pros y contras

El cierre de SVB y Signature Bank ha hecho saltar todas las alarmas a nivel mundial, recordando el pánico desatado por Lehman Brothers en 2008. Por suerte para Circle, la Fed ha intervenido, permitiendo la vuelta a la paridad de USDC con el dólar estadounidense. Los mercados respiran, pero la estabilidad de la banca tradicional ha quedado una vez más en entredicho.

Esto no quiere decir que el sistema bancario sea peor. Más bien, son ciertas prácticas permitidas por los reguladores (los mismos que luchan contra las criptomonedas) las que ponen en peligro las finanzas de sus clientes, desde minoristas hasta grandes empresas. Lo hemos visto en el caso de SVB, pero también ocurrió con el colapso de FTX.

Apalancarse sin medida y jugar con los fondos de los clientes debería ser censurable tanto en el sector bancario como en el de los activos digitales. Dicho esto, lo ideal sería comenzar a comparar ambos bandos de esta batalla financiera destacando sus pros y contras. Luego, podremos profundizar en otras cuestiones, como la dependencia de las DeFi respecto a las TradFi y su posible desvinculación en un futuro.

Criptomonedas: Ventajas

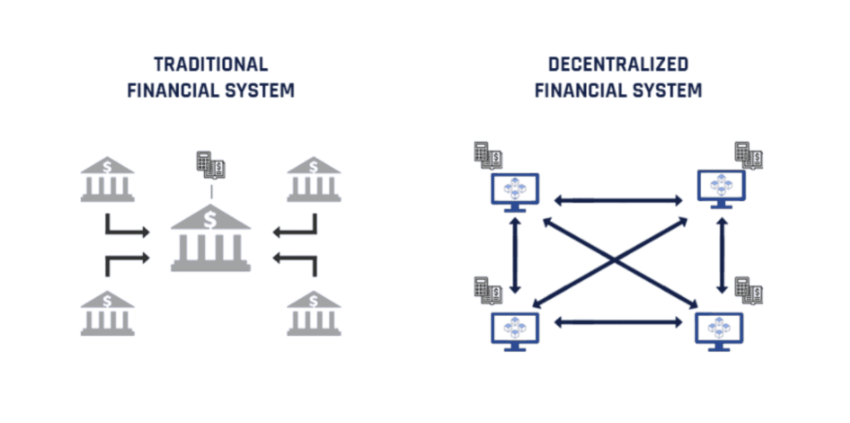

Descentralización

Para enviar dinero a través de una red blockchain no se necesita la intervención de una entidad centralizada. Esa es una de las principales ventajas de esta tecnología. La censura o la malversación son incompatibles con las criptomonedas, siempre y cuando hablemos de autocustodia.

Un banco puede denegar una transacción, usar tu dinero sin tu permiso o incluso perderlo. Esto también puede ocurrir si depositas tus criptomonedas en un CEX, como hemos visto en múltiples casos. Desconfiar de un banco para confiar en un exchange centralizado no tiene mucho sentido cuando se trata de tomar el control de tus propias finanzas.

Automatización

Si a la descentralización sumamos la automatización, los problemas asociados a los errores humanos y las manipulaciones son prácticamente nulos. El concepto de “dinero programable” hace de los activos digitales un recurso mucho más confiable, aunque exige una mayor responsabilidad por parte de los usuarios.

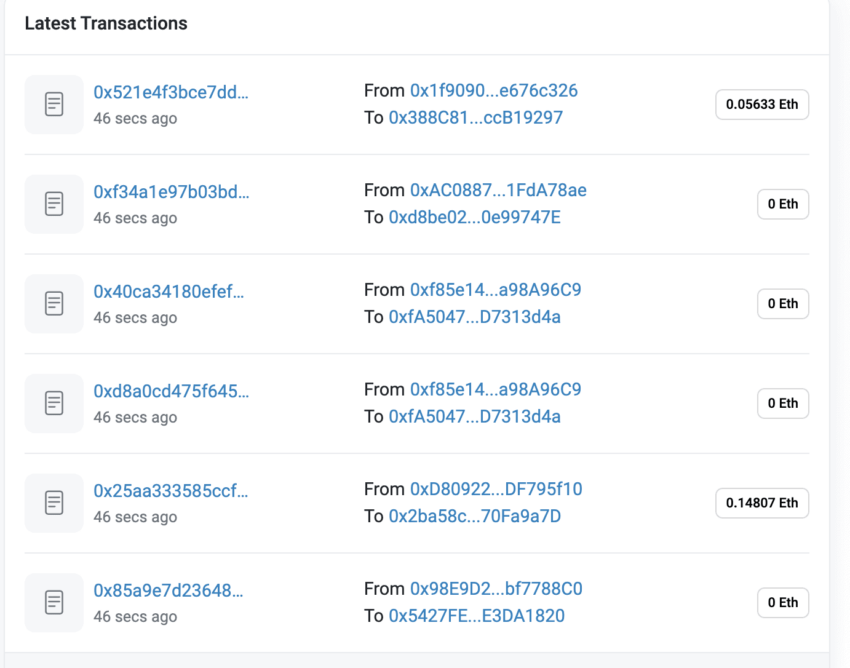

Transparencia

Se cree que las transacciones en redes como Bitcoin o Ethereum son opacas. En realidad, no es así. Puede que ofrezcan un alto grado de anonimato, pero son totalmente transparentes. Cualquiera puede rastrear los movimientos entre direcciones usando herramientas como Ethersan.

Esta transparencia es un punto a favor de las redes blockchain, ya que permite a los usuarios analizar el comportamiento de, por ejemplo, las ballenas. Lo mejor de todo es que se puede hacer un seguimiento de las transacciones en tiempo real, perfecto en el caso de operaciones que impliquen el envío de donaciones y salarios.

Claridad

La transparencia de las redes se corresponde con la claridad de los modelos económicos implementados por los proyectos. Variables como la distribución de los tokens o la oferta máxima suelen ser de acceso público, lo que permite tomar decisiones de inversión basándose en una mayor cantidad de información.

Sin censura

Como hemos visto en el punto sobre la descentralización, la censura es prácticamente imposible en una red blockchain. Bloquear direcciones, transacciones o usuarios es muy difícil, siendo una de las únicas posibilidades que el ecosistema haya sido diseñado para que esto ocurra en determinadas circunstancias, como la detección de un comportamiento sospechoso.

Inclusividad

El gas asociado a las transacciones en la red Ethereum no es representativo del costo de las operaciones en la mayoría de redes blockchain. En general, enviar criptomonedas es extremadamente barato, lo que facilita el acceso a la economía a personas sin bancarizar o con pocos recursos.

Diversificación

El mercado cripto permite diversificar, no solo en activos, sino en formas de generar beneficios. Las DeFi ofrecen multitud de alternativas, como el yield farming, el staking, el lending, el pooling, etc. Lo mejor de todo es que no es necesario recurrir a terceros para realizar las operaciones.

Criptomonedas: Desventajas

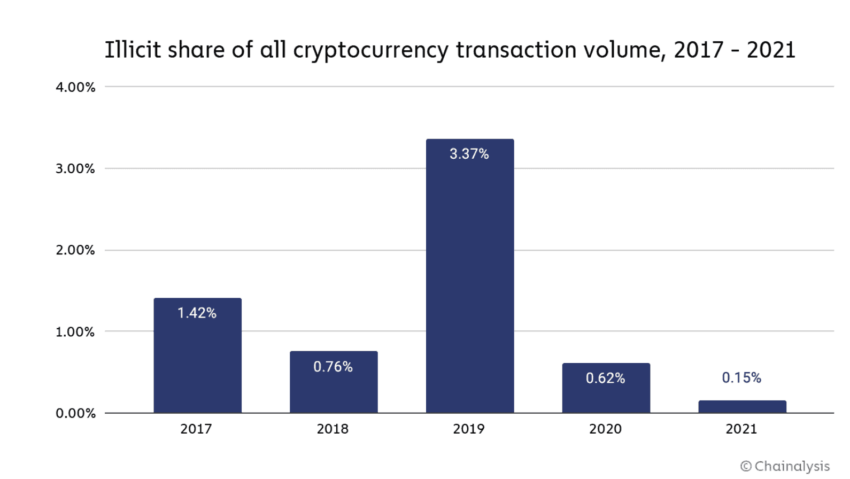

Ataques y robos

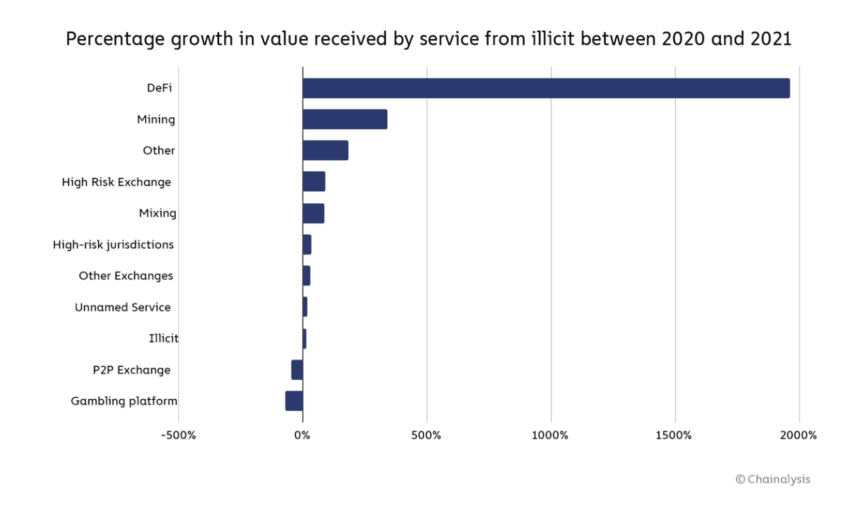

Los ataques a plataformas DeFi son tan comunes que la comunidad cripto parece haberse acostumbrado a ellos. Según Chainalysis, 2022 es hasta la fecha (16 de marzo de 2023) el peor año con 3.8 mil millones de dólares robados. Sin duda, el miedo a los hacks es una de las mayores barreras que impide la adopción masiva.

En este sentido, la ventaja del “dinero programable” se convierte en desventaja, como han demostrado los ataques a plataformas como Wormhole Bridge, Nomad Bridge, KuCoin, BitMart, PolyNetwork o Ronin.

Sin asegurar

En las DeFi, cada usuario es totalmente responsable de sus fondos. No existe ningún tipo de respaldo ajeno, como sí ocurre en las TradFi. Si un banco quiebra, puedes reclamar a una entidad gubernamental o un organismo regulador. Exchanges como Binance cuentan con mecanismos similares que protegen a los usuarios, pero, como ya hemos comentado, operar en un CEX no es lo más indicado si quieres huir de la centralización.

Volatilidad

El precio de las criptomonedas es extremadamente volátil y dependiente del sentimiento de los inversores. Cualquier rumor o evento inesperado puede tumbar o disparar la cotización. La especulación es constante en el mercado cripto. Incluso un simple comentario puede afectar significativamente al comportamiento de una criptomoneda. El impacto de los tuits de Elon Musk en el precio de DOGE es el ejemplo perfecto.

Regulación imprecisa

Al contrario de lo que ocurre con el sistema bancario internacional, las regulaciones sobre activos digitales puede cambiar drásticamente de un país a otro. En el caso de la minería, está prohibida en China, pero en Islandia es una actividad de lo más normal. Como este, hay multitud de ejemplos.

En algunos casos, las medidas implementadas por las autoridades financieras parecen ser aleatorias, incluso sin una base legal clara. La batalla entre la SEC y Ripple lleva dos años poniendo de manifiesto esta cuestión.

Dependencia del fíat

Las criptomonedas dependen del fíat en muchos sentidos. La inmensa mayoría de usuarios de activos digitales no piensan en BTC, piensan en dólares, euros, libras o yenes. Incluso los más puristas tienen que pagar en fíat por productos y servicios diarios. La baja adopción como medio de pago y el rechazo de parte de la población obliga a las empresas del sector a usar los bancos y rampas basadas en fíat.

Bancos: Ventajas

Fondos asegurados

El dinero depositado en los bancos está asegurado. Como cliente, tienes derecho a reclamar hasta cierta cantidad de los fondos en caso de quiebra, la cual difiere entre países. En Estados Unidos, el seguro estándar cubre hasta 250 mil dólares por depositante; en la UE, hasta 100 mil euros.

User-friendly

Usar un banco es infinitamente más sencillo para la mayoría de la población. En principio, parece que la naturaleza de las operaciones bancarias es más fácil de asimilar. En realidad, no es necesario saber de banca. Como cliente de una entidad, firmas un contrato, verificas tu identidad y delegas la responsabilidad en el banco.

Trato directo

Las entidades tradicionales disponen de oficinas. En este sentido, los clientes pueden tener cierta sensación de seguridad: la banca y el fíat se asocian al tarot en persona y el dinero tangible. Los neobancos están rompiendo con esta realidad, acercando a los usuarios al mundo digital y la banca online.

Sponsored SponsoredBancos: Desventajas

Ciclos y crisis

Los productos financieros ofrecidos por entidades bancarias resultan más estables, pero la banca no está exenta de riesgos. Además de los casos puntuales de negligencia e irresponsabilidad, el sector bancario y la economía de corte capitalista parece seguir un patrón cíclico con crisis recurrentes.

Centralización

La centralización de las entidades bancarias tiene puntos positivos dentro del marco sistémico tradicional. La cara oscura de esta centralización es la capacidad para tomar decisiones de forma unilateral sin consultar a los clientes, tales como realizar inversiones arriesgadas, bloquear cuentas o denegar transacciones.

Las transacciones bancarias pueden parecer P2P, pero nada más lejos de la realidad. De forma poco transparente, los bancos controlan cada movimiento de dinero y hacen un seguimiento constante de los flujos de capital a los que tienen acceso.

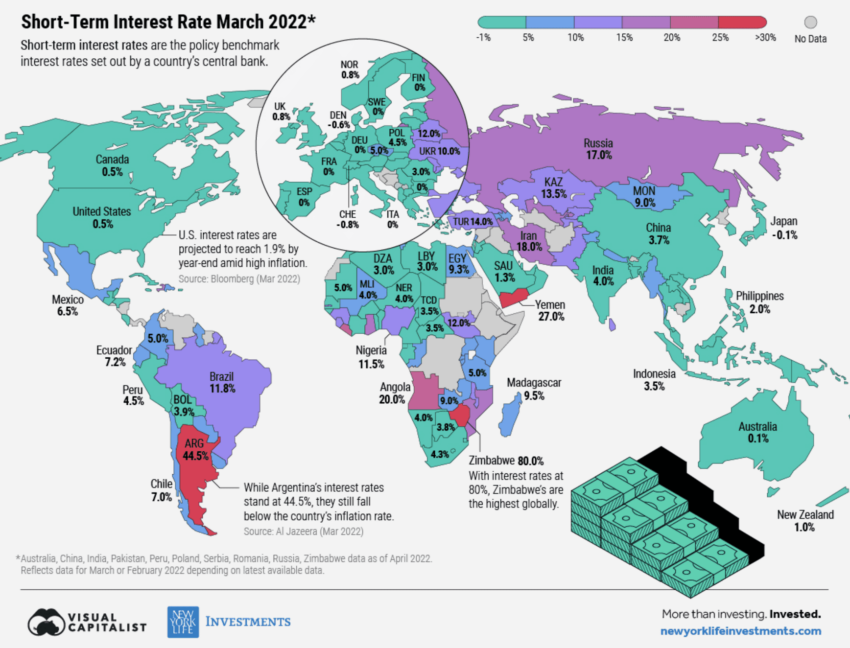

Dependiente de los tipos de interés

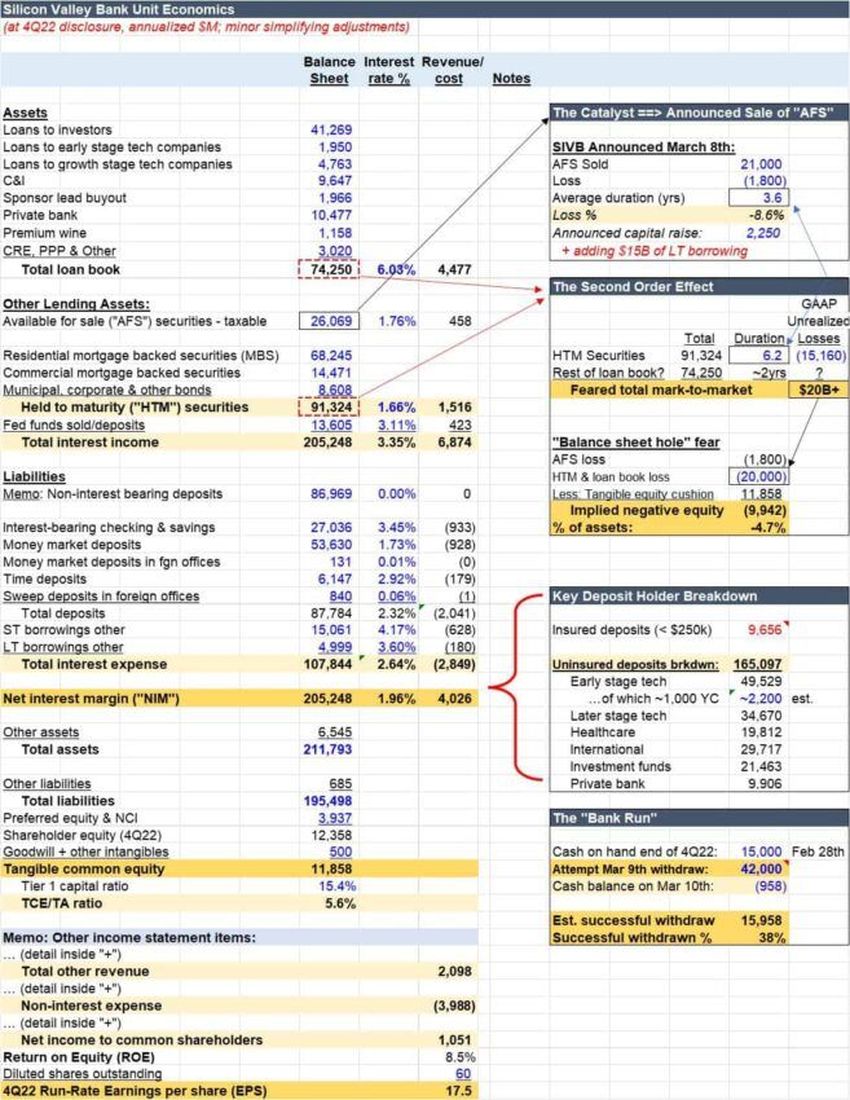

Los bancos dependen totalmente de los tipos de interés fijados por las entidades centrales. El caso de SVB es un buen ejemplo de cómo una subida de tipos (a comienzos de 2022, la Fed prestaba dinero a las entidades a un 0.5%) puede desmontar toda una estrategia de inversión basada en el apalancamiento excesivo.

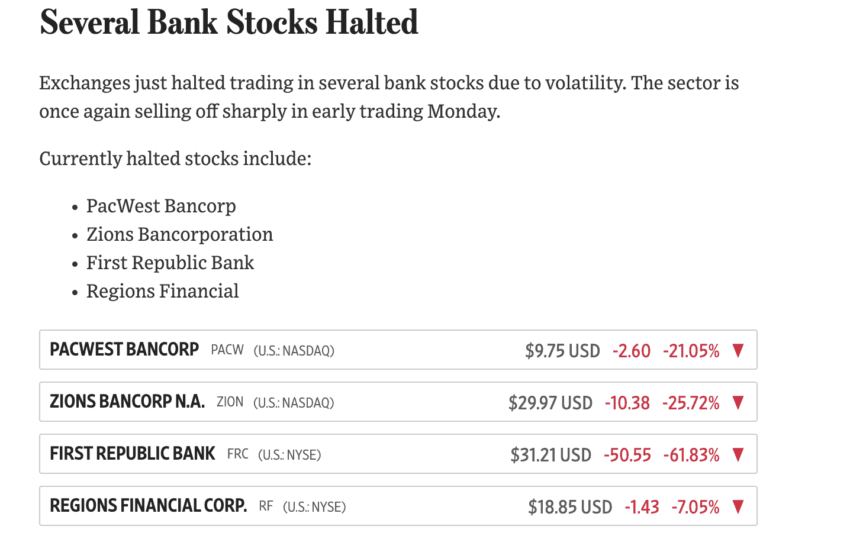

Exposición

Es habitual que los bancos compartan activos. Esta relación entre entidades, expone al sistema bancario a un riesgo enorme. Las quiebras de Lehman Brothers en 2008 y el colapso de SVB en 2023 son claros ejemplos de la rapidez con la que se puede expandir una crisis de solvencia.

Criptomonedas vs. Bancos: Colapsos

Una cuestión que comparten todos los sistemas financieros es que la irresponsabilidad, la falta de confianza y las malas prácticas pueden tumbarlos. Esto es aplicable tanto a los bancos como a las criptomonedas. De hecho, los colapsos son comunes en ambos sectores. Veamos los más relevantes.

Colapsos en el sector cripto

La caída de Terra

Hasta la fecha (marzo de 2023), uno de los peores años en la historia del espacio cripto fue 2022. Uno de los eventos que marcaron a la comunidad fue el derrumbe de Terra. El canto del cisne negro de Do Kwon fue ensordecedor, aunque no tanto como el de FTX (cuyo colapso veremos más adelante).

La primavera de 2022 fue fría para el mercado cripto. El depeg de UST sorprendió a la comunidad, generando el caos cuando LUNA se desplomó. El modelo que seguía la stablecoin de Kwon se basaba en un mecanismo que dependía en parte del token nativo del proyecto. El desastre estaba servido.

El colapso, como ocurre en estos casos, comenzó con la retirada masiva de fondos por parte de los usuarios de Anchor Protocol (probablemente por la caída de los retornos prometidos). La oferta de UST se disparó y la paridad se fue perdiendo rápidamente, sin posibilidad de recuperarla.

La respuesta fue muy parecida a la que nos tienen acostumbrados los bancos centrales: inyectar liquidez. Se introdujo un volumen enorme de LUNA en el sistema para contrarrestar la oferta masiva de UST. Básicamente, se emitió LUNA para quemar UST, lo que resultó en una caída del precio del token nativo de Terra.

La presión de venta no disminuyó, saturando el ecosistema de tal forma que la estampida era ya inevitable. Ni siquiera las reservas de BTC usadas como respaldo pudieron evitar el desastre. LUNA se devaluó a niveles insoportables para los holders y UST pasó del dólar a los 30 centavos.

El escándalo de FTX

En noviembre de 2022, el invierno cripto llevaba meses enfriando el ánimo de los inversores. Sam Bankman-Fried (SBF), que se había presentado como el salvador del sector, estaba a punto de protagonizar un desastre mucho peor que el de Terra: el colapso de FTX.

La caída del exchange de SBF puso de manifiesto las similitudes entre los CEX y los bancos. FTX era uno de los principales exchanges centralizados en términos de volumen, provocando una crisis de confianza sin precedentes en el sector.

Las prácticas de SBF, usando el token nativo de FTX (FTT) para inflar el balance de Alameda Research como parte de un entramado financiero, pusieron en guardia a la comunidad. Todo estaba a punto de explotar, pero la bomba no la activó SBF; fue el CEO de Binance. Changpeng Zhao (CZ) encendió la mecha con un tuit donde anunciaba la liquidación de todos sus FTT debido a la situación de FTX.

As part of Binance’s exit from FTX equity last year, Binance received roughly $2.1 billion USD equivalent in cash (BUSD and FTT). Due to recent revelations that have came to light, we have decided to liquidate any remaining FTT on our books. 1/4

— CZ 🔶 Binance (@cz_binance) November 6, 2022

El mensaje de CZ desencadenó una cascada de ventas que, además de incitar a SBF a intercambiar unos cuantos tuits con el CEO de Binance, tuvo un impacto negativo en el precio de FTT. Al tumbar el precio del token nativo de FTX, el castillo de naipes se vino abajo, causando uno de los mayores desastres de la historia del espacio cripto.

Las retiradas de los usuarios de FTX se multiplicaron exponencialmente, colapsando el exchange, que, finalmente, tuvo que declararse en bancarrota. Bitcoin y las principales altcoins sintieron el golpe inmediatamente, arrojando pérdidas significativas. Pero lo peor no había pasado.

El contagio de FTX

El escándalo de FTX supuso un trauma para la comunidad cripto que todavía se nota. El contagio fue considerable, provocando el cierre de muchas empresas y proyectos que estaban expuestos a la estructura financiera de SBF, incluyendo FTX y Alameda.

Un ejemplo claro es la quiebra de BlockFi, rescatada por SBF tras el colapso de Terra. Otras compañías importantes del sector que se hundieron por el contagio son Genesis, Voyager y Celsius, lenders expuestos en gran medida a FTX y Alameda.

SponsoredIn the interest of transparency, Celsius has approximately 3.5mm SRM tokens on FTX, most of which are locked, as well as loans to Alameda totaling approximately $13MM (based on current values) which are currently under-collateralized (primarily by FTT tokens).

— Celsius (@CelsiusNetwork) November 11, 2022

Para los puristas, la parte positiva fue el creciente número de usuarios que descubrieron los problemas que acarrea la centralización y las ventajas de usar DEX. Igualmente, vieron con bonus ojos la campaña a favor de la autocustodia impulsada en redes, también debido al incremento de hacks, estafas y robos.

Exposición a los mercados

Aunque 2022 haya sido un año nefasto, la buena noticia para el sector de los activos digitales es que ha salido reforzado. Las compañías que han sobrevivido se han esforzado por mejorar sus prácticas, ser más transparentes y aumentar los niveles de seguridad. Ahora, el problema es su dependencia del sistema financiero tradicional.

No hablamos solo de cómo SVB ha puesto en peligro la existencia de Circle (y el capital de millones de usuarios que confiaban en la estabilidad USDC). Se trata también de la vinculación entre ecosistema como Bitcoin y los mercados tradicionales.

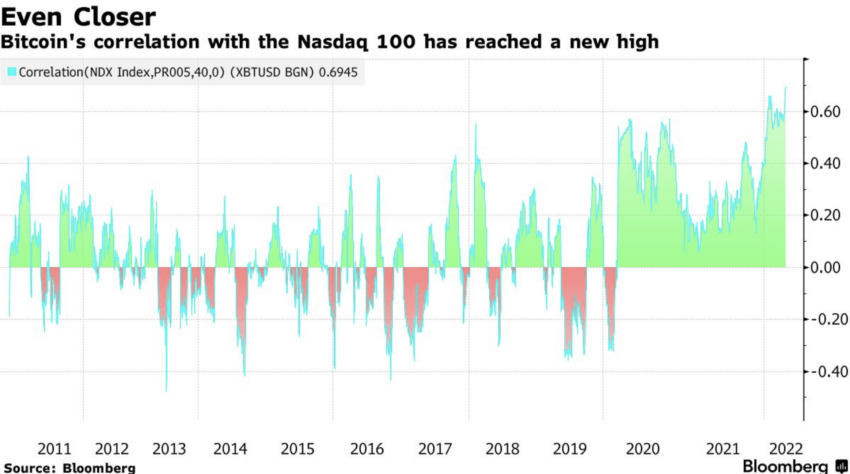

La correlación entre el precio de la divisa de Nakamoto y los principales índices bursátiles ha crecido desde 2021, después de la caída en picado durante 2020. Fue el año de la crisis sanitaria, del rally que llevó a Bitcoin a su último ATH. Entonces, se hablaba de la divisa de Nakamoto como un refugio excelente contra la inflación y la inestabilidad económica mundial.

Con una correlación superior a 0.60 puntos, ya no se puede decir lo mismo. De hecho, deberíamos considerar que el movimiento prácticamente parejo como un elemento que explica el aumento del riesgo en caso de colapso de la economía estadounidense.

#Bitcoin is a macro asset now.

— Dan Tapiero (@DTAPCAP) December 6, 2022

IE. it moves in part based upon liquidity cycles.

Important chart shows #BTC as major laggard now vs rates, Usd and even SPX.

Correlations here suggest btc should be over 20k today and likely between 25k-30k.

FTX fear keeping it too cheap.

🚀 pic.twitter.com/QINyurIeJF

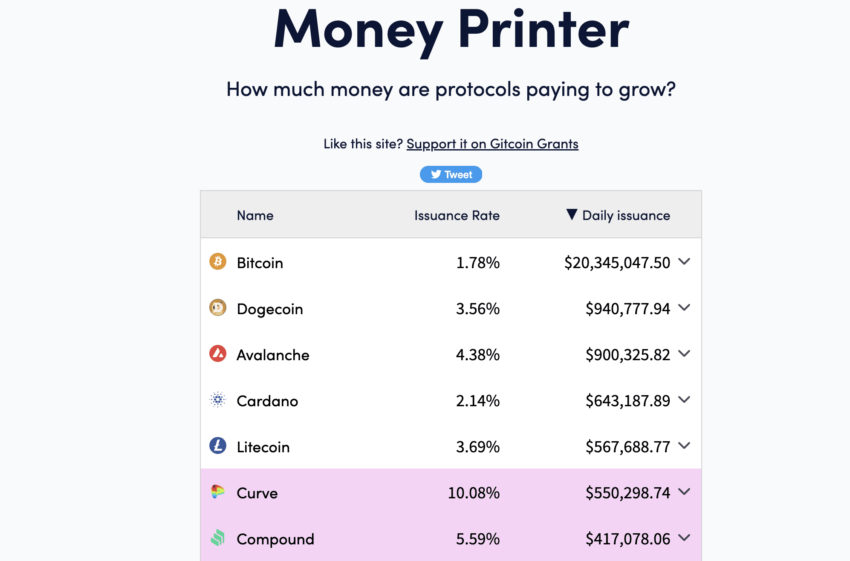

La esperanza de la comunidad reside en un detalle que, aunque pequeño, es de gran importancia: Bitcoin tiene una oferta máxima limitada. Su inflación anual es inferior al 2%, muy por debajo de la inflación de las principales divisas fíat. A largo plazo, se espera que esta diferencia sea mayor, recuperando Bitcoin su función como refugio antiinflacionario.

Colapsos en el sector bancario

Colapso de Silvergate

El sector bancario no es ajeno a los colapsos. De hecho, parece que forman parte esencial de su evolución. En 2008, asistimos al último desastre financiero mundial, provocado por el cierre de Lehman Brothers. En 2023, el fantasma de aquella crisis internacional está llamando a la puerta de la Fed.

Todo empezó con el informe de Silvergate, que reconoció en enero de 2023 una caída brusca en los depósitos procedentes del sector de los activos digitales. La entidad, conocida por su vínculo estrecho con el mercado cripto, anunció una caída de 8000 millones de dólares en apenas tres meses.

Por supuesto, el colapso de FTX explicaría en parte esta circunstancia, pero el daño estaba hecho. Compañías relevantes como Coinbase, Paxos y Circle prefirieron mover sus activos a otra entidad. Sí, eligieron Signature. No podían prever que, pocas semanas después, las autoridades estadounidenses forzarían su cierre.

El cierre de Signature sorprendió a los propios directivos de la entidad. La medida fue anunciada el 12 de marzo de 2023 por la Fed y la FDIC, lanzando un paquete de rescate dirigido a los clientes afectados por el colapso de SVB, incluyendo Circle que ha decidido confiar en BNY Melon tras la tormenta.

The remaining 23% ($9.7bn) is in cash. Last week, we took action to reduce bank risk and deposited $5.4bn with BNY Mellon, one of the largest and most stable financial institutions in the world, known for the strength of their balance sheet and as a custodian.

— Jeremy Allaire (@jerallaire) March 11, 2023

$3.3bn of USDC’s… https://t.co/Bm1rZaTEPK

Cierre de SVB

El origen del pánico en el sector de los activos digitales lo encontramos en el colapso de SVB, la entidad preferida por las compañías tecnológicas. El banco californiano contaba con un volumen de depósitos significativo procedentes de startups, proyectos cripto y empresas de peso ubicadas en la bahía de San Francisco.

La nefasta gestión de los activos y el apalancamiento excesivo ha llevado a esta entidad, aparentemente solvente y digna de confianza, a la quiebra. De nuevo, un banco es noticia por poner en peligro todo el sistema financiero internacional debido a prácticas irresponsables. Hablamos de una entidad regulada que actuaba dentro de la legalidad.

El equipo de SVB no calculó el efecto de la subida de tipos de interés, ni la presión que podrían ejercer los clientes en el caso de una retirada masiva de fondos. El error de SVB fue creer que el “dinero gratis” les permitiría hacer negocio indefinidamente. Los tipos a mínimos históricos de hace unos años no tienen nada que ver con el nivel actual, propiciado por la inflación.

Confiar en el rendimiento de los bonos para apostar el dinero de sus clientes era rentable en 2020, cuando la crisis sanitaria de la COVID-19 forzó una bajada de los tipos al 0%. Con la actual subida, esos bonos se depreciaron significativamente, poniendo en peligro los activos expuestos, que eran bastantes.

La fuga de clientes y el casi nulo volumen de activos disponibles para respaldar la inversión provocó el desastre. De hecho, la cartera de activos AFS se vació con unas pérdidas de 1800 millones de dólares. El último cartucho de SVB fue abrir una ronda de financiación que no pudo evitar la quiebra, el cierre, la investigación y la demanda colectiva de los accionistas.

A joint statement for @Jeremy_Hunt & @hmtreasury, from a number of leading UK venture capital funds, in support of @SVB_UK pic.twitter.com/7dGHh3WHnr

— Atomico (@atomico) March 11, 2023

Criptomonedas vs. Banca tradicional: ¿Quién pone en peligro a quién?

Si los colapsos forman parte tanto del sector bancario como del mercado cripto, ¿a quién se puede culpar de la actual crisis de liquidez y confianza? Las opiniones de los expertos están polarizadas, pero coinciden en una cuestión: el vínculo entre las DeFi y las TradFi es demasiado fuerte como para ignorarlo.

Silvergate se perfila como un elemento determinante en la discusión. Según el senador Sherrod Brown explica la caída de la entidad destacando su exposición excesiva a las criptomonedas. Barney Frank va más allá, asegurando que los activos digitales suponen un elemento desestabilizador que ha propiciado el fallo del sistema bancario.

Sponsored SponsoredCuriosamente, el excongresista cree que el cierre de Silvergate era innecesario, respondiendo exclusivamente a la necesidad de las autoridades estadounidenses de mandar un mensaje en contra de las criptomonedas. La motivación política es una teoría que comparten algunos especialistas.

They gutted Signature so Biden admin could pin it on crypto tomorrow

— nic carter 🌠 (@nic__carter) March 13, 2023

The fix is in https://t.co/i24zBsjWr0

Christopher Whalen le echa la culpa a la Banca. Para el presidente de Whalen Global Advisors, el cierre de Signature es una cuestión vinculada al espacio cripto. Whalen cree que los bancos han cometido un error centrándose en los activos digitales. Janet Yellen opina todo lo contrario.

La secretaria del Tesoro estadounidense señala directamente la devaluación de los bonos como la razón principal del colapso de SVB. Resulta curiosos ver cómo concuerdan estas declaraciones con las de Michael Casey, CCO de CoinDesk, que habla de una crisis exclusivamente bancaria.

THIS IS A BANKING CRISIS, NOT A CRYPTO CRISIS

— Michael J. Casey (@mikejcasey) March 11, 2023

My journey into Bitcoin began in 2013 when the Cyprus bank failure prompted a rally in BTC as people suddenly saw its value.

Similar sentiment now in the big bounce over $20,000?

THIS IS A BANKING CRISIS, NOT A CRYPTO CRISIS

Criptomonedas y Banca tradicional: Efecto dominó

En cierta manera, todas las opiniones tiene su porción de razón. No se trata de elegir un bando. La conexión entre el sector bancario y el de los activos digitales tiene un efecto bilateral. Ambos forman parte de un sistema financiero mayor, que engloba estructuras tanto tradicionales como disruptivas.

— Elon Musk (@elonmusk) March 11, 2023

Pérdida de paridad

Puede que en otras ocasiones las criptomonedas hayan puesto en peligro la estabilidad del sistema, pero, en el caso de la crisis de marzo de 2023, parece que el origen se encuentra en los propios bancos. El ejemplo de Circle y el depeg de USDC es un ejemplo bastante ilustrativo.

La empresa Jeremy Allaire había conseguido posicionar su token entre los activos digitales más populares del mercado cripto. USDC, la segunda stablecoin por capitalización de mercado (incluso después de perder la paridad), se consideraba la cripto estable más segura, especialmente frente a USDT, de la que desconfía parte de la comunidad.

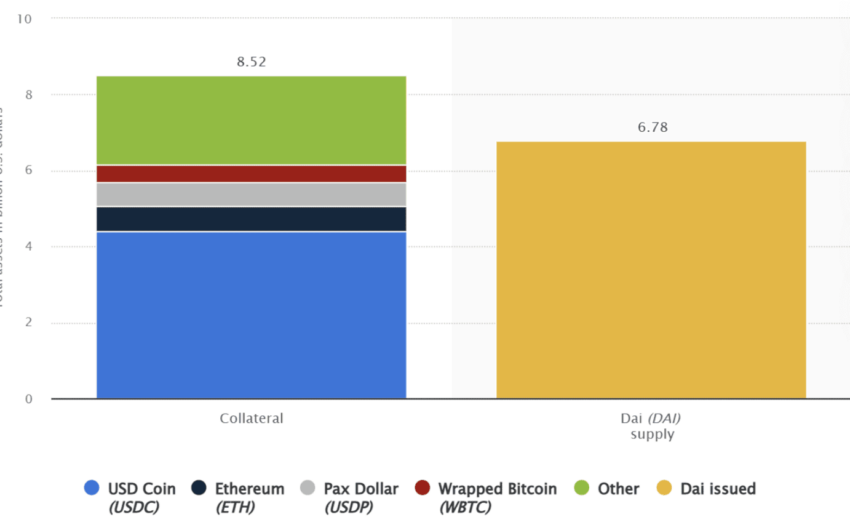

En el momento del colapso de SVB, Circle tenía en depositado en la entidad el 8.25% de las reservas que respaldaban la oferta de USDC. Circle había hecho los deberes, pero SVB casi se lleva por delante la segunda stablecoin del mercado el 11 de marzo, cuando el precio cayó por debajo de los 90 centavos de dólar.

Cabe destacar que existe otra conexión que amplificó los efectos de la caída. Se trata de un vínculo que podría haber tenido efectos devastadores en el mercado cripto: la dependencia de otras criptomonedas respecto a USDC. Otras stablecoins sufrieron una pérdida de paridad similar a la del “dólar de Circle”.

Es el caso de DAI. El token de MakerDAO es la cuarta stablecoin por capitalización, justo por detrás de BUSD. Su depeg pilló por sorpresa a los inversores, incluyendo ballenas que generaron pérdidas considerables.

Exposición de empresas cripto

El batacazo de USDC ha rescatado una discusión recurrente dentro de la comunidad cripto: la necesidad de independizarse del sistema financiero tradicional. El colapso de SVB no ha afectado solo a Circle. La lista es larga, e incluye a empresas como Pantera Capital, Avalanche y Yuga Labs

Otras compañías importantes han reconocido estar expuestas a la entidad californiana. Hablamos de gigantes como Ripple, que consideraba SVB como un socio. Hablamos de BlockFi, ahora en quiebra, que tenía fondos depositados en SVB por valor de 227 millones de dólares.

Per new bankruptcy filing, BlockFi has $227m in Silicon Valley Bank. The bankruptcy trustee warned them on Mon that bc those funds are in a money market mutual fund, they’re not FDIC secured — which could be a prblm w/ keeping in compliance of bankruptcy law pic.twitter.com/hnpo8anrrS

— Lauren Hirsch (@LaurenSHirsch) March 10, 2023

Esta exposición generalizada podría alejar del espacio cripto a políticos y organismos públicos abiertamente procripto en Estados Unidos. Por otra parte, las compañías del sector cripto con presencia en el país podrían mudarse, buscando un mejor trato en Europa y Asia.

Efectos del “rescate”

La conexión entre el sistema financiero tradicional y el espacio cripto es obvia si leemos la recuperación inmediata de las criptomonedas tras el anuncio del paquete de medidas de la Fed. En el caso de Circle, pudo acceder a los fondos depositados en SVB, recuperando USDC la paridad poco después.

Bitcoin también ha notado el “rescate” de la Fed, alcanzando los 25,500 dólares después de haberse hundido hasta la línea de los 18,500 dólares. Este buen comportamiento puede responder a la alta correlación entre la divisa de Nakamoto y los mercados tradicionales.

Bancos o criptomonedas: ¿Cuál es la mejor opción?

Hemos visto cómo los defensores del sistema tradicional ha culpado fuertemente las criptomonedas por el cierre de SVB y Signature. Por su relación con la segunda entidad, destacan las declaraciones de Barney Frank. En el lado opuesto, se encuentran los puristas del espacio cripto, abogando por una independencia total.

No parece lógico aferrarse a posturas polarizadas y cerradas. Los colapsos son eventos que afectan tanto al sector de las criptomonedas como al financiero. Los bancos llevan años trabajando con activos digitales y las empresas tecnológicas confían sus fondos a entidades bancarias. La conexión entre ambos sectores no es el problema. Es la mala praxis la culpable de desastres como el de FTX o el de SVB.

Por otro lado, los fundamentos de las finanzas tradicionales pueden aportar algo de estabilidad y seguridad. Las estafas y las actividades ilícitas son comunes en el espacio cripto, en parte debido a una falta de claridad en la regulación y la ausencia de organismos especializados. En este sentido, casos como el de Mt.Gox, OneCoin, Terra y FTX deberían ser motivo para la reflexión.

Además, mientras el comportamiento de Bitcoin y las principales altcoins dependan de la liquidez procedente del sistema financiero tradicional, poco se podrá hacer para ofrecer una alternativa.

In theory, the collapse of Silicon Valley Bank is highly bullish for #Bitcoin.

— The Kobeissi Letter (@KobeissiLetter) March 12, 2023

Bitcoin literally fixes the fractional reserve issue.

However, Bitcoin can barely rally 2% now.

This is because the real problem is liquidity.

Liquidity was already bad before SVB.

Now it’s gone.

Este y otros factores restan valor al debate sobre el uso de criptomonedas o dinero fíat, el dilema sobre el sistema bancario tradicional y el mercado cripto. Puede que la discusión oportuna sea: centralización vs. descentralización.

En este sentido, incluso las plataformas DeFi están vinculadas de alguna forma a los bancos. Los usuarios de, por ejemplo, UniSwap, necesitan en última instancia convertir sus activos digitales a dinero fíat. Está claro que la independencia del sistema cripto pasa por la adopción masiva de las criptomonedas como medio de pago cotidiano.

La adopción de la tecnología blockchain también es necesaria, incluso por parte de las entidades financieras tradicionales, que podrían beneficiarse de las innovaciones a cambio de perder cierta centralización y ganar algo de transparencia.