El sector financiero ha sufrido duros golpes en 2022 y 2023, tanto en espacios tradicionales como disruptivos. La quiebra de bancos y el colapso de exchanges nos recuerda que el riesgo es algo inherente a los mercados. A estos eventos se los conoce como cisnes negros, concepto que también suele usarse para definir a una compañía o entidad cuyo fracaso termina teniendo un alcance enorme.

En esta guía, hablaremos de la teoría del cisne negro, qué significa y cuáles son sus implicaciones financieras en el mercado cripto. Además, intentaremos enumerar algunas ideas útiles para prever este tipo de eventos, así como para combatir sus efectos.

¿Quieres estar al día de todo lo que ocurre en el espacio cripto? Únete a la comunidad de trading de BeInCrypto en Telegram: lee las últimas noticias sobre el espacio cripto y accede a guías, reviews de proyectos y análisis realizados por expertos y traders profesionales.

¿Qué es la teoría del cisne negro?

Un cisne negro hace referencia a un evento impredecible o improbable cuyo impacto tiene consecuencias devastadoras a nivel económico. En ocasiones, también se habla de las empresas que causan estos eventos (o que podrían causarlos en un futuro) como cisnes negros.

Cabe destacar que el componente de improbabilidad o rareza es requisito imprescindible para que un evento sea considerado cisne negro. En este sentido, una corrección profunda del mercado tras un rally no podría definirse como tal, ya que es una respuesta que la mayoría de analistas esperaría, y para la cual cualquier inversor podría prepararse.

Un cisne negro, por definición, es un evento para el que prácticamente nadie podría haberse preparado, ya sea por una falta de previsión o por la infravaloración de las consecuencias potenciales. Incluso una estrategia extremadamente conservadora con una gestión del riesgo elevada no serviría de nada ante un cisne negro. Hablamos de eventos como el crash de 2008.

Origen de la teoría del cisne negro

Hasta la llegada a Australia de unos exploradores holandeses a finales del siglo XVII, en Europa se pensaba que los cisnes eran blancos. Nunca se había visto uno negro en el viejo continente. El descubrimiento de un cisne negro causó sensación entre los eruditos europeos, que pronto acuñaron el término “cisne negro” para referirse a algo imposible.

El concepto terminó aterrizando en el mundo de las finanzas siglos después de la mano del economista libanés Nassim Taleb. En 2007, publicó un libro titulado The Black Swan (El Cisne Negro). Fue un éxito de ventas, y muchos analistas lo señalan como la primera predicción de la crisis de 2008.

Bases de la teoría de Taleb

Como trader y gestor de fondos, Taleb contaba con la experiencia y los conocimientos suficientes para fusionar el concepto de cisne negro con los condicionamientos de los modelos financieros tradicionales. Su intención era prever eventos improbables que pudieran incluirse en la implementación de estrategias de gestión de riesgos.

1. Limitaciones de las previsiones

Uno de los principales puntos que desarrolla Taleb en su teoría es el de las limitaciones de las herramientas tradicionales a la hora de anticipar un cisne negro. Más bien, en The Black Swan habla del error humano a la hora de usar estas herramientas, mencionando la tendencia a sobrevalorar nuestras capacidades predictivas y a realizar previsiones acordes a nuestros esquemas.

2. Azar y aleatoriedad

Para Taleb, el azar y la aleatoriedad son variables a tener en cuenta a la hora de hacer previsiones, especialmente cuando se trata de identificar cisnes negros. ¿Quién podría haber previsto la crisis sanitaria de 2020 para salir del mercado? Si vinculamos ambos factores, la relación es aleatoria.

3. La antifragilidad prevalece

Otro concepto desarrollado por Taleb es la “antifragilidad”. Con él, explica la naturaleza de sistemas que se fortalecen al exponerse a situaciones de altos niveles de riesgo, desorden y aleatoriedad. Puede que sea prácticamente imposible prever un cisne negro, pero siempre podemos centrar nuestros esfuerzos en implementar estrategias antifrágiles.

4. Falacias retroactivas

Es común explicar un cisne negro cuando ya ha ocurrido y ha arrasado un mercado o sector. Aunque parezcan tener sentido, los argumentos expuestos son considerados por Taleb como falacias, ya que los cisnes negros son eventos que no responden a ninguna explicación plausible: son aleatorios por naturaleza.

Teoría del cisne negro: Características

Aleatorios e impredecibles

Los cisnes negros son eventos aleatorios. Es raro que sucedan. Es por eso que resulta prácticamente imposible preverlos con herramientas tradicionales. Por ejemplo, nadie pudo prepararse para el desplome de los mercados del lunes negro de 1987, cuando el Dow Jones perdió un 22.6% en menos de 24 horas.

Incluso eventos probables pueden llegar a convertirse en cisnes negros. Sirva de ejemplo la COVID-19. Si bien es cierto que una pandemia mundial era una situación que se barajaba desde hacía años, la magnitud, el impacto económico y el momento del estallido de la crisis sanitaria no pudieron preverse.

Impacto extremo

Además de inesperado, los efectos negativos de un evento tienen que ser elevados para considerarlo un cisne negro. Como hemos comentado, una corrección del mercado tras un rally no podría considerarse un cisne negro.

Pero si una caída del mercado termina siendo un desplome generalizado como el de la crisis de 2008, sí podríamos hablar de un cisne negro.

Engañosos

Los cisnes negros pueden dar cierta sensación de coherencia una vez han sucedido. Esto se debe a las falacias mencionadas por Taleb. La tendencia a dar una explicación coherente a los eventos puede hacernos pensar que podremos identificar un suceso similar en el futuro. Se trata de una creencia sesgada.

Disruptivos

En la mayoría de los casos, el impacto de los cisnes negros conlleva transformaciones en los marcos regulatorios y los procedimientos financieros. El colapso de FTX es un ejemplo reciente del efecto disruptivo que puede tener un cisne negro, empujando a los usuarios acostumbrados a los CEX hacia los DEX y la autocustodia.

Cisnes negros: Ejemplos

Crisis de 2008

En 2008, nadie esperaba el desplome del mercado inmobiliario en Estados Unidos (a excepción de Michael Burry). Las hipotecas subprime arrastraron todo el sistema financiero al abismo, generando una crisis crediticia de proporciones bíblicas que propició el cierre de multitud de bancos y el hundimiento de los precios de los bienes inmuebles.

¿Qué aprendimos?

- La importancia de la transparencia en los mercados financieros.

- La globalización de la economía puede generar un efecto dominó.

- Los bancos centrales tienden a solucionar este tipo de crisis aportando liquidez y bajando los tipos.

Pandemia de 2020

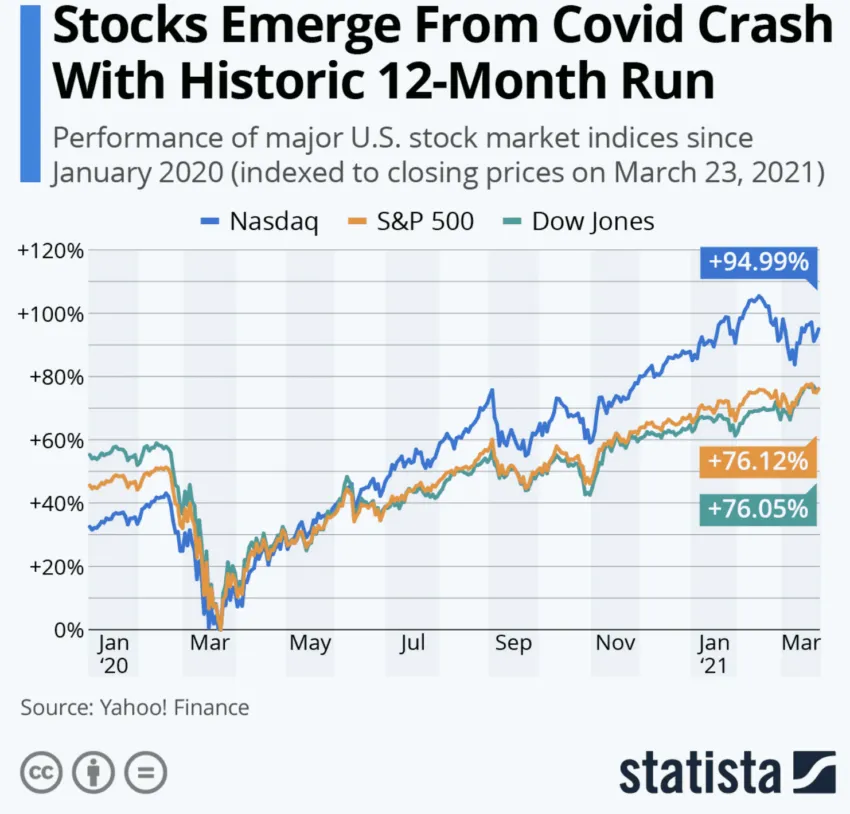

El confinamiento por la COVID-19 en la inmensa mayoría de países detuvo la producción a nivel mundial. La economía se congeló en 2020, afectando significativamente a los mercados financieros, aunque la recuperación comenzó poco después del estallido de la crisis sanitaria, con una evidente mejoría en 2021.

¿Qué aprendimos?

- Siempre hay que estar preparado para una crisis.

- La innovación y la cooperación son imprescindibles para combatir los efectos de un cisne negro.

- Las consecuencias de un cisne negro pueden perdurar años.

Colapso de Terra

El depeg de UST en mayo de 2022 ocasionó uno de los cisnes negros más graves de la historia del espacio cripto. La stablecoin de Terra perdió prácticamente todo su valor, llevándose consigo el token nativo del ecosistema, LUNA. La depreciación total de los tokens de un proyecto tan prometedor fue un duro golpe para el mercado cripto.

¿Qué aprendimos?

- El mercado cripto es altamente impredecible y volátil.

- Los grandes proyectos pueden caer.

- Las stablecoins no son tan estables, incluso las algorítmicas.

Colapso de FTX

La comunidad cripto no se había recuperado del desastre de Terra cuando tuvo lugar otro cisne negro: el colapso de FTX. El exchange de SBF, una de las plataformas más importantes del sector, colapsó en noviembre de 202. El derrumbe sucedió de un día para otro, destrozando la confianza de los inversores y la caída generalizada del mercado.

¿Qué aprendimos?

- La importancia de la autocustodia.

- Los CEX son vulnerables y basan su éxito en la confianza (como en el caso de las entidades bancarias tradicionales).

- Los DEX y los contratos inteligentes son la mejor alternativa a la corrupción y los errores humanos.

Cisnes negros: ¿Cómo prepararse?

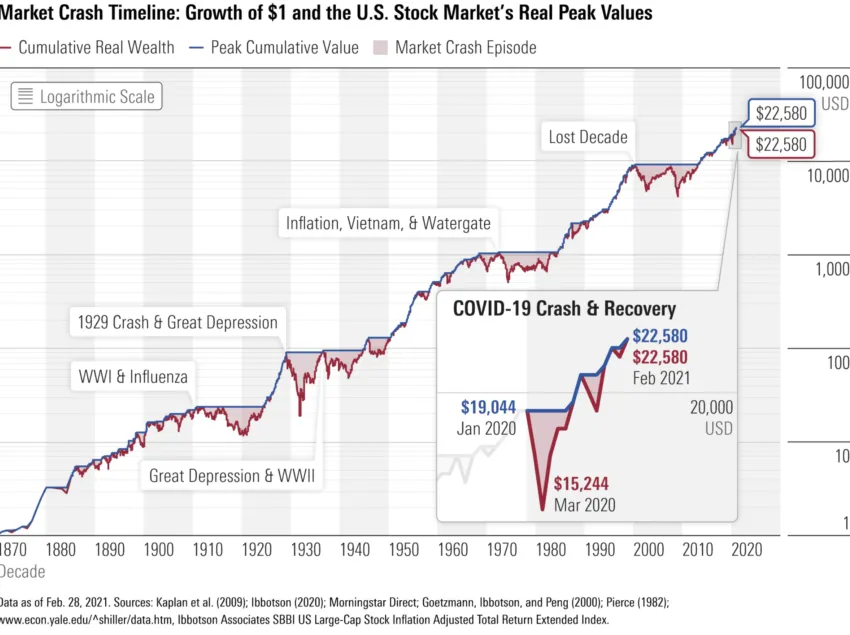

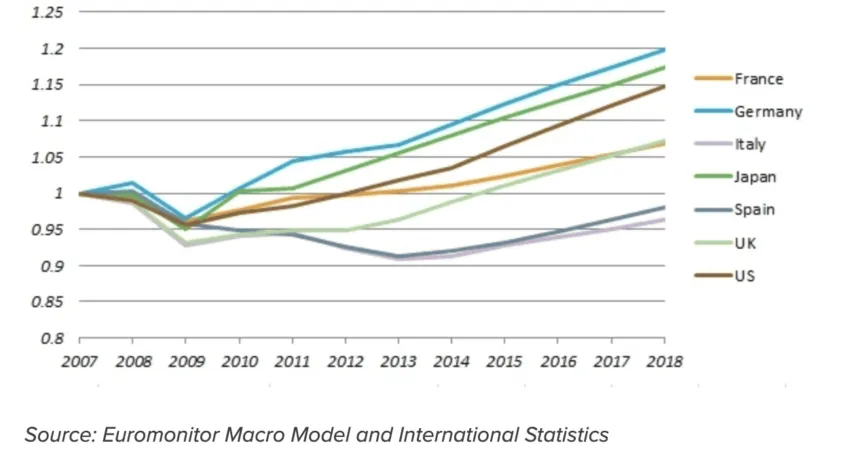

El efecto de estos eventos, tanto en los mercados tradicionales como en el mercado cripto, es devastador. En el caso de la crisis de 2008, el S&P cayó un 57% desde el máximo de 2007, alcanzando un nuevo mínimo en marzo de 2009.

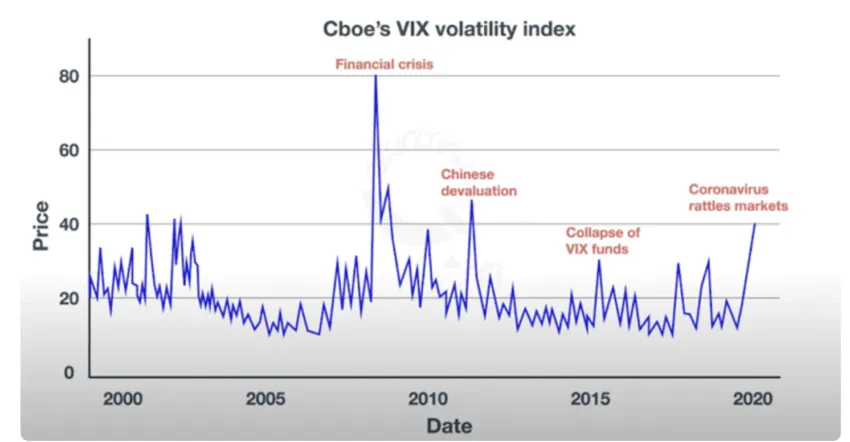

La volatilidad es otro factor que juega un papel fundamental durante los cisnes negros, llegando a alcanzar niveles estratosféricos, tal y como muestra la gráfica anterior. El crecimiento negativo del PIB también suele ser una variable que destaca, no solo durante, sino después de tener lugar este tipo de eventos.

Históricamente, la respuesta de los bancos centrales a los efectos negativos de los cisnes negros ha sido bajar los tipos de interés e imprimir dinero. A corto plazo, el alivio es obvio, pero es una medida que termina desembocando en fases inflacionarias profundas que, al final, resultan más perjudiciales para la economía.

La necesidad de prepararse

En el sector financiero hay que estar preparado para todo. Los cisnes negros nos recuerdan que hasta lo imposible puede ocurrir. Curiosamente, los eventos más devastadores suelen ser los más difíciles de prever. De ahí la importancia de tomar medidas preventivas para afrontar el peor de los escenarios:

- Diversificar al máximo, desde activos hasta sectores.

- Maximizar los recursos destinados a la gestión de riesgos, llevando a cabo pruebas de estrés periódicas y medidas similares.

- Implementar estrategias de seguridad.

- Disponer de liquidez suficiente, autocustodiando los activos en la medida de lo posible.

- Estar al día de las tendencias en materia de gestión de riesgos y prender sobre todo tipo de eventos negativos.

Gestión del riesgo

Tras un cisne negro, tienen lugar cambios en las conductas de los usuarios, así como en los marcos regulatorios de los países. Estos cambios se centran mayormente en mejorar las estrategias de gestión de riesgo y la prevención.

La crisis de 2008 supuso un aumento en la realización de pruebas de estrés a productos financieros. En el sector cripto, la respuesta a los cisnes negros ha propiciado el desarrollo de contratos inteligentes (conocidos como “black swan smart contracts”) que ejecutan modelos complejos de inversión que protegen los fondos de posibles eventos catastróficos.

Adelantarse a los cisnes negros

¿Habíamos dicho que los cisnes negros son impredecibles? Así es, pero es posible identificar riesgos potenciales relacionados con este tipo de eventos, aunque no con las herramientas de análisis rutinarias.

En términos estadísticos, y dentro de un modelo financiero de distribución estándar, la probabilidad de que ocurra un cisne negro es del 0.0000001%. Es decir, no hay forma matemática (al menos, en principio) de predecir un cisne negro con la metodología tradicional.

Distribución de cola pesada

Este estadístico se enfoca en la identificación de eventos raros. Para ello, localiza patrones asociados con estos eventos, normalmente con cierta anticipación. A diferencia de una distribución normal, la identificación de un cisne negro requiere distribuciones tipo Cauchy o Pareto, donde se asigna una mayor probabilidad a estos eventos de impacto extremo.

Análisis bayesiano

El análisis bayesiano tiene como base la probabilística subjetiva. Los resultados de este estadístico dependen de la actualización de evidencias vinculadas a conocimientos y pruebas previamente obtenidos. En el caso de la identificación de un cisne negro, podríamos hablar de una estrategia basada en el método de ensayo y error. Imagina un analista que se dedica a prever colapsos como el de FTX y está actualizando sus hallazgos constantemente.

Análisis de escenarios

La estrategia de análisis de escenarios es una forma de prepararse para eventos raros e impredecibles, como los cisnes negros. En lugar de tratar de predecir exactamente qué ocurrirá, se evalúan diferentes posibilidades y se crea un plan para responder a cada una de ellas.

Pruebas de estrés

Estos tests simulan cisnes negros para comprobar el nivel de resiliencia de un sistema. Se trata de una estrategia que ayuda a identificar vulnerabilidades y aumenta el grado de preparación ante posibles eventos de alto impacto.

Prepararse psicológicamente

Enfrentar los efectos de un cisne negro no es fácil. Prepararse para este tipo de eventos supone prepararse para algo que, además de impredecible, es prácticamente imposible: un suceso que pone patas arriba nuestra realidad. Por ello, además de implementar una estrategia específica de gestión de riesgos, hay que reforzar ciertos aspectos psicológicos, combatiendo ciertos sesgos:

- Confirmación. Tendemos a creer en teorías y aceptar análisis que encajan con nuestras expectativas. Se trata de un sesgo que aumenta la probabilidad de que ignoremos señales que avisan de un cisne negro inminente.

- Disponibilidad. Resulta más cómodo estimar la probabilidad de que un evento tenga lugar si concuerda con nuestra experiencia previa, lo que dificulta la previsión de un cisne negro.

- Confianza. Solemos dar un valor excesivo a nuestros propios análisis y herramientas, especialmente las tradicionales, pasando por alto señales externas o poco habituales.

- Normalidad. Esperamos que los procesos se desarrollen siguiendo una serie de pasos concretos, predefinidos en muchos casos. Por esta razón, no es fácil que aceptemos la probabilidad de que tengan lugar eventos como los cisnes negros.

Preguntas frecuentes

¿Qué es un cisne negro?

¿Se pueden prever los cisnes negros?

¿Es el colapso de FTX un cisne negro?

¿Cómo se aplica la teoría del cisne negro a la inversión?

¿Cómo afectan los cisnes negros a la economía?

Descargo de responsabilidad

Descargo de responsabilidad: De acuerdo con las pautas de Trust Project, el contenido educativo de este sitio web se ofrece de buena fe y solo con fines de información general. BeInCrypto prioriza proporcionar información de alta calidad, tomándose el tiempo para investigar y crear contenido informativo para los lectores. Si bien los socios pueden recompensar a la empresa con comisiones por las ubicaciones en los artículos, estas comisiones no influyen en el proceso de creación de contenido imparcial, honesto y útil. Cualquier acción tomada por el lector en base a esta información es estrictamente bajo su propio riesgo.