Ripple está promoviendo activamente el XRP Ledger (XRPL) como la blockchain ideal para la tokenización de activos del mundo real (RWA) a escala institucional. Ripple enfatiza la seguridad, escalabilidad e interoperabilidad, posicionándose como una plataforma confiable para las finanzas descentralizadas (DeFi) y la gestión de activos tokenizados.

En una reciente entrevista exclusiva con BeInCrypto, Ross Edwards, Director Senior de Soluciones y Entrega en Ripple, ofrece perspectivas sobre por qué el XRPL está únicamente posicionado para conectar las finanzas tradicionales con DeFi.

¿Por qué el XRPL es adecuado para instituciones financieras?

Al discutir el papel del XRPL en la transformación de las finanzas institucionales, Ross Edwards fue inequívoco sobre sus ventajas fundamentales. Señaló los beneficios únicos que hacen que la blockchain destaque para instituciones que buscan tokenizar RWA.

Para Edwards, la clave del éxito del XRPL radica en su diseño. Por ejemplo, destacó que la velocidad de transacción del XRPL, que se liquida en solo 3 a 5 segundos a un costo mínimo, aborda los altos costos y retrasos a menudo asociados con los sistemas financieros tradicionales:

“El XRP Ledger permite la liquidación instantánea de valor, junto con transparencia y auditabilidad que realmente pueden cambiar el perfil de riesgo de las transacciones”, explicó.

Leer más: ¿Qué es XRP? Todo lo que necesitas saber sobre Ripple y su token

También detalló que el XRPL emplea un fuerte mecanismo de gobernanza. Esto permite a la comunidad introducir enmiendas para satisfacer sus necesidades, incluidas las de las instituciones financieras. Además, elimina la necesidad de escribir, desplegar y gestionar smart contracts personalizados, así como las auditorías asociadas.

Estas funcionalidades finalmente reducirán los riesgos, lo cual es crucial para las instituciones financieras:

“Fue construido para crear valor y activos en la cadena, para mantener esos activos de manera segura, para negociar y transferir esos activos. Por lo tanto, está construido de forma nativa para esto. El XRP Ledger es una tecnología probada. Ha estado funcionando durante 11 a 12 años. Es extremadamente estable. […] Simplemente tienes que llamar a las API del XRP Ledger para habilitar esos casos de uso”, argumenta Edwards.

Además, el Creador de Mercado Automático (AMM) es una de las innovaciones clave de Ripple en el XRPL. Esta característica, integrada directamente en el protocolo, permite a las instituciones interactuar con DeFi de manera segura sin la necesidad de smart contracts de terceros potencialmente poco fiables.

Los aportes de XRP Ledger

Lo que distingue al AMM del XRPL es su capacidad para agregar liquidez a través del protocolo. La estrategia de liquidez de Ripple está diseñada para satisfacer las necesidades de los usuarios institucionales. Al incorporar el AMM en el exchange descentralizado (DEX) del XRPL, el proceso para que las instituciones participen en DeFi se simplifica.

Tal mecanismo asegura tanto la seguridad como la eficiencia para operaciones a gran escala. El AMM del XRPL también es capaz de consolidar la liquidez de todo el protocolo. Este sistema asegura que las instituciones tengan acceso a piscinas de liquidez sustanciales y puedan ejecutar transacciones a los precios más favorables.

Además, minimiza el deslizamiento, una preocupación significativa para las instituciones que ejecutan grandes transacciones, y garantiza liquidez continua para fines comerciales. Además, la introducción del estándar de Token Multifuncional (MPT) permitirá a las instituciones crear estructuras de tokens complejas que representen diversas clases de activos.

Previsto para su lanzamiento en el tercer trimestre, MPT proporcionará mayor flexibilidad para las instituciones que buscan tokenizar y gestionar carteras diversas de activos en el XRPL. Ripple también busca expandir el uso del XRPL para DeFi institucional con el próximo lanzamiento de Ripple USD (RLUSD), una stablecoin respaldada y vinculada al dólar.

Leer más: ¿Qué son los Real World Assets (RWA) tokenizados?

Edwards ve esta stablecoin como un paso significativo hacia la mejora de la liquidez y las transacciones transfronterizas para las instituciones que utilizan el XRPL:

“Si vas a trabajar en el espacio de tokenización de activos del mundo real, las stablecoins son imprescindibles. Va a continuar creciendo en importancia, no solo en el mundo cripto sino realmente en el mundo financiero. Y por eso Ripple cree que emitir Ripple USD añadirá a las stablecoins existentes. Se adaptarán a instituciones específicas y casos de uso específicos y realmente ayudarán a impulsar o continuar el crecimiento de la tokenización en general”, dijo.

Asociaciones para un mayor impacto en activos tokenizados

Además de una infraestructura sólida y tecnologías, la seguridad y el cumplimiento son fundamentales para las instituciones, especialmente en activos tokenizados. En una conversación anterior con BeInCrypto, Markus Infanger, Vicepresidente Senior de RippleX, destacó cómo el XRPL aprovecha los Identificadores Descentralizados (DID) para abordar eficazmente estas preocupaciones.

Al integrar DIDs, el XRPL permite a las instituciones gestionar de manera segura y verificable las identidades de los usuarios, facilitando el cumplimiento de los estándares Conozca a Su Cliente (KYC) y Anti-Lavado de Dinero (AML). Esta integración ayuda a minimizar los riesgos de transacciones fraudulentas al agilizar los procesos KYC/AML.

Como resultado, mejora tanto la seguridad como la adherencia regulatoria para las transacciones de activos tokenizados:

“La combinación de estas características, así como otras propuestas para apoyar DeFi institucional en el XRPL, como un Protocolo de Préstamo nativo y Oráculos, están facilitando la integración de activos del mundo real tokenizados en la infraestructura financiera en cadena. En última instancia, DeFi proporciona nuevas vías financieras para acciones como negociar, colateralizar, invertir y pedir prestado. Traer activos del mundo real a la cadena y exponerlos a estas vías abre nuevas oportunidades, que es el verdadero valor de la tokenización de activos del mundo real”, elaboró Infanger.

El uso creciente del XRPL en finanzas institucionales se destaca a través de sus asociaciones con actores clave de la industria. Por ejemplo, la asociación de Ripple con OpenEden llevó a la introducción de letras del tesoro de Estados Unidos tokenizadas (T-bills) en el XRPL.

De manera similar, Ripple se ha asociado con Archax, el primer exchange de activos digitales regulado del Reino Unido, broker y custodio. Archax planea traer cientos de millones de dólares en RWAs tokenizados al XRPL en el próximo año.

Equilibrando ganancias a corto y largo plazo

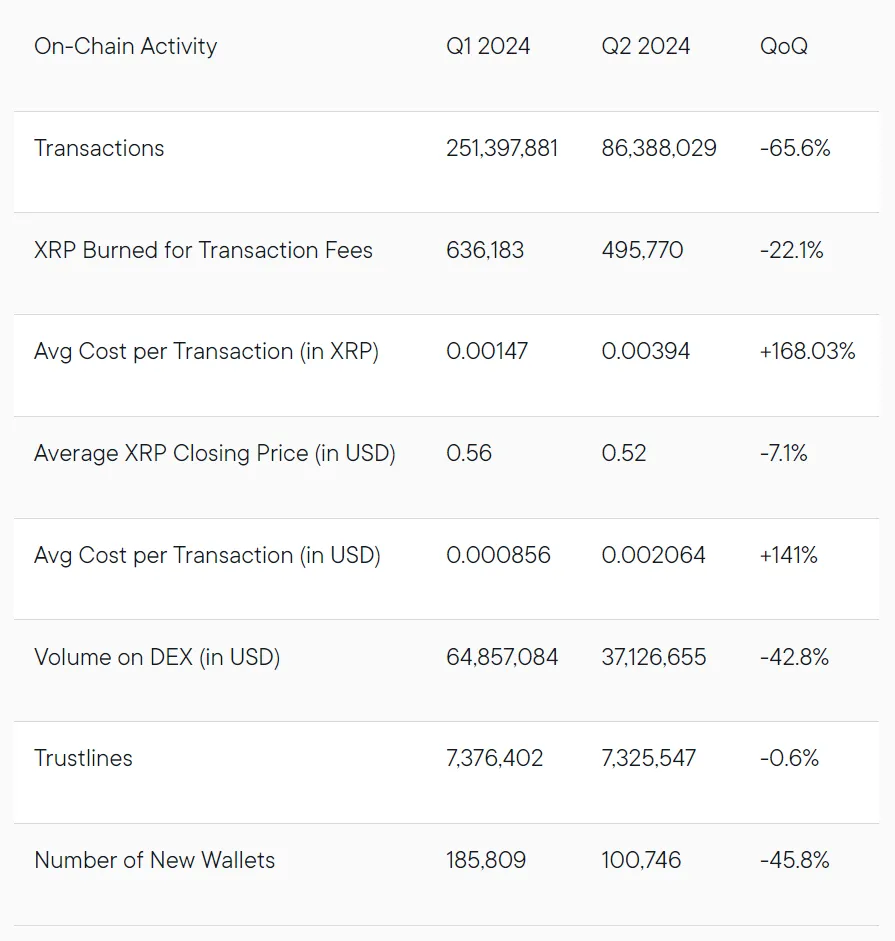

A pesar de la sólida base del Ledger de XRP para la adopción institucional, ha enfrentado algunos desafíos, particularmente en la actividad on-chain. Un informe reciente reveló que en el segundo trimestre de 2024, el número de transacciones en el XRPL cayó más del 65% en comparación con el primer trimestre.

Esta disminución también se observa en los volúmenes de transacciones y la participación general en el DEX, donde el volumen de trading cayó casi un 43%. El costo promedio de las transacciones en el XRPL también aumentó sustancialmente.

En el segundo trimestre, el costo de las transacciones se duplicó con creces en comparación con el primer trimestre, aumentando 168%, lo que podría contribuir a la caída de la actividad. Además, se crearon menos monederos nuevos en la red, con un decrecimiento en la creación de monederos del 45.8%.

Leer más: Mejores exchanges descentralizados de criptomonedas (DEX) en 2024

Además, Edwards comentó que los desafíos de la tokenización van más allá del propio XRPL. Reconoció que uno de los mayores desafíos de la tokenización es su naturaleza a largo plazo. Según él, esto requiere paciencia y la construcción gradual del ecosistema:

“La tokenización no es algo que se pueda hacer instantáneamente. No depende de la decisión de alguien ni de la capacidad de tomar un activo, escribir un código y almacenarlo en algún lugar, incluso si es una blockchain o lo que sea. Ese es en realidad un proceso muy simple. Se trata de construir el ecosistema y conectar juntas estas cadenas de valor”, dijo.

Edwards enfatizó que las instituciones financieras necesitan retornos tangibles e inmediatos. Esto significa que cada paso en el proceso de tokenización debe ofrecer valor a corto plazo mientras se establece la base para el crecimiento a largo plazo. También señaló que este requisito es un acto de equilibrio delicado que Ripple y la industria en general deben navegar cuidadosamente.

Además, Edwards destacó que las instituciones financieras deben desempeñar un papel clave en conseguir este equilibrio correcto, ya que su participación es crítica para el éxito del ecosistema de tokenización. Sin embargo, a corto plazo, Edwards cree que aumentar la demanda y comprender los impulsores detrás de la tokenización será esencial.

A medida que la utilización de activos tokenizados crezca, pasando de simplemente comprar y mantener a casos de uso más amplios, el mercado comenzará a expandirse rápidamente:

“Vamos a ver, una vez que eso ocurra y se desbloquee, una vez que haya más utilización de estos activos tokenizados, en lugar de solo comprar y mantener, vamos a empezar a ver que esta área se acelera considerablemente. Y se va a convertir en algo crítico para el futuro del sistema financiero”, concluyó.