La economía de Estados Unidos repuntó en el tercer trimestre del 2020, dejando la cuenta casi en 0% en cuanto al crecimiento de su PIB. La fuerte crisis del coronavirus realmente hizo de las suyas llevando al borde del abismo a la expansión económica de la primera economía del mundo. Entre la solución, la emisión de dinero, un fuerte endeudamiento y políticas de estímulos estuvieron a la orden del día, y aunque la mencionada “recuperación” esté en los números, y hasta en los mercados, queda la duda de los efectos secundarios de tal remedio financiero.

El Producto Interior Bruto (PIB) de los Estados Unidos creció un +33,1% en el tercer trimestre del 2020, borrando casi por completo la catástrofe de los primeros dos trimestres, cuyas cifras del mismo estudio fueron de -5% y -31,4% respectivamente, según datos.

El crecimiento no sólo se muestra en la producción, el mismo comportamiento se hace notar en la bolsa de valores. Repentinamente, y justo después del “crash” de marzo, los índices S&P 500 y Dow Jones aceleraron su subida hacia nuevos máximos históricos cuando momentos antes la llegada del Covid-19 los hizo tambalear con caídas de más de 35% en ambas ocasiones.

La Reserva Federal (Fed) estuvo detrás de la recuperación, con sus políticas de estímulos que sustanciarían emisiones monetarias masivas.

En efecto, un simple cálculo en pleno inicio del incremento en su balance en efectivo, evidenció que se estaba imprimiendo dinero a razón de 60 millones de dólares por minuto. Después la cifra aumentaría, cuando la subida de su balance alcanzó 7 billones (“millones de millones”) de dólares en el año.

La pregunta de las inminentes consecuencias para esta situación siempre es válida, y para ello, en el presente artículo, diversos estudios, datos y opiniones ayudarán a esclarecerla.

El dólar y su probable carrera al abismo

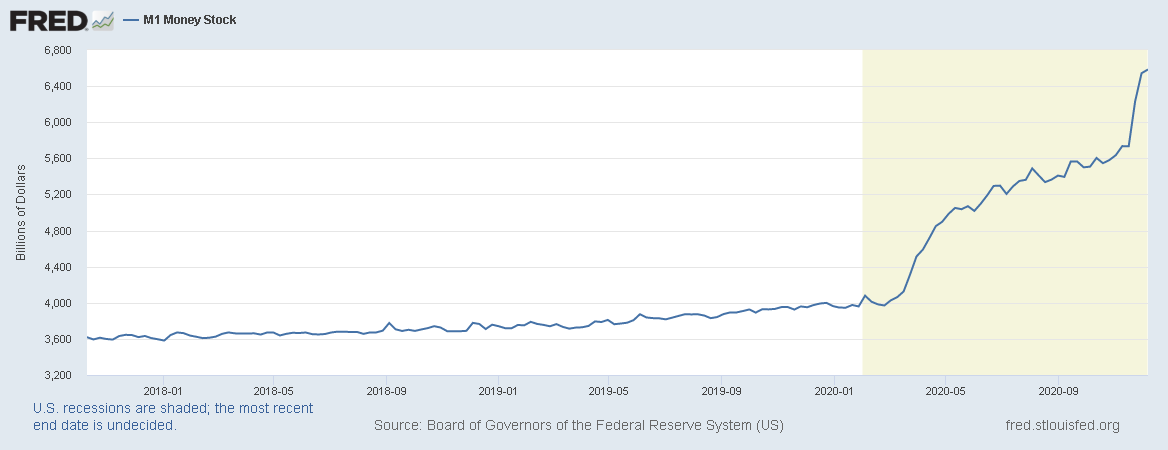

Según datos directos de la Reserva Federal, el suministro de dólares dado por el M1, que comprende todo el dinero en circulación de fácil acceso para su gasto, aumentó un 57,9% en el 2020.

En otras palabras, se agregó más de la mitad de todo el dinero en circulación de fácil acceso para su gasto en menos de 1 año. Esto comprende el mayor aumento de este índice de toda la historia de la Reserva Federal, o al menos desde que se rompió la paridad del dólar con el oro.

Bridgewater Associates funciona como el fondo de inversión más grande del mundo, con activos bajo su manejo que se aproximan a los 160 mil millones de dólares en valor.

Su director, el inversor Ray Dalio, explicó en una entrevista con Bloomberg por qué el dólar y su postura de divisa de reserva internacional estaba en peligro. En gran parte debido a las políticas económicas de los Estados Unidos direccionadas al respaldo de su economía frente a la crisis del contexto pandémico.

Entre sus ideas expresadas en la entrevista, se destaca que:

“Los inversores deben favorecer las acciones y el oro en lugar de los bonos y el efectivo porque estos últimos ofrecen un rendimiento negativo y los bancos van a imprimir más dinero. Hay demasiada producción de deuda y monetización de deuda”.

El dólar, la inyección del Banco Central

El inversor Sven Henrich, fundador de NorthmanTrader.com, explicó en un simple análisis la posible correlación entre la acentuada emisión monetaria y la subida de la bolsa de valores, acotando que se puede estar presentando “la burbuja de activos más grande de todos los tiempos”.

Acorde a su perspectiva, en primer lugar es de destacar cómo el repunte del índice S&P 500 se dio justo al son de la expansión monetaria del M1. Efectivamente, y para corroborar tal afirmación, la mismísima Reserva Federal ha expresado que se está convirtiendo en un gran comprador de acciones en la bolsa, sugiriendo una razón para la “nueva demanda” que la ha hecho subir tanto.

Por otro lado, cabe destacar que mientras se celebra el “All Time High” en la bolsa estadounidense, la correlación de la capitalización del mercado de valores estadounidense con el PIB del país ascendió a niveles récords de 182,9%.

Esta cifra de relación entre la capitalización y el Producto Interior Bruto (PIB) denota que hoy más que nunca el valor de los activos en la bolsa de valores es discordantemente alcista en comparación con la real producción económica de la nación de rayas y estrellas.

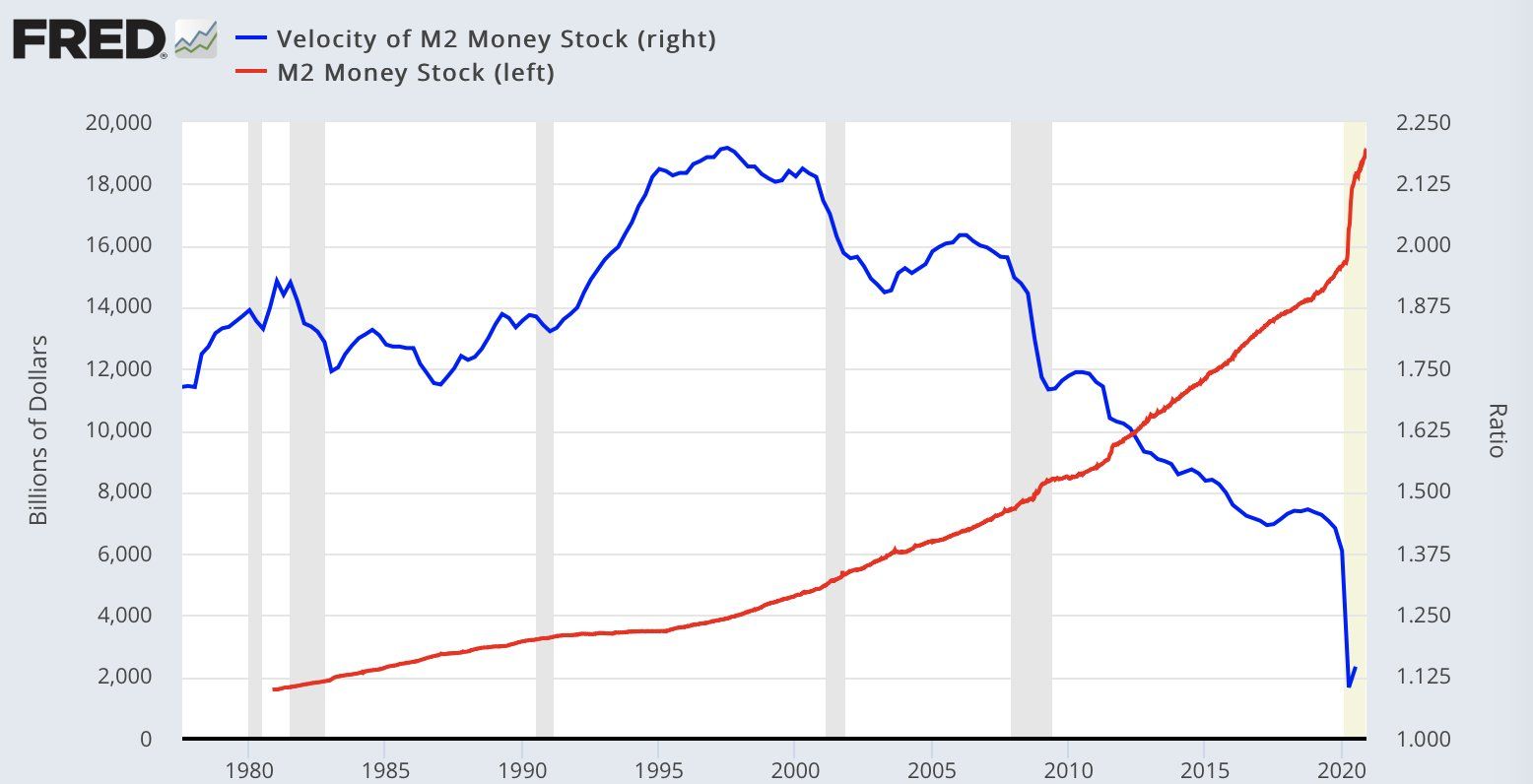

Finalmente, Sven señala uno de los factores más preocupantes de toda esta catástrofe financiera: la velocidad del suministro de dinero está cayendo fuertemente, mientras la emisión del mismo dinero se está acelerando.

La velocidad del suministro de dinero, denotada como “Velocity of Money Stock”, es el estudio que mide la cantidad de veces que un dólar es gastado para la compra de bienes o servicios por unidad de tiempo.

Para tener una conclusión más concisa, ¿por qué si la emisión de dinero está acelerándose como nunca, todo este dinero se está moviendo lentamente para la compra de productos y servicios? Según Sven, “toda esta impresión no está yendo hacia la gente”.

La otra cara de la moneda

Desde otra perspectiva, un conjunto de bases fundamentadas es capaz de explicar la contraparte de la historia. El dólar quizás no tenga que preocuparse por una venidera inflación, y por lo tanto, los tenedores del mismo tampoco.

Para Dan Truque, gerente de desarrollo de negocios para Activos Alternativos en Symbiont, y con previas experiencia en en la gestión de carteras para los fondos AQR y Bridgewater Associates, la alta tasa de desempleo en EE.UU. y los aumentos salariales estancados son factores domésticos que reducen el riesgo inflacionario.

Truque señaló lo siguiente:

“El riesgo inflacionario es bajo, aunque ligeramente más alto que hace unos meses y aumentando. Hasta que EE.UU. no controle la pandemia y tenga un rebote económico que lleve a una tasa de desempleo más baja, es difícil que haya presión doméstica de inflación significativa”.

No obstante, la victoria de Joe Biden con el lanzamiento de la esperada vacuna asoman la probabilidad de otro paquete de estímulos económicos que empuje los salarios nominales, y resultando así, en un riesgo inflacionario mucho más alto para los próximos seis meses, según el cierre de la idea propuesta por Truque.

El dólar podría perder su hegemonía, pero, ¿cómo se preparan los inversores?

No sólo Sven, Truque y Ray Dalio están al tanto de lo que puede suceder con el dólar; algunos aclamados inversionistas con largos recorridos en Wall Street están viendo con los mismos ojos cómo sus papeles moneda podrían estar en peligro.

Por una parte, Stanley Druckenmiller aseguró en una reciente entrevista que espera una “inflación muy superior a las expectativas del mercado”. La misma se prevé en un mínimo de 2% anual según las propias metas públicas de la Fed.

Entre su portafolio, Druckenmiller aclamó poseer oro ante tales perspectivas y expresó un interesante primer acercamiento a Bitcoin bajo la misma función, después de haberlo rechazado en 2019, estatando:

“Si la apuesta del oro funciona, la apuesta de Bitcoin probablemente funcionará mejor”.

Por otra parte, el inversor Paul Tudor Jones, gestor del fondo de cobertura Tudor Investment Corporation, también expresó su preocupación ante la devaluación del dólar, destacando que las mejores inversiones ante esta perspectiva son el oro, los TIPS breakevens, el cobre y la curva de rendimiento larga.

Curiosamente, de manera similar a Druckenmiller, Paul Tudor Jones ve con buenos ojos a Bitcoin dentro del escenario inflacionario, definiéndolo, entre todas las opciones, como “el mejor trade de inflación”.

Las noticias de inflación parecen estar por doquier, pero además de su fuerte exposición, realmente existe un análisis profundo desde el sector experimentado que ve con malos ojos al dólar junto a sus consecuencias como “fiat infinito”, y a la mala utilización de las políticas monetarias en torno a él.