La solicitud de BlackRock para lanzar un fondo cotizado en bolsa (ETF) de Bitcoin al contado ha provocado conversaciones de que el camino hacia la aceptación de las criptomonedas puede estar en el sistema que intentó reemplazar. Además, los menores volúmenes de negociación al contado y de derivados sugieren que la confianza está en su punto más bajo.

En junio, la Comisión de Comercio de Futuros de Productos Básicos de Estados Unidos (CFTC) demandó a Binance por ofrecer a las empresas estadounidenses acceso ilegal a su mesa de negociación de derivados.

Cómo encajan los derivados cripto en el mercado estadounidense

La bolsa supuestamente anuló sus redes de seguridad, permitiendo a las grandes empresas estadounidenses inyectar liquidez en su cartera de pedidos.

Desde marzo, la participación de la bolsa en los volúmenes spot ha caído, generando negocios adicionales para los rivales asiáticos.

Una demanda posterior de la Comisión de Bolsa y Valores de Estados Unidos (SEC), investigaciones en Francia y solicitudes rechazadas en Alemania y Países Bajos han obligado a los inversores a actuar con mayor cautela.

El negocio de derivados de la bolsa también ha estado en declive.

Los inversores con baja tolerancia al riesgo evitan la especulación con derivados incluso más que las operaciones al contado, ya que las pérdidas pueden aumentar rápidamente si las apuestas no funcionan.

Por esta razón, la Comisión Australiana de Valores e Inversiones (ASIC) solo permite que las bolsas ofrezcan derivados a clientes mayoristas.

La única forma legal para que las empresas ofrezcan derivados en Estados Unidos es registrándose en la CFTC.

El Grupo CME es la bolsa de derivados más grande registrada. Al igual que las bolsas de valores tradicionales, CME separa la actividad de la cámara de compensación de la correspondencia del libro de órdenes.

Este enfoque, adoptado por CME Group y el nuevo negocio cripto de Cboe, Cboe Digital, ha atraído a empresas minoristas e institucionales. Su registro en la CFTC les permite ofrecer contratos de futuros en Bitcoin (BTC) y Ethereum (ETH).

Los contratos de futuros permiten a los inversores protegerse contra el riesgo comprando un contrato de futuros que garantiza que el proveedor entregará el activo a un precio determinado.

Hasta ahora, la SEC de Estados Unido ha permitido varios ETF de futuros de Bitcoin que rastrean contratos cuyos precios son proporcionados por CME Group. Los ETF de futuros son una de las formas en que las instituciones pueden obtener exposición regulada a Bitcoin.

Ahora, mientras varias empresas solicitan lanzar fondos que sigan directamente a Bitcoin, ¿el futuro de las criptomonedas está en manos de Wall Street? ¿O los legisladores devolverán el poder a manos del inversor medio? Vamos a averiguar.

Acciones de Tesla, ¿alguien?

Al principio, los intercambios funcionaban mediante un sistema de voz abierta. Los corredores recibirían las órdenes de los clientes por teléfono o a través de canales administrativos.

Hacían señales con los dedos y gritaban el nombre de las acciones que querían vender. Otro corredor, usando diferentes señales con las manos, gritaba el nombre de una acción que quería comprar.

Si ambos acordaran intercambiar las acciones, la transacción se ejecutaría y registraría al final del día de negociación. En aquella época, las operaciones se anotaban en libros de pedidos en papel.

Hoy en día, la mayoría de las bolsas operan con un libro de órdenes electrónico. Al igual que el sistema de clamor, el libro de órdenes coteja las órdenes de compra y venta.

Una diferencia crucial es que el sistema electrónico no puede perjudicar al inversor, ya que registra todas las órdenes casadas con una marca de tiempo. Al principio, un corredor podía igualar órdenes que lo beneficiarían más a él mismo que a sus clientes.

Los inversores no sólo están protegidos, sino que pueden operar con la misma confianza que las empresas de Wall Street. Pero ¿qué pasa cuando la tecnología juega en su contra?

¿Qué sucede cuando los productos se vuelven tan rápidos o complejos que ponen en desventaja al ciudadano medio? Los algoritmos sofisticados pueden explotar las condiciones del mercado más rápido que cualquier ser humano.

¿Es posible tener la seguridad de la protección del inversor sin perjudicar al cliente? ¿Es la noción de un exchange de criptomonedas regulado un compromiso que los traders de criptomonedas puedan aceptar?

La mala gestión del riesgo perjudica a los inversores directos

El reciente colapso de FTX antes de que la CFTC pudiera pronunciarse sobre su aplicación de derivados sugiere que los inversores en criptomonedas tienen apetito por productos exóticos.

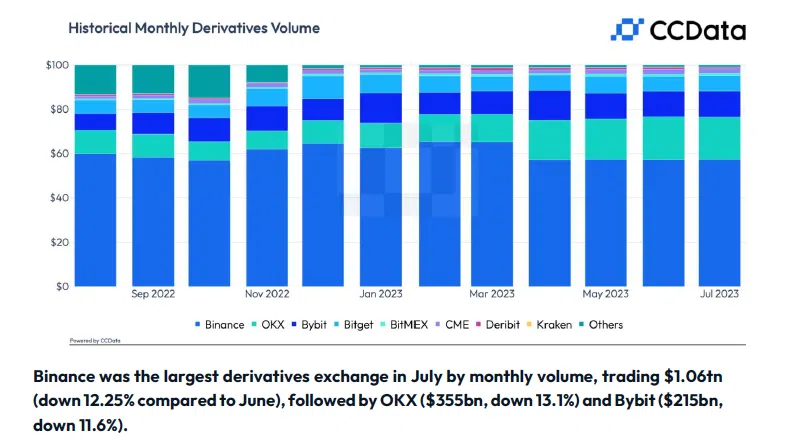

A pesar de su caída general, el negocio de derivados de Binance representó un tercio del volumen comercial al contado y de derivados en julio.

Aun así, la caída del volumen sugiere que los operadores están empezando a dudar de su modelo de inversor directo. Las operaciones más riesgosas, como las ventas en corto y las operaciones con margen, pueden exponer a los inversores a riesgos importantes.

Además de los peligros de la manipulación de precios, los clientes pueden soportar la peor parte de los conflictos de intereses que pueden ser manipulados sutilmente para ponerlos en desventaja. En el caso de los derivados, cualquier acción contra el cliente puede multiplicar rápidamente sus pérdidas.

El exchange de derivados reduce el riesgo al separar negocios

CME, la mayor bolsa de derivados, reduce el riesgo de contraparte al separar las funciones de bolsa y de cámara de compensación. El sistema de dos niveles ofrece una mayor protección a los inversores que una bolsa que ofrece inversiones directas.

Cboe, otro centro de derivados regulado, formó recientemente Cboe Digital. Su nuevo negocio ofrece a los inversores en criptomonedas la misma estructura de dos niveles que utiliza para los derivados tradicionales.

Según el presidente digital de Cboe, John Palmer, tener una cámara de compensación separada añade una capa adicional de protección.

También presagia un futuro en el que los componentes básicos de las finanzas tradicionales llegarán a las criptomonedas.

“Muchos pilares de los aspectos fundamentales de estos mercados existentes encontrarán su manera de detectar criptoactivos en beneficio de todos los inversores en forma de mejor liquidez, descubrimiento de precios, transparencia, supervisión regulatoria y confianza.”

Además, ser un exchange regulado significa que Cboe Digital debe separar “los activos de los clientes de los activos propios y el valor de los intermediarios”. FTX y Binance, por otro lado, han sido acusados de mezclar fondos de clientes y corporativos.

El papel que podrían desempeñar los ETF de Bitcoin

Varios regímenes regulatorios incipientes o futuros citan la separación de los fondos corporativos y de los clientes como un requisito para calificar para una licencia de intercambio de cifrado.

Hasta ahora, los exchanges de cifrado con sede en Estados Unidos han caminado por una línea muy fina, ya sea eligiendo no solicitar licencias tradicionales u ofreciendo a los clientes estadounidenses una gama limitada de productos y servicios.

Como resultado, las empresas que buscan productos cripto regulados han tenido pocas opciones. Varias empresas han solicitado incorporar Bitcoin bajo la bandera de las finanzas tradicionales a través de un ETF.

Palmer considera que los futuros ETF de Bitcoin son complementarios a los derivados cripto de Cboe.

“La expansión de los productos ETP y ETF que ofrecen acceso a criptoactivos probablemente generará un volumen de operaciones adicional tanto en el mercado al contado como en el de derivados existentes. Los participantes que proporcionen liquidez y en el proceso de creación y reembolso buscarán cubrir su exposición en estos mercados existentes”.

Además, cree que la brecha entre los mercados regulados y los criptoactivos al contado de Estados Unidos se cerrará con el tiempo. Más empresas estarán sujetas a regulación para beneficiar al hombre de la calle. Entonces todos ganan.

Trusted

Descargo de responsabilidad

Descargo de responsabilidad: siguiendo las pautas de Trust Project, este artículo presenta opiniones y perspectivas de expertos de la industria o individuos. BeInCrypto se dedica a la transparencia de los informes, pero las opiniones expresadas en este artículo no reflejan necesariamente las de BeInCrypto o su personal. Los lectores deben verificar la información de forma independiente y consultar con un profesional antes de tomar decisiones basadas en este contenido.