La rápida expansión de las DeFi ha dado lugar a nuevas opciones para generar ingresos pasivos con el yield farming y los pools de liquidez. En esta guía, profindizaremos en las posibilidades que ofrece uno de los DEX más populares del mercado: Uniswap, destacando el swapping de tokens y la liquidez concentrada.

¿Qué es el swapping de tokens?

En las finanzas centralizadas (CeFi), el trading de tokens se realiza en exchanges de criptomonedas que cobran una tarifa o se extienden por el servicio. Existe un libro de órdenes que contiene pedidos abiertos entre compradores y vendedores. En un DEX, el swapping se realiza con creadores de mercado automatizados (AMM).

Estos utilizan ecuaciones algorítmicas para calcular dinámicamente las tasas de swap en función de la oferta y la demanda de tokens y la liquidez en la plataforma. A diferencia de vender una moneda para comprar otra en un CEX, un swap es el reemplazo de un token por otro, ya que los usuarios deben intercambiar los tokens de origen por los de destino.

SponsoredAdemás, es posible que el uso de órdenes limitadas en exchanges no se ejecuten instantáneamente, pero con un swap de tokens, la transferencia suele ser instantánea. El swapping es la forma más rápida, fácil e incluso barata de convertir tokens para su uso en protocolos DeFi.

¿Cómo funciona Uniswap?

Uniswap se lanzó en 2018 por el desarrollador de ETH Hayden Adams, gracias a una subvención de 100,000 dólares de la Fundación Ethereum. En 2019, el equipo cerró una ronda de 1 millón de dólares de Paradigm, firma enfocada en la tecnología blockchain. Adams ha detallado la historia del proyecto en el blog de Uniswap.

Uniswap es un protocolo de liquidez de código abierto basado en Ethereum para realizar swapping de tokens ERC-20. Comprende una serie de contratos inteligentes que permiten operar directamente entre usuarios de la red Ethereum.

Mecanismo de Uniswap

Uniswap usa ecuaciones matemáticas, pools de tokens y Ethereum para hacer el mismo trabajo que hace un exchange centralizado, pero sin intermediarios. Puede encontrar información detallada sobre el mecanismo de creación de mercado (x*y=k) aquí.

Su mecanismo de fijación de precios se denomina “Constant Product Market Maker Model”. En lugar de especificar el precio de compra y venta, los usuarios simplemente eligen un token de entrada y salida y el DEX proporciona la mejor tasa de mercado en ese momento. Uniswap puede proporcionar liquidez para la mayoría de los tokens en todo momento, ya que el precio de un token en particular aumentaría y disminuiría a medida que la demanda aumenta y disminuye.

Uniswap también puede enrutar el swap a través de un tercer token si no hay liquidez o provisión para un par específico como Dai to Tether o viceversa. Cualquier token ERC-20 se puede incluir en Uniswap. Si este aún no existe, se puede crear un contrato inteligente y un pool de liquidez. Uniswap también tiene una tarifa de proveedor de liquidez del 0.3% por operación que se asigna como recompensa a los proveedores de garantías cripto para estos pools de tokens.

Diferencias entre Uniswap v1 y v2

Uniswap v1 es la versión original de la plataforma. Su principal inconveniente es que requiere que los proveedores de liquidez depositen un valor equivalente en ETH por cada token que agreguen a un pool, exponiéndolos aún más a la volatilidad en los mercados de Ethereum.

Se realizan dos transacciones ya que cada swap se enruta a través de ETH, lo que da como resultado dos conjuntos de tarifas. Todavía está en funcionamiento, pero la mayor parte de la actividad ahora se ha cambiado a Uniswap v2.

La segunda versión de Uniswap se lanzó en mayo de 2020. Esto se debió a que el equipo se dio cuenta de que una provisión de liquidez automatizada era el camino a seguir. En lugar de depender de ETH como intermediario, Uniswap v2 permite que cualquier token ERC-20 se combine directamente con cualquier otro token ERC-20. Se agregaron otras características nuevas, como oráculos de precios, swaps flash y un enrutador de swapping.

Sponsored SponsoredSiempre que se aporta un nuevo token ERC-20 a un pool de liquidez de Uniswap, el contribuyente recibe un “token de pool”, que también es un token ERC20, y se quema al retirar la garantía. Cada token de pool representa la participación del usuario en los activos totales del pool de liquidez más una participación de su tarifa de trading del 0,3%.

¿Cómo usar Uniswap?

Uniswap ha sido diseñado pensando en el usuario. Tiene una interfaz bastante simple. Uniswap v2 requiere de un monedero ERC-20. Metamask es uno de los más populares, pero Uniswap también funcionará con WalletConnect, Coinbase Wallet, Fortmatic y Portis. Conectar su wallet es simple y no requiere una tarifa de gas.

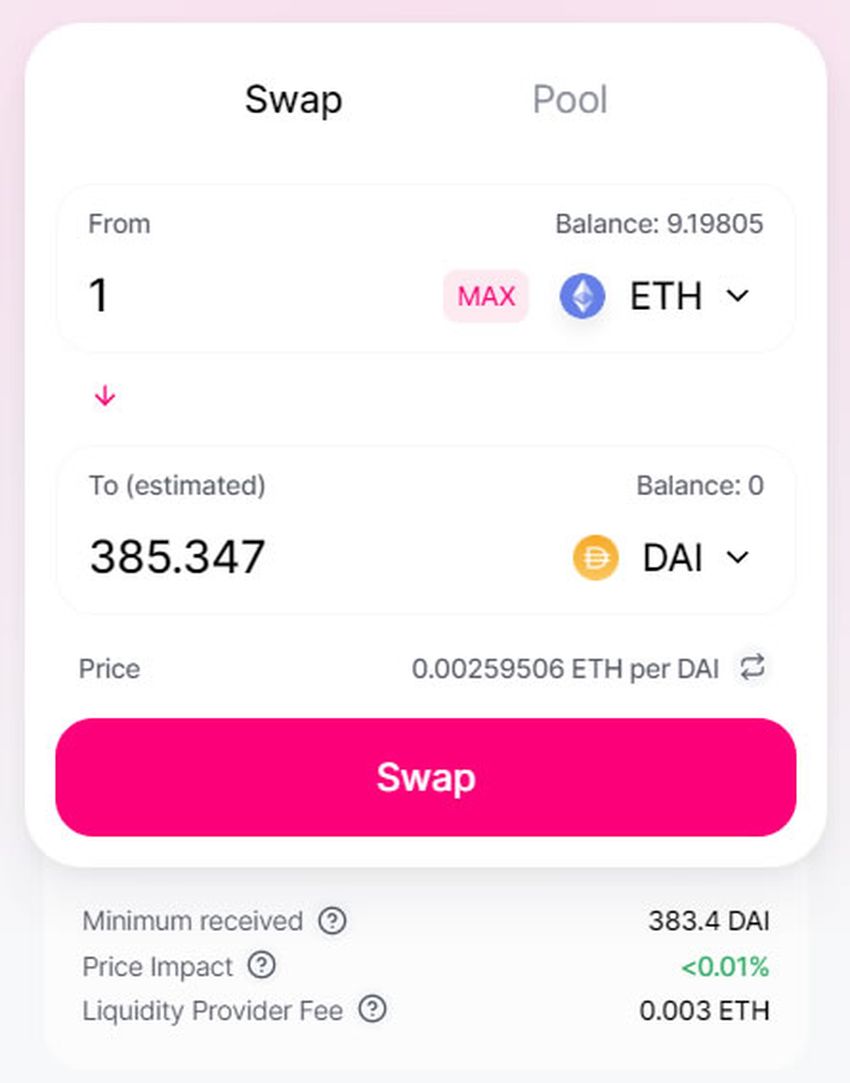

“Swap” es la opción correcta en este caso. Se presenta un cuadro de selección simple con un token de origen y un token de destino junto con algunos detalles sobre saldos, precios y tarifas. La “lista predeterminada de Uniswap” es la más común, pero puede usar listas de Coinmarketcap, Coingecko o cualquiera de las principales plataformas DeFi.

Seleccionados ambos tokens, el monedero aparecerá nuevamente para confirmar la operación. Se mostrará la tarifa de gas. Una vez confirmado, las transacciones pendientes aparecen en la parte superior derecha de la interfaz del exchange. Tardará unos minutos en validar la transacción en la blockchain Ethereum.

Los saldos se mostrarán en su wallet una vez que se complete la transacción. Debe tener en cuenta el deslizamiento, que es un movimiento en el precio durante la transacción. Se muestra el porcentaje de deslizamiento esperado y variará según la volatilidad del mercado.

La tolerancia al deslizamiento se puede ajustar para permitir niveles de fluctuación mayores o menores. Si la tolerancia al deslizamiento es demasiado baja, la transacción puede fallar. Uniswap lo establece en 0.5% por defecto.

Además, existe una fecha límite para la transacción que indica el tiempo máximo absoluto que está dispuesto a dejar pendiente el swap. Está establecido en 20 minutos por defecto. También hay una tarifa de proveedor de liquidez del 0.3% para pagar por cada transacción

Las tarifas de gas para las transacciones de Ethereum alcanzaron un máximo histórico a mediados de 2020, por lo que es imperativo monitorear estas cosas, ya que los tres costos (gas, deslizamiento y tarifa de LP) pueden exceder la cantidad que se desea obtener para swaps muy pequeñas.

Sponsored¿Cómo obtener ganancias en Uniswap?

El swapping de tokens por sí solo no es una gran empresa para generar dinero a menos que haya arbitraje involucrado y sumas muy grandes. Sin embargo, proporcionar liquidez puede producir mejores rendimientos y esto se hace haciendo clic en “Pool” en la interfaz del exchange.

Luego le pedirá dos tokens para usar en su pool de liquidez. Debe tener suficiente de uno para cubrir la liquidez del otro. Nuevamente, Metamask (o cualquier wallet que use) aparecerá pidiendo confirmación y tarifa de gas. Una vez que haya agregado los tokens, recibirá tokens de Pool o “p tokens” que representan su posición en ese pool.

Los tokens ganan automáticamente las tarifas representativas de su posición en el pool y se pueden canjear en cualquier momento. Una vez que se completa la transacción, puede examinar el pool de liquidez. Esto mostrará la cantidad de cada token que ha depositado. Eliminar la liquidez es igual de fácil. Puede hacerlo haciendo clic en el botón “Eliminar” debajo de la opción “Pool” cuando vea sus propios pools de liquidez.

Las pérdidas impermanentes deben mencionarse en esta etapa, ya que esto puede suceder cuando la participación de un proveedor de liquidez disminuye a pesar de las recompensas adicionales, ya que el valor del token ha aumentado desde que se depositó en el pool. A veces, puede ser más rentable simplemente retener un token en lugar de usarlo para la provisión de liquidez. Si los precios volvieran al mismo valor que cuando el proveedor de liquidez agregó su liquidez, esta pérdida desaparecería.

Esta pérdida solo se realiza cuando el proveedor de liquidez retira su liquidez. Se basa en la diferencia de precio entre el depósito y el retiro. Por tanto, puede denominarse pérdida por divergencia (anteriormente descrita como pérdida no permanente). Hay una explicación completa, usando ecuaciones de Uniswap, aquí.

Alternativas a Uniswap

Uniswap no es el único creador de mercado automatizado de swapping de tokens, pero es el más popular en el momento de escribir este artículo. ¿Es seguro Uniswap? En su mayor parte, pero no hay razón para no considerar alternativas si está interesado.

Sponsored SponsoredKyber es otro protocolo de liquidez en cadena que permite a los titulares de tokens contribuir con liquidez, llamadas reservas en esta plataforma. Se puede integrar en varias dApps y wallets y ofrece múltiples tipos de reservas. La red Kyber tiene su propio token nativo KNC que se utiliza para alinear los incentivos del ecosistema. Los titulares de KNC pueden stake tokens para participar en la gobernanza y ganar recompensas. En el momento de escribir este artículo, Uniswap no tenía su propio token nativo. Dicho esto, se rumoreaba que había uno en proceso.

Matcha

Matcha es una nueva plataforma de swap de tokens del protocolo DEX 0x. Se lanzó a principios de julio de 2020 para ofrecer agregación de precios en múltiples plataformas de liquidez con el fin de encontrar las mejores tasas de swap. También tiene como objetivo simplificar el proceso y proporcionar más información sobre los tokens enumerados. Matcha utiliza el enrutamiento de órdenes inteligente para garantizar que las operaciones se completen de manera rápida y eficiente. También emplea metatransacciones y tokens de gas para permitir ahorros en las tarifas de gas de Ethereum.

SushiSwap

SushiSwap es una bifurcación de Uniswap lanzada a finales de agosto de 2020. Sobre la base del protocolo Uniswap, ofrece mayores incentivos en sus propios tokens SUSHI nativos para proporcionar tokens de pool de liquidez Uniswap como garantía. A diferencia de Uniswap, los tokens SUSHI también permitirán a los usuarios seguir ganando una parte de las tarifas del protocolo. Esto se aplica incluso si deciden dejar de participar en la provisión de liquidez.

Pros y Contras de Uniswap

Al igual que con cualquier plataforma cripto o DeFi, existen muchas ventajas sobre los exchanges centralizados, pero también poseen algunos inconvenientes.

Pros de Uniswap

- Sin KYC: no se requiere apertura de cuenta ni prueba de identidad para usarlo.

- Sin límites: no hay límites para retiros o depósitos.

- Velocidad de transacción: los swaps de tokens suelen ser instantáneos.

- Fácil de usar: el tablero es simple y muy fácil de usar.

- Tarifas bajas: las tarifas suelen ser mucho más bajas que las de los exchanges centralizados.

- Descentralizado: no hay un director ejecutivo ni un punto central de control.

- Potencial de ganancias: los proveedores de liquidez pueden beneficiarse de la contribución de garantías a los pools de liquidez.

Contras de Uniswap

- Conocimientos técnicos: el swapping de tokens requiere cierto conocimiento de las wallets y transacciones con criptomonedas.

- Deslizamiento: movimiento del precio en un par comercial entre el momento en que se envía una transacción y el momento en que se ejecuta.

- Precios del gas: bajo alta demanda, las tarifas de la red Ethereum aumentan… y mucho.

- Swaps flash: los agentes malintencionados pueden aprovechar los desequilibrios entre los diferentes mercados.

- Tokens falsos: cualquiera puede crear, nombrar tokens y enumerarlos en el exchange, incluidas versiones falsas de los tokens existentes.

Usar Uniswap: conclusión

DeFi ha recorrido un largo camino en 2020, y las plataformas de swapping de tokens se han convertido en mucho más. Para proporcionar transacciones rápidas y fluidas, necesitan mucha liquidez, lo que ha dado lugar a un frenesí de agricultura de rendimiento.

Uniswap es el líder actual de la industria con más de mil millones de dólares en garantía, según DeFi Pulse. Sin embargo, swapping tokens por sí solo no es un plan para hacerse rico rápidamente. Pero es mucho más conveniente que usar un exchange centralizado. Proporcionar liquidez es una mejor manera de solidificar las ganancias en las tenencias de criptomonedas, pero en el sector de DeFi que cambia rápidamente, los inversores aún tienen que hacer sus deberes.