El patrón de funcionamiento de los protocolos de finanzas descentralizadas está bien marcado, y tal como en la fiebre de las ICO, su popularidad ha llevado al surgimiento desmesurado de evoluciones publicitadas con el único incentivo del rendimiento exponencial. La agricultura o “yield farming” de DeFi es la piedra angular de la gloria en los protocolos, y por supuesto, foco de atención para los que quieren aprovecharse del boom de DeFi con sus intenciones más oscuras.

Las finanzas descentralizadas llegaron para reconvertir lo que ya conocíamos en algo revolucionario. Trajeron una nueva manera de hacer las cosas, más libres, mas autóctonas y más justas.

Encontrar una manera de que el usuario no forme parte del producto como es de acostumbrarse en las finanzas tradicionales, y por el contrario, hacerlo parte de los beneficios que produzca el funcionamiento delimita una de las premisas más importantes del entorno DeFi.

Cuando las ganancias son el único fin

Por otro lado muy discordante, hay quienes se ven atraídos por las ganancias de las recompensas sin siquiera indagar en el funcionamiento del protocolo. Los “caza recompensas” de DeFi están ansiosos por el próximo “airdrop”, el siguiente programa de “farming” y todas aquellas ganancias que puedan sacar con tokens frescos listos para el “pump”.

La previa investigación apunta a que los mencionados proyectos de procedencia y funcionalidad desconfiable son conscientes del patrón que deben seguir para hacerse parecer al próximo protocolo DeFi revolucionario que dará un giro de ciento ochenta grados a la industria y está a punto de repartir sus grandes beneficios a la comunidad:

- Un nuevo token del protocolo: los sospechosos emiten una propia criptomoneda que permita exponer la identidad de su marca y aporte facilidad para “repartir ganancias”, que de hecho, resultan bastante cuestionables si se basan en impresión sin precedentes de tokens ERC20 con carencia de valor intrínseco.

- Un suministro recortado: intentando asimilarse al éxito de YFI como token especulativo, el preminado de tokens se apoya en la escasez, y su publicidad es bastante insistente en este punto. Lanzar un token autodenominado como DeFi a un precio de pocas cifras con suministro de un par de miles de unidades resulta llamativo, y aquellos atraídos por la especulación ven esta “escasez” como una oportunidad para ganar.

- Un programa de agricultura: el “yield farming” es un término automáticamente relacionable con ganancias, y con el simple hecho de adecuar un contrato inteligente que bloquee fondos para incitar a la cosecha del nuevo token recién emitido, que a su vez previamente se promocionó como escaso, es un cebo perfecto para el potencial mercado de los incautos.

Orb: las ganancias primero que todo en su propuesta de valor

Los 3 puntos anteriores son compatibles con el proyecto Orb, un protocolo que se promociona a sí mismo como “el porcentaje de rendimiento anual más alto de todos los tiempos”.

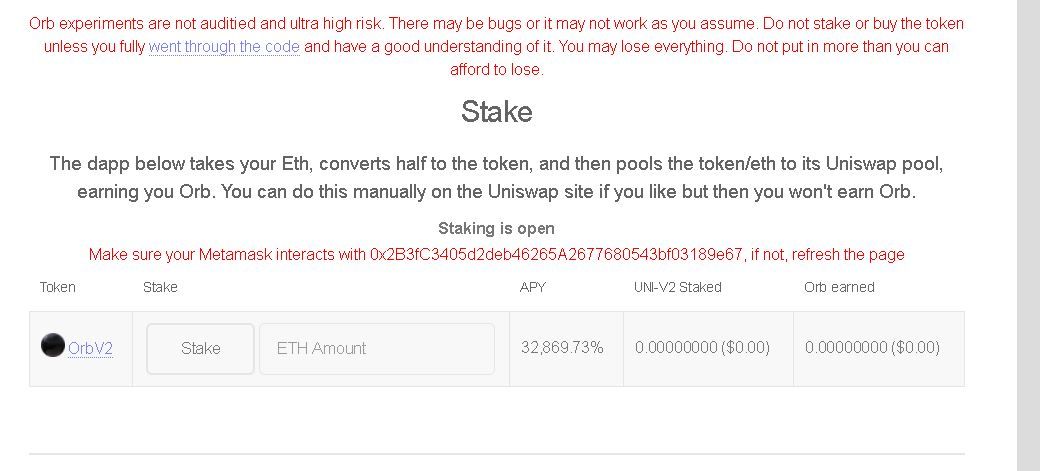

Aunque la evidencia más clara se encuentra en un post eliminado de Medium por razones inconclusas, Orb deja mucho de que hablar si se investiga su protocolo. En él, tan solo encontramos un panel donde se puede colocar ETH en “staking”, y su funcionamiento se basa en convertir la mitad del ETH en el token ORB y proporcionar liquidez en Uniswap mediante el par ORB/ETH, para finalmente, obtener más ORB como recompensa por el ETH bloqueado del inicio.

No hay que olvidar que ORB se evidencia a sí mismo como un token con muy bajo suministro, inicialmente comprendido por nada más que 76 unidades, aunque a día de hoy la versión V2 tiene 1.047 unidades en circulación según sus especificaciones de Etherscan. Por esta razón, la especulación resulta llamativa para hacer crecer el valor del token, factor que también ayuda a incrementar aún más el rendimiento anual estimado del protocolo.

Claramente este valor especulativo es clave para hacer disparar el precio de ORB y por consiguiente, hacer crecer exponencialmente el rendimiento anual de su staking.

Sponsored El nuevo ponzi de DeFi

El nuevo ponzi de DeFi

No obstante, para entender la dinámica de manera más profunda hace falta hacer un repaso del proceso: el ETH bloqueado se utiliza para proporcionar liquidez al par ORB/ETH, los traders de ORB en Uniswap lo comercializan en mayor parte por especulación, las comisiones de estos intercambios son repartidas a los proveedores de liquidez, pero, el protocolo Orb se queda con dichas comisiones y “recompensa” a los reales proveedores con más ORB fresco.

En fin, se brinda ETH a un protocolo que se queda con las comisiones de Uniswap mientras obsequia una criptomoneda recién emitida con valor cuestionable a los usuarios, que en otras palabras, terminan siendo los verdaderos proveedores de valor.

El término esquema ponzi encaja perfecto para esta situación: se incentiva a los especuladores a comprar más ORB (entregar su dinero valioso por una criptomoneda sin valor real), se incentiva a los proveedores de liquidez a cosechar más ORB (entregar su valioso ETH por la misma criptomoneda mediante el staking), se incentiva a invitar a más gente a hacer este proceso, y por consiguiente, el protocolo lo que termina haciendo es emitir más “vales” llamados ORB cuya estabilidad en precio es peligrosamente frágil.

Sponsored SponsoredUn hervidero para las nuevas estafas descentralizadas en DeFi

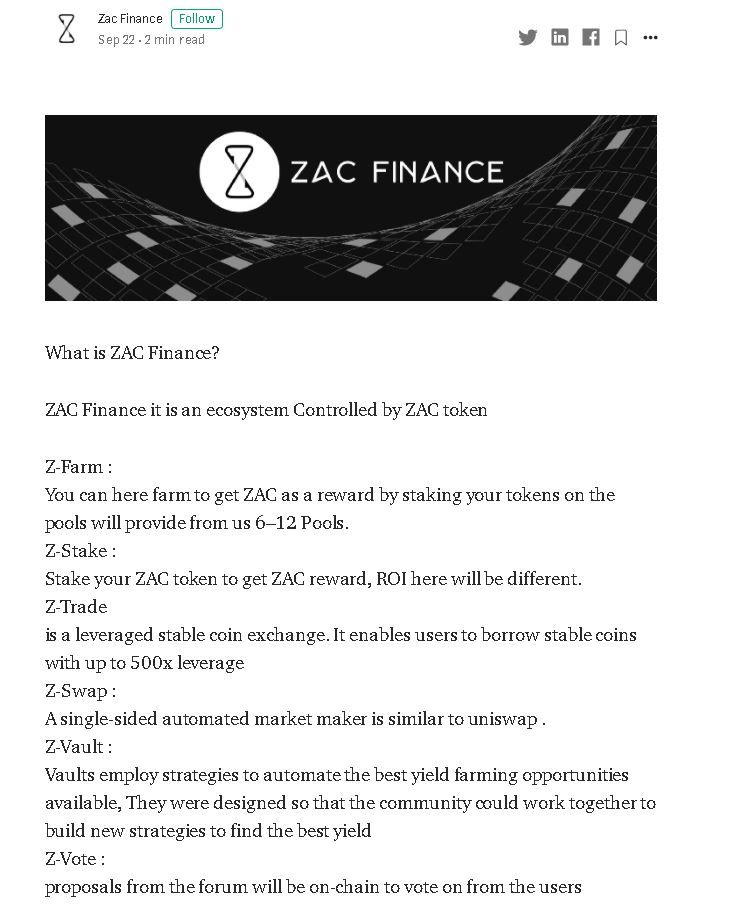

Aún más peligroso es notar cómo otros protocolos están tomando el mismo camino que Orb. ZAC Finance es un proyecto que parece tomar el mismo rumbo: su enfoque está en el rendimiento de la agricultura DeFi, la emisión de tokens de bajo suministro, y la carencia de funcionalidad real por detrás del ofrecimiento de grandes rendimientos.

En su descripción oficial no hay más que “un ecosistema controlado por el token ZAC” y comprendido por Z-Farm para ganar ZAC bloqueando valor en su pool de Uniswap y Z-Stake para ganar más ZAC bloqueando ZAC, además de otras funcionalidades que buscan asimilarse a Uniswap y Yearn.finance. Por supuesto, el token ZAC tiene pocas unidades en circulación y su especulación es atrayente.

Los nuevos ponzis se están transportando hacia el mundo descentralizado, pero, sus prácticas siguen siendo inconclusas, desconfiables, y basadas en rendimientos vacíos. Ahora se trata de emitir nuevos tokens que se inflan con rendimientos desmesurados, y que lamentablemente terminarían dañando a los inversores que entren en el pico de la subida parabólica.