Noviembre del 2022 fue un mes difícil para el sector. El invierno cripto se ha recrudecido debido a un evento inesperado: la caída de FTX y Sam Bankman-Fried (SBF), su anterior CEO. La caída de uno de los exchanges más importantes del mercado ha abierto la caja de Pandora: ¿hay acaso algo seguro en el espacio cripto o todo es susceptible de desaparecer?

Parece que nadie esperaba la bancarrota de FTX, pero el desastre llevaba tiempo gestándose. La quiebra también ha llevado su tiempo. Fueron dos semanas de infarto, con noticias impactantes cada día y tweets surrealistas por parte de Sam Bankman-Fried (SBF). Poco más de un mes después, la historia sigue su curso.

Es probable que sigamos descubriendo nuevos datos sobre el escándalo de FTX y Alameda. La información disponible hasta el momento genera una duda sencilla, pero de peso: ¿Cómo y por qué ha caído el imperio de Sam Bankman-Fried de la noche a la mañana? Vamos a intentar dar respuesta a esta pregunta.

- ¿Qué sucedió antes de la caída de FTX?

- ¿Qué sucedió luego?

- FTX antes de la quiebra

- ¿Qué es el token FTT?

- ¿Quién es Sam Bankman-Fried?

- Juicio contra Sam Bankman-Fried por la quiebra de FTX

- ¿Quiénes eran Alameda Research?

- ¿Por qué quebró FTX?

- Afectados por la quiebra de FTX

- Impacto en el sector

- Preguntas frecuentes

¿Qué sucedió antes de la caída de FTX?

Si deseas conocer un resumen de todos los sucesos, aquí tienes la información sintetizada antes de entrar a los detalles.

Ascenso (mayo de 2019)

Cuando FTX apareció en escena en 2019, Alameda Research ya existía. Según la firma de análisis Nansen, nunca existió una diferencia clara entre ambas compañías. Había un único nombre propio detrás de la actividad de ambas empresas, Sam Bankman-Fried.

Aunque la centralización no podía presagiar nada bueno, el equipo de FTX no se mostró nunca preocupado. Nada hizo saltar las alarmas, ni siquiera cuando se presentó el FTX Arena en Miami (aunque a SBF le pareciera surrealista).

El primer golpe

El colapso de Terra fue el primer golpe. Los informes de Nansen indican que grandes cantidades de FTT salieron de FTX. ¿Era SBF saliendo al rescate de otras compañías o se trató de una estrategia de trading?

De cara al público, el ex CEO de FTX se mostró como un héroe, aunque los datos indican que, durante el desplome del mercado, los tokens FTT (propiedad de los usuarios del exchange) se estaban enviando a Alameda para abrir posiciones en corto.

La venta masiva de FTT

Octubre de 2022 acabó como uno de los peores meses en la historia de las DeFi debido al incremento significativo de hacks y estafas con criptomonedas. Las pérdidas y robos se dispararon, pero lo peor estaba por llegar: el 2 de noviembre de 2022, CoinDesk publicó el balance de Alameda Research.

El principal activo de Alameda era FTT, seguido de SOL. En menor medida, la compañía contaba con BTC, ETH y dinero fíat. Apenas cuatro días más tarde, Binance vendió todos sus tokens FTT, supuestamente, como medida de protección ante un posible quiebre como el de Terra.

Inmediatamente, se desató el pánico y el precio del token FTT comenzó a caer en picada. En este momento, entra en escena Caroline Ellison (CEO de Alameda Research), intentando comprar los tokens que Binance estaba vendiendo.

La caída de FTX

Llegado el 7 de noviembre de 2022, el entonces CEO de FTX, intentó calmar a los usuarios con un tweet. Fue inútil. También insinuó que Changpeng Zhao (CEO de Binance) estaba orquestándolo todo. No funcionó. Cuando la caída de FTX era prácticamente inevitable, Sam Bankman-Fried aceptó la ayuda de Zhao.

En un primer momento, Binance estuvo a punto de comprar FTX. Finalmente, Zhao se echó atrás, alegando que la crisis de liquidez del exchange era inasumible. Entonces, todo se precipitó. Entre el 8 y el 11 de noviembre, FTX congeló las retiradas de fondos, su token se hundió y terminó declarándose en bancarrota.

El hack

Por si la bancarrota del entonces segundo exchange por volumen del mercado no era suficiente golpe para la confianza de la comunidad, se produjo un hack. Unos 663 millones de dólares desaparecieron de los monederos de FTX.

Parte de la “desaparición” de los fondos podría responder a retiradas, pero unos 450 millones de dólares “fueron robados”. El asunto sigue siendo bastante confuso. Hay quien señala al propio Sam Bankman-Fried como autor del “robo”.

Sea quien sea, lo cierto es que el hacker se ha convertido en uno de los principales holders de Ethereum con unos 288 millones de dólares en ETH. Pese a la incertidumbre del ataque informático, los usuarios de FTX tiene clara una cosa: están más lejos de recuperar su dinero.

Para octubre del 2023, el hacker no se ha identificado y sigue moviendo sus fondos de ETH, intentando cambiarlos a BTC por distintos medios.

¿Qué sucedió luego?

Muchas cosas han cambiado en FTX tras si quiebra. John Ray III se ha convertido en el nuevo CEO del exchange. El abogado no ha dado mucha esperanza a los usuarios. Como ex CEO de Enron, supervisó el proceso de bancarrota de la empresa, y dice que el caso de FTX es peor.

Sin duda, la caída de FTX ha supuesto un duro golpe para el espacio cripto en general. Las investigaciones siguen su curso, pero la comunidad ya está trabajando en la recuperación del sector. Incluso para el 03 de octubre de 2023, se inició el juicio en contra de Sam Bankman-Fried y el 02 de noviembre fue declarado culpable, de 7 cargos relacionados con la caída de FTX.

Se habla acaloradamente en redes sobre los mecanismos de seguridad que deben implementarse tras la caída de FTX. Binance ha propuesto garantizar la transparencia a través del uso de Proof of Reserve.

Justo en plena discusión sobre la pertinencia de la propuesta liderada por el exchange de Zhao, otro evento negativo tuvo lugar. A mediados de noviembre, Crypto.com envió “por error” cerca de 400 millones de dólares en ETH a la dirección de un exchange. Al poco, se recuperaron los fondos.

Hay quien cree que este movimiento se produjo para ayudar al exchange que recibió los fondos. Quizá necesitaba demostrar que contaban con unas reservas que, en realidad, no tenían. Tras la auditoría, podrían haber devuelto los fondos a Crypto.Com. De momento, no se sabe qué ocurrió.

Pero la duda está ahí. ¿Es posible enviar fondos a una compañía para que muestre un mejor nivel de Proof of Reserve? Parece que sí, y FTX, de nuevo, ejemplifica esta mala praxis. Los documentos generados tras la declaración de bancarrota, muestran que las reservas del exchange podrían haber sido de 659 mil dólares cuando SBF aseguraba que eran de 5.5 mil millones de dólares. Aquí un hilo de Twitter con varias revelaciones.

FTX says the “fair value” of all the crypto that FTX international holds is a mere $659!

— kadhim (^ー^)ノ (@kadhim) November 17, 2022

Remember that SBF has been marking it at $5.5bn: https://t.co/NAfRS2gXLC pic.twitter.com/xoBkkGuoE5

Incluso, en el juicio contra Sam Bankman-Fried se reveló que FTX mostraba un número aleatorio en su saldo de seguros. Es decir, que jamás revelaron sus reservas reales antes de la caída de FTX.

FTX antes de la quiebra

Sam Bankman-Fried fundó FTX en 2019, ubicando su sede en Bahamas. En apenas tres años, consiguió convertir la empresa en el segundo exchange de criptomonedas del mundo con mayor volumen de trading. Antes del desplome, estaba a la altura de Binance. De hecho, su actividad mediática ha superado siempre la popularidad del exchange de Zhao.

FTX despegó gracias a la inversión de compañías como Temasek, Softbank y Sequoia. En poco tiempo, alcanzó un alto volumen de trading, llegando a alcanzar niveles máximos de mil millones de dólares. Parecía que no había límites para FTX, ni para Sam Bankman-Fried, que parecía nadar en la abundancia.

El éxito de FTX era incuestionable en mayo de 2022, cuando lanzó su herramienta para hacer trading con acciones. Para entonces, el token FTT llevaba tiempo usándose y su comportamiento en el mercado prometía. El desastre del mes de noviembre de 2022 acabó con todo esto.

Antes de la quiebra, FTX se presentaba como una suerte de marca del espacio cripto. Se llegó a ver al exchange y a SBF como héroes del mercado, rescatando empresas como BlockFi con fuertes problemas de liquidez.

Tras la marcha de SBF, John Ray III, experto en reestructuración de empresas, es el nuevo CEO de FTX.

Derechos de marca en el Miami Arena

En junio de 2021, FTX pagó 135 millones de USD para mostrar su nombre en el estadio de los Miami Heat. El contrato se cerró con una duración de 19 años. Todavía se puede ver el nombre FTX Arena en Internet, aunque, tras el escándalo, los propietarios del estadio están intentando desvincularse del exchange.

I’m humbled and excited to work with @MiamiDadeCounty, and hope that together we can make a huge difference in millions of people’s lives.

— SBF (@SBF_FTX) March 26, 2021

Anuncios en la Super Bowl

La publicidad de criptomonedas no son habituales en medios masivos. FTX rompió con la tradición y pagó 6.5 millones de dólares por un anuncio de 30 segundos durante el Super Bowl. El anuncio comparaba la disrupción de FTX con el impacto de la invención de la rueda o la bombilla.

FTX consiguió que el comediante Larry David participara en ese anuncio. Curiosamente, su papel consistió en cuestionar la seguridad de FTX como medio para hacer trading de criptomonedas. Entonces, se suponía que tenía que sonar gracioso. La broma de David se convirtió en realidad.

As soon as our ad runs during the Big Game this Sunday, we’ll tweet out the official #FTXContest post featuring the ad. Once we do, retweet it before 11:59 PM EST and follow us to enter!

— FTX (@FTX_Official) February 8, 2022

So watch for our ad and tweet! 👀

No Purch Nec. Subject to T&C: https://t.co/7oCC4YURQk pic.twitter.com/YlTBEDwt4y

Patrocinios de FTX

FTX cerró en 2021 varios acuerdos con patrocinadores de renombre. Mercedes fue uno de ellos, aunque la firma ha roto su relación tras la bancarrota. La MLB (liga nacional de béisbol) también llegó a un acuerdo de cinco años con el exchange.

1) We’re really excited to partner with @MLB!

— SBF (@SBF_FTX) June 23, 2021

FTX is now the official crypto sponsor of Major League Baseball.https://t.co/QngD1flayG

Sam Bankman-Fried destinó una buena suma de dinero al sector deportivo, incluso en el ámbito universitario. Un buen ejemplo es el acuerdo de 17.5 millones de dólares firmado con la Universidad de California.

¿Qué es el token FTT?

FTT, el token nativo de FTX, es una de las principales razones que explican la quiebra del exchange. El token tenía diferentes funciones y ofrecía ventajas a los usuarios.

Entre otras cosas, podía emplearse como colateral para operar con futuros de criptomonedas o para conseguir descuentos en las comisiones.

Caída del token FTT

El desplome del token FTT explica en gran parte el desastre de FTX. En septiembre de 2022, alcanzó los 85 dólares. En noviembre del 2022, justo antes de la caída de FTX, la cotización rondaba los 22 dólares por unidad.

El hundimiento definitivo del precio tuvo lugar cuando Binance vendió todos sus FTT. Realmente, la caída en picado se produjo con el tweet de Zhao, anunciando la liquidación de los tokens que recibió su exchange cuando invirtió en FTX.

As part of Binance’s exit from FTX equity last year, Binance received roughly $2.1 billion USD equivalent in cash (BUSD and FTT). Due to recent revelations that have came to light, we have decided to liquidate any remaining FTT on our books. 1/4

— CZ 🔶 Binance (@cz_binance) November 6, 2022

Binance había realizado esta inversión en 2019, justo cuando Sam Bankman-Fried intentaba lanzar el exchange. Entonces, Zhao vio el potencial de la empresa. Algunos analistas sugieren que, cuando creció, FTX se convirtió en una amenaza que pudo eliminarse convirtiendo sus 2.1 mil millones de dólares en FTT a BUSD, la stablecoin de Binance.

Para el 07 de noviembre de 2023, el token FTT posee un precio cercano a los 1.20 USD por unidad, de acuerdo a CoinGecko.

¿Quién es Sam Bankman-Fried?

Sam Bankman-Fried (SBF) era uno de los hombres más ricos del espacio cripto. Se le llegó a considerar un héroe, salvando empresas en quiebra durante el mercado bajista de 2022. Durante el colapso de Terra, su fama se disparó cuando intervino en favor de Three Arrows Capital y Celsius.

El tiempo ha desvelado su verdadera cara. De joven multimillonario filántropo, ha pasado a ser uno de los empresarios más odiados de la comunidad cripto. Del dueño legítimo de una fortuna estimada en 22 mil millones de dólares, ha pasado a considerarse un ladrón y un estafador.

Orígenes de SBF

SBF es hijo de dos profesores de la Universidad de Stanford: Barbara Fried y Joseph Bankman. Su posición acomodada le permitió formarse como trader de ETF antes de fundar FTX. Se especula con que sus padres formaban parte de la estructura que levantó en tres años y que, finalmente, se ha desmoronado en apenas dos semanas.

A pesar de sus orígenes, Sam Bankman-Fried vendió en todo momento una imagen austera. Decía ser un millonario altruista, una persona dedicada a ganar dinero para ayudar a los demás. “Altruismo efectivo” llamaba a su estilo de vida.

1) I’m honored and excited to be chatting with @VitalikButerin and @hosseeb about effective altruism, giving, and how you can maximize your positive impact on the world!https://t.co/OG4iJPtODa pic.twitter.com/yLwoVKFsId

— SBF (@SBF_FTX) December 18, 2020

Donaciones

En 2020, SBF aportó 5.2 millones de dólares a la campaña presidencial de Joe Biden. Esta donación apenas llega a la mitad del dinero que destinó al PAC (Political Action Committee) en 2022: 16 millones de dólares. La confianza de SBF en su poder económico era tal que aseguró que podría donar hasta 1,000 millones de dólares durante la campaña presidencial de 2024.

Por supuesto, tras la quiebra de FTX y la filtración de información comprometedora, se habla de los intereses que SBF tenía al donar estas sumas de dinero. En octubre de 2021, propuso un borrador para regular las DeFi. Su objetivo era fijar unos estándares para el sector acordes a su visión del mercado, que le favorecieran a él.

Here’s a fun one people aren’t noticing:

— Richard Chen (@richardchen39) October 13, 2022

SBF quietly lobbying to get the Digital Commodities Consumer Protection Act (DCCPA) bill passed which gives the CFTC power to kill DeFi but benefits FTX https://t.co/QKSLhxd0zl

Juicio contra Sam Bankman-Fried por la quiebra de FTX

Al entrar en quiebra FTX, Sam Bankman-Fried estuvo evadiendo la justicia en Las Bahamas. Hasta que las autoridades del país decidieron arrestarlo el 13 de diciembre de 2022. Luego el 12 de diciembre fue extraditado a los Estados Unidos, donde permaneció bajo custodia.

Aunque, SBF junto a sus abogados intentó retrasar lo que pudo su juicio y declarándose inocente de lo que lo acusaba el gobierno de Estados Unido, este inició el 03 de octubre de 2023. En este juicio se revisaron los 7 cargos que fue acusado, relacionados a fraude y conspiración.

El juicio duró justo un mes donde declararon Caroline Ellison y otros ejecutivo de FTX, revelando múltiples detalles de lo que pasó con la quiebra de FTX y las implicaciones de Sam Bankman-Fried en todo. Ante todas las revelaciones, un jurado en 4 horas determinó que SBF era culpable de los 7 cargos que era acusado. Solo falta que le dicten sentencia de cuantos años pasará en prisión por esto.

¿Quiénes eran Alameda Research?

Alameda Research es otra de las claves para entender la quiebra de FTX. Se trata de un hedge fund fundado por Sam Bankman-Fried, cuyo déficit terminó arrastrando al exchange a la bancarrota.

Caroline Ellison estaba al frente de la compañía cuando anunció que compraría por 22 millones de dólares los FTT que Binance estaba vendiendo.

Las inversiones de Alameda

Alameda invirtió en múltiples proyectos DeFi. Antes de la quiebra de FTX, la agresividad de la firma no se cuestionó (al menos, no con contundencia). Ahora, se trata de un problema de gran magnitud: el contagio de la caída de FTX al resto del sector puede ser monumental.

Curiosamente, la actividad descontrolada de Alameda no encajaba en el marco regulatorio de SBF, aunque él mismo mantuvo una actitud bastante agresiva rescatando empresas en quiebra o con problemas de liquidez.

Alameda invirtió en Messari, Coin98, Voyager, Zenlink y muchas otras firmas. Según los datos aportados por Crunchbase, la compañía podría haber realizado hasta 185 inversiones en los últimos cinco años.

Manipulación del mercado

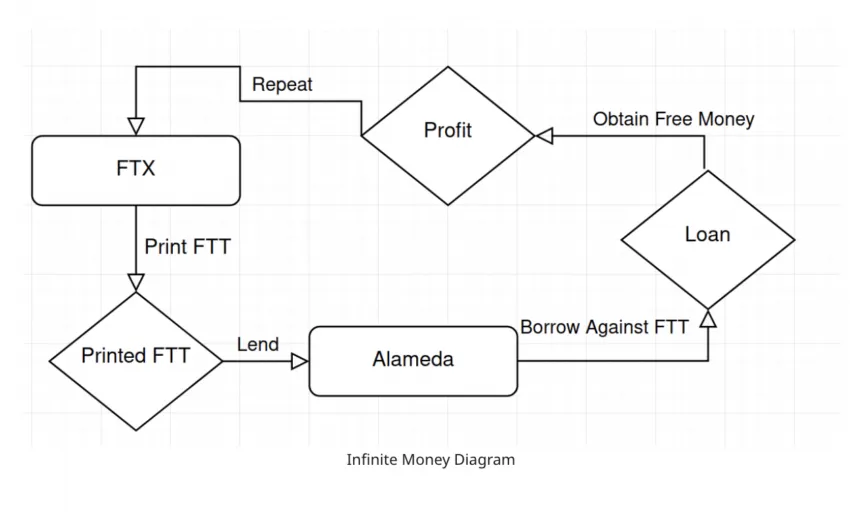

Como hedge fund, los beneficios generados por Alameda Research dependían del comportamiento de ciertos activos. En este sentido, se especula sobre que la compañía habría usado los fondos de los usuarios de FTX para manipular el mercado, especialmente el precio del token FTT.

Se acusa a Alameda de haber realizado trading con el dinero de los usuarios de FTX, usándolo como colateral. Este tipo de acusaciones no son nuevas. En abril de 2022, Sasha Ivanov (CEO de Waves) aseguró que Alameda estaba manipulando el precio del token WAVES para cubrir sus posiciones en corto.

Get your popcorn ready: @AlamedaResearch manipulates $waves price and organizes FUD campaigns to trigger panic selling.

— Sasha.waves 🌊 (1 ➝ 2) 🏄♂️ (@sasha35625) April 3, 2022

I hope I caught your attention. Follow me.

Entonces, ahora hemos presentado todos los actores de la quiebra de FTX: Sam Bankman-Fried, FTX, el token FTT y el hedge fund hermano Alameda Research. Con todos estos entes, podemos resumir por que quebró FTX.

¿Por qué quebró FTX?

Ahora vamos a recopilar de manera cronológica, quiebra de FTX y Sam Bankman-Fried.

El informe de CoinDesk

La caída de FTX (y el desplome de su token) está repleta de puntos oscuros. Por supuesto, nadie puede negar la negligencia del ex CEO de FTX, pero tampoco puede obviarse el interés de algunos actores en la quiebra del exchange.

Todo empezó con el informe de CoinDesk, publicado el 02 de noviembre de 2022, que dejaba expuesto el balance de Alameda Research. Entre otras cosas, se descubrió que la compañía estaba vinculada a FTX fuertemente: gran parte de sus reservas eran FTT. Pero esta no es la peor parte del informe.

Los datos aportados por CoinDesk indicaban que las reservas de Alameda distaban mucho de los 14.6 mil millones que la compañía había declarado tener. Según un tweet de Lookonchain, el valor de la compañía era de 222,4 millones de dólares. Además, se descubrió que contaba con 6,1 mil millones de FTT, unos 1 mil millones más de la oferta circulante.

El “efecto Binance”

El exchange de Zhao ha contribuido en gran medida al hundimiento de FTX. Binance ha seguido una estrategia extremadamente competitiva, no solo contra su competidor directo, sino contra algunas empresas que emiten stablecoins. Pero ese es otro tema.

En el caso de FTX, podemos destacar las medidas de “cero comisiones” para hacer trading con BTC. Para contrarrestar la pérdida de usuarios, el uso de FTT como medio para reducir las comisiones podría haber sido el plan de SBF. No le sirvió de mucho.

Introducing zero-fee #Bitcoin spot trading on #Binance!

— Binance (@binance) July 6, 2022

To commemorate #BinanceTurns5, we’re eliminating fees on spot trading for 13 #BTC trading pairs, including $USDT, #BUSD, $USDC and $EUR.

Como ya hemos visto, el toque de gracia por parte de Binance fue la venta de todos sus FTT, el 06 de noviembre de 2022. La liquidación masiva encendió la mecha, y ni siquiera el farol de Ellison ofreciendo 22 millones de dólares el 8 de noviembre (a esa fecha, el valor de los FTT de Binance valían mucho menos) pudo detener la explosión.

@cz_binance if you’re looking to minimize the market impact on your FTT sales, Alameda will happily buy it all from you today at $22!

— Caroline (@carolinecapital) November 6, 2022

La guerra de tweets

El 7 de noviembre, la esperanza de SBF pendía de un hilo. Un hilo de Twitter. En pleno ataque de pánico de la comunidad de criptomonedas, el ex CEO de FTX aseguró que los activos estaban seguros. De camino, insinuó que “un competidor” estaba atacándoles con falsos rumores. Ese tweet ya no existe.

Ese mismo día, SBF tuiteó sobre el supuesto uso ilícito de los fondos de los usuarios de FTX. Por supuesto, lo negó. Ese tweet también desapareció. Demasiados mensajes borrados para mantener la confianza de los clientes.

Más tweets estaban por llegar. El 8 de noviembre, cuando el colapso era inevitable, SBF anunció la firma de un acuerdo estratégico con Binance para proteger a los inversores y usuarios. En un primer momento, Zhao confirmó la adquisición de FTX para solventar los problemas de liquidez del exchange.

1) Hey all: I have a few announcements to make.

— SBF (@SBF_FTX) November 8, 2022

Things have come full circle, and https://t.co/DWPOotRHcX’s first, and last, investors are the same: we have come to an agreement on a strategic transaction with Binance for https://t.co/DWPOotRHcX (pending DD etc.).

Por un momento, todo parecía haberse arreglado. SBF aseguró que se habían procesado 6,000 millones de dólares en retiradas. Entonces, Binance anunció que no compraría FTX, dejando que su competidor se hundiera y se declarara en bancarrota.

As a result of corporate due diligence, as well as the latest news reports regarding mishandled customer funds and alleged US agency investigations, we have decided that we will not pursue the potential acquisition of https://t.co/FQ3MIG381f.

— Binance (@binance) November 9, 2022

Afectados por la quiebra de FTX

El contagio de FTX no parece haber acabado. La lista de empresas afectadas por la quiebra de FTX no paró de crecer (por no hablar de los millones de usuarios del exchange que han perdido su dinero). La mayoría de estas compañías estaban ligadas a FTX y Alameda a través de inversiones y préstamos.

Cabe destacar que Sam Bankman-Fried declaró la quiebra de FTX, Alameda y 130 firmas vinculadas. Los primeros efectos se vieron en el precio del token SOL. Los holders se asustaron al comprobar la vinculación de Solana con Alameda a través de sus reservas. El TVL de Solana cayó significativamente.

La paranoia se apoderó de la comunidad. Se ha señalado a Tether como posible bomba de relojería que estallará igual que FTX, destrozando el mercado. De momento, la stablecoin sigue en pie. No se puede decir lo mismo de empresas como BlockFi, rescatada por SBF para terminar quebrando finalmente.

Desde el derrumbe de FTX, hemos visto a exchanges congelar las retiradas. Liquid Global, que también fue intervenida por FTX, es uno de ellos. El contagio ha alcanzado a diversas compañías de lending, incluyendo Genesis, que no ha podido ocultar sus problemas de liquidez debido a la caída del mercado tras la quiebra de FTX.

Nuevos desarrollos

Además, Genesis, era un prestamista de criptomonedas líder que facilitó varios préstamos con rendimiento para el mercado en general y buscaba una inyección de liquidez por valor de $1 mil millones. No lo logró y se declaró en bancarrota el 20 de enero de 2023.

Gemini, un intercambio líder en Estados Unidos, tuvo una salida de BTC en masa y fue afectado por la bancarrota de Genesis. Al punto que para julio del 2023, representantes de Gemini iniciaron una demanda contra Genesis, por impago de millones de dólares.

Para Silvergate Capital, una empresa de criptomonedas con sede en California, sufrió una corrida bancaria, por sus vínculos con FTX y Sam Bankman-Fried. Para el 08 de marzo del 2023, la empresa anunció su cese de operaciones y liquidación de activos.

Es un rincón en desarrollo y seguiremos actualizando a medida que surjan nuevos eventos y desarrollos relacionados con el contagio de FTX. Por ahora, todo lo que podemos decir es que se está extendiendo.

Impacto en el sector

A pesar del panorama desolador que ha dejado el derrumbe de FTX, la comunidad tiene esperanza. Algunos proyectos se quedarán en el camino o tendrán que esforzarse por recuperarse. Incluso gigantes como Bitcoin y Ethereum se han visto afectados, pero luchan por remontar.

En su momento, no conseguían superar sus respectivas barreras: 17 mil dólares y 1,300 dólares, respectivamente. Al menos, mantuvieron su posición en el mercado. Para noviembre de 2023, el precio de Bitcoin está en 35,500 USD y el precio de Ethereum en 1,900 USD..

Solana no se mantuvo tan bien: se distanció del top10 de proyectos por capitalización de mercado. A 11 de diciembre de 2022, estuvo en el puesto número 17 del top 100. Ya en noviembre de 2023, se encuentra en la séptima posición a 43 USD por unidad.

Lo único bueno, de momento, que se puede sacar del escándalo de FTX es el compromiso de las empresas con la transparencia. Las compañías que anteponen la seguridad de los fondos de sus usuarios a su propio ánimo de lucro están reforzando sus infraestructuras y ofreciendo mayores garantías a través del Proof-of-Reserve.

¿Altruismo o mezquindad? La quiebra de FTX demostró la realidad

La crisis de la industria de criptomonedas, a finales del 2022, fue generada por el ex CEO de FTX, Sam Bankman-Fried. Al final, su lema de altruismo efectivo fue falso. Con varios clientes, a punto de perder los ahorros de su vida en la quiebra de FTX, y más aún con el precio de FTT, listo para tocar mínimos históricos, ya todo está escrito para SBF.

Los exchange se centrarán más en declarar la “proof of reserve” en el futuro, solo para mostrar cómo utilizan los fondos de los clientes. Binance parece haber tomado la delantera en esto al declarar incluso los fondos de los usuarios que tiene en reservas de almacenamiento en frío, que son los monederos de criptomonedas más seguras.

Además, el colapso de FTX incluso explicó que si no tiene las claves, no posee las criptomonedas, lo que hace que la prueba de reservas sea aún más importante.

Ahora está claro que no fue altruismo después de todo. Era un plan para enriquecerse. Un plan que fracasó desde el artículo de CoinDesk y originó un efecto dominó que afectó toda la industria. Sin embargo, la saga de la quiebra de FTX y Sam Bankman-Fried no termina aquí. Seguirá siendo una historia en desarrollo y seguiremos aportando nuevos conocimientos a medida que aparezcan.