En los últimos 7 años, la inflación ha sido uno de los grandes temas de interés en Venezuela. Entre el año 2017 y 2021, se vivió una hiperinflación que llegó a ser una de las más largas de la historia. Pero, sorprendentemente, este se detuvo en 2022 gracias a una serie de maniobras aplicadas por el Banco Central y el gobierno.

Sin la hiperinflación y con una serie de indicadores positivos, muchos vieron posible un cambio en la economía venezolana. Pero en cuestión de 6 meses, este positivismo acabó.

Banco central de Venezuela: El gran espejismo de detener la inflación

El segundo semestre del 2022 fue el regreso a la realidad para la economía venezolana. Abriendo la puerta a un 2023 lleno de problemas e incertidumbres. La inflación repuntó, el bolívar volvió a devaluarse y las dudas volvieron. Ante esto queda preguntarse ¿Cómo y qué sucedió para llegar a este punto?

Tras 4 años de hiperinflación, en noviembre del 2021 se dio un hecho único en la historia reciente de Venezuela, la inflación se detuvo. Para ese mes, el Banco Central reportó una inflación mensual del 6% y una interanual de 769%. Con esto concluían 4 años de hiperinflación en el país.

Esto fue el pistoletazo de salida para que una ola de positivismo llegara al país. Locales abrían, el consumo subía hasta el 38% según datos de la Cámara Venezolana de la Industria de Alimentos (Cavidea). Y el Fondo Monetario Internacional y la CEPAL pronosticaban un crecimiento económico.

Durante el primer semestre del 2022 todo parecía ir viento en popa para el gobierno de Nicolas Maduro. Hasta el bolívar había dejado de devaluarse, manteniéndose en un rango de 4 y 5 bolívares por dólar.

Pero con el inicio del segundo semestre del 2022 regresó la realidad. Primero el bolívar sufre una devaluación en septiembre llevándolo hasta los 11 bolívares por dólar. Mientras, la inflación volvía a coger velocidad al subir desde octubre hasta alcanzar los 37.2% para diciembre.

Así se llegó al 2023, año en que esta crisis se mantenía. Según reportes del Banco Central, para enero la inflación tocó los 39% y el dólar se devaluó en un 35%, pasando a que el dólar costase 17 bolivares.

Leer más: ¿Cómo protegerse de la inflación gracias a las criptomonedas?

Con esto el positivismo se esfumó. La firma Ecoanalitica registró una caída del consumo del 17% en enero, los pronósticos redujeron sus predicciones y el bolívar y la inflación siguieron su marcha.

Pero si todo iba bien ¿qué cambió? La respuesta tiene varios motivos

Un problema estructural del Banco Central de Venezuela en detener la inflación

Si bien es cierto que Venezuela tuvo una mejora económica entre 2021 y 2022, esta no se debió a un gran paquete de reformas que mejoraran la economia de forma sustancial.

De hecho, lo que realmente sucedió es que, gracias al fin del control cambiario y de ciertas restricciones al mercado, la economía local tomo un respiro. La dolarización informal permitió que los venezolanos encontraran refugio a sus ingresos y que estos aumentaran ante la masificación del uso del dólar.

Pero la economía seguía teniendo un problema. Hay que recordar que nada más con el gobierno de Maduro, el PIB de Venezuela se contrajó en un 90%. Por lo que un aumento del 15% no es una mejora real para la economía.

Además, con los servicios básicos en ruinas, fuera del mercado financiero internacional y con PDVSA, la estatal pretrolera, teniendo malos resultados de producción, la producción de riqueza en Venezuela se mantiene limitada.

Así se crea un contexto perfecto para que la mejora sea lenta, pero si a esto se le suma una serie de malas políticas monetarias aplicadas por el Banco Central, todo empeora.

Esto se lo explicó el profesor Carlos Ñañez, jefe del Departamento de Teoría Económica de la Universidad de Carabobo, a BeInCrypto en una entrevista, quien asegura que la inflación nace de un problema estructural de la economía.

Según el profesor, el Banco Central ha aplicado dos políticas que han generado una tormenta perfecta para que la inflación se descontrole y la devaluación se acelere.

Las políticas monetarias del Banco Central de Venezuela para frenar la inflación

Desde el 2021, el Banco Central ha aplicado 3 politicas. La primera es controlar el precio del dólar.

Aplicando lo que se conoce como una política de flotación sucia, el Banco Central ha actuado como un trader y le ha inyectado reservas al mercado cambiario con el fin de evitar que el dólar se dispare.

De esta forma, el Banco Central ha inyectado al mercado cambiario un total de 3 mil millones de dólares proveniente de las reservas de la nación. Sobrevaluando el bolivar y generando una bomba de tiempo a punto de estallar.

“La inflación en Venezuela es más que un problema económico, es un problema estructural. El Banco Central de Venezuela, en lugar de detener el crecimiento de la inflación, ha hecho todo lo posible por mantener al tipo de cambio, con inyecciones mil millonarias y descuidando el manejo de la inflación”

Mientras esto ocurre, se aplica la segunda política: cubrir el déficit fiscal.

Gracias a la alta deuda pública que tiene Venezuela, al poco nivel de ingreso que recibe y al tamaño del Estado, el gobierno venezolano se encuentra con un gran déficit fiscal que le es imposible cubrir con los mecanismos tradicionales.

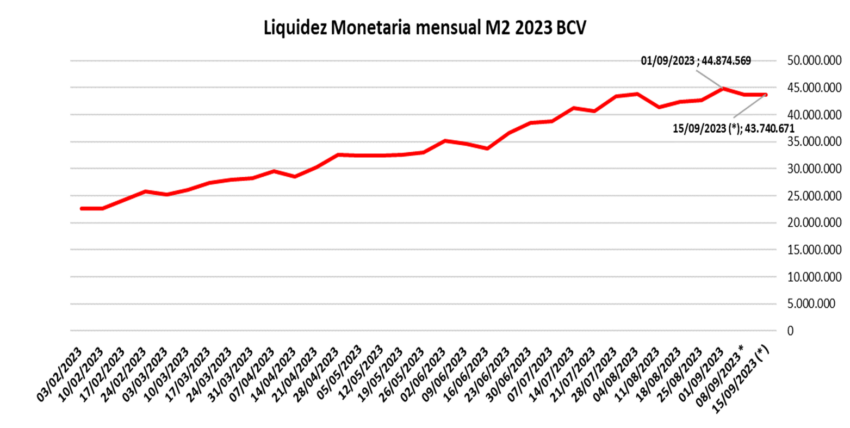

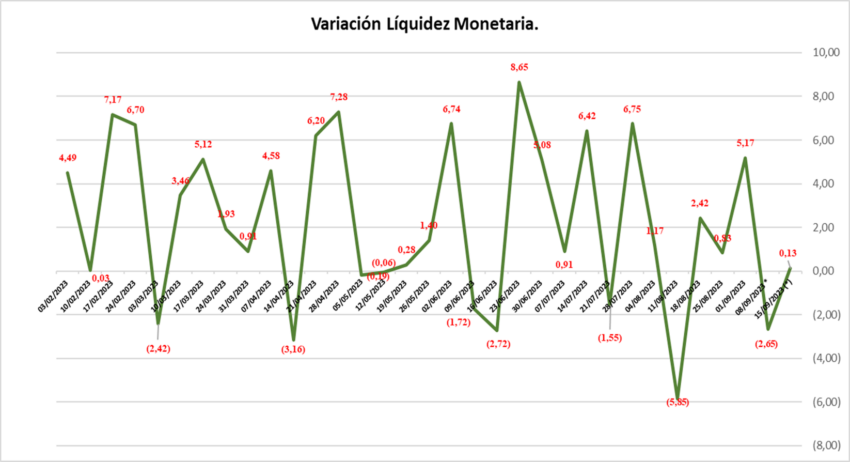

Por esto el gobierno recurre al Banco Central. Este emite constantemente una gran cantidad de dinero que aumenta la base monetaria del país. Para que se entienda, nada más en el periodo enero-julio del 2023 la masa monetaria pasó de 22 mil millones de bolívares a 46 mil millones.

“Si se revisa la liquidez monetaria de la república en términos anuales y mensuales, vamos a advertir un comportamiento ascendente y preocupante de la liquidez monetaria”.

Estas dos políticas generan un contexto que preocupa a los economistas, pero falta una tercera política en este juego

El problema en Venezuela con PDVSA y cómo afecta la inflación

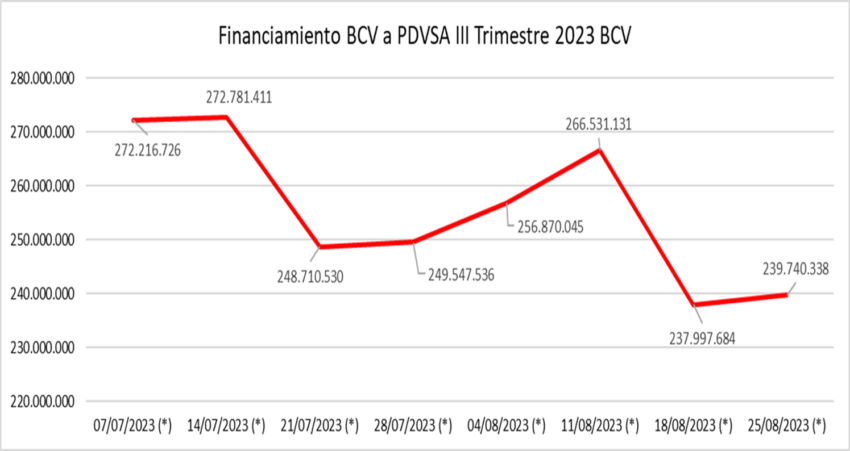

La tercera política del Banco Central está enfocada en controlar el déficit que tiene Petróleos de Venezuela (PDVSA)

Antes de explicar esta política hay que entender el contexto financiero de PDVSA. La empresa petrolera se encuentra en un momento de crisis. Su producción de barriles no supera el millón y las deudas no se dejan de acumular.

A su vez, como está sancionada por el gobierno de Estados Unidos, su rendimiento en los mercados es deficiente, llegando al punto en el que no puede generar ganancias.

Todo esto genera que la estatal tenga un gran agujero en sus cuentas y ¿cómo logra cubrirlo? Pues con la gran ayuda del Banco Central.

“Hay una práctica del Banco Central de financiar a PDVSA y eso se puede comprobar al analizar el reporte de base monetaria que da el BCV”.

Hasta la fecha, el financiamiento del BCV a PDVSA llega a los 7 mil millones de dólares. Un monto que representa al 73.1% de reservas consolidadas de la república. Todo esto a partir de un manejo irresponsable de la base monetaria del país que ha creado un exceso de liquidez en los mercados.

Y así se crea un ambiente propicio para que la inflación regrese.

Banco central de Venezuela: No hay crédito

Según explica el profesor Ñañez, los últimos reportes sobre inflación ubican a Venezuela en el umbral de una pre hiperinflación. De hecho, Venezuela tiene la inflación más alta del mundo superando a Argentina.

Leer más: Conozca los diferentes tipos de dólares que existen en Argentina

Todo esto es gracias a la suma entre las tres políticas explicadas anteriormente y una serie de factores que generan que en Venezuela se esté gestando una tormenta perfecta para volver a la hiperinflación.

Estos factores son, primero un encaje legal en el 73%. Para el que no sepa, el encaje legal es una política monetaria aplicada por el Banco Central que consiste en que las entidades financieras deben dejar un porcentaje del total de depósitos que reciben en reserva y no pueden utilizarlos para conceder préstamos o realizar inversiones.

Estas reservas se mantienen en forma de depósitos en el propio banco central o como efectivo en las bóvedas de la entidad financiera.

Una de las consecuencias de esto es que el crédito en Venezuela está por los suelos. En BeInCrypto se reportó que Venezuela necesitaba que el crédito subiera hasta los 6 mil millones de dólares para poder cubrir la demanda.

En el reportaje se publicó la declaración del presidente de Fedecamaras, Carlos Fernández, quien señaló que, para ese entonces, el crédito total de Venezuela era insuficiente. Y explicó que los pocos créditos que hay son usados para el pago de temas urgentes y no para mejorar a la industria venezolana.

“Es una cartera muy pequeña para lo que fue y muy pequeña, inclusive, para el tamaño de la economía venezolana. Son créditos que se otorgan a muy corto plazo, de 90 o 180 días y que están siendo utilizados para la compra de productos, materia prima, pago a transportistas o de beneficios de los trabajadores”.

Así la tormenta perfecta se empieza a gestar.

La tormenta perfecta en la inflación en Venezuela

Para entender todo hay que resumir al panorma.

Por un lado, el Banco Central se encarga de controlar al tipo de cambio inyectando reservas al mercado. Por el otro, el Banco Central controla el déficit a partir de emisión monetaria que eleva a niveles preocupantes a la liquidez monetaria.

En medio de todo esto el crédito está restringido, reduciendo la inversión y el consumo, pero además sucede un hecho fundamental: el bolivar ha perdido su función de ser una reserva de valor.

Tras años de inflación y devaluación, el bolívar se ha vuelto un activo despreciado por los venezolanos. Por esto, cada vez que los agentes económicos reciben pagos en bolivares, estos salen al mercado cambiario para refugiarse al dólar.

Esto, según explica el profesor Ñañez, genera una emisión terciaria. Este tipo de emisión se genera cada vez que el bolivar se devalúa porque, al aumentar el precio del dólar, son más los bolivares necesarios para comprarlo. Por ende, la liquidez monetaria aumenta constantemente gracias al mercado cambiario.

“El tipo de cambio tiene una cualidad de producir emisión terciaria. Es decir cada vez que se deprecia el tipo de cambio, cada vez que el bolivar pierde valor frente al dólar, estamos en presencia de una emisión terciaria, con lo cual también aumenta la liquidez”.

Leer más: Inflación y política monetaria: Interpretando a los bancos centrales

De esta forma nace la tormenta perfecta.

La masa monetaria está disparada, el Banco Central quema constantemente reservas. El gobierno sigue teniendo un gran déficit fiscal que se mantiene con emisión y el bolivar no deja de depreciarse, generando más masa monetaria cada vez que los agentes van al mercado cambiario.

Todo esto le abre la puerta al regreso de la inflación.

¿Vuelve la hiperinflación en Venezuela?

Como se menciona anteriormente, Venezuela está en etapa de pre-hiperinflación. La pregunta es ¿Cuándo sucederá? El pronóstico es complejo.

Con el consumo bajo y con una emisión alta, el problema de que la inflación se descontrole está en las puertas. Es muy probable que este índice siga subiendo, tocando su techo para el último trimestre del 2023.

Pero la gran incertidumbre es ¿Hasta cuando el Banco Central soportará las políticas que está aplicando? Esto es algo que los economistas están por ver, más tomando en cuenta que en estos momentos Venezuela se encuentra en un punto clave de su historia reciente.

A un año de las elecciones presidenciales y con un proceso de negociación con Estados Unidos, Venezuela se aproxima a un año que puede ser clave para sus aspiraciones económicas. Por ahora, las previsiones de los economistas no son positivas, pero falta por ver qué sucede con estas negociaciones.

Mientras, todo queda en las maniobras que aplicará el Banco Central para controlar la inflación y el tipo de cambio.

Trusted

Descargo de responsabilidad

Descargo de responsabilidad: siguiendo las pautas de Trust Project, este artículo presenta opiniones y perspectivas de expertos de la industria o individuos. BeInCrypto se dedica a la transparencia de los informes, pero las opiniones expresadas en este artículo no reflejan necesariamente las de BeInCrypto o su personal. Los lectores deben verificar la información de forma independiente y consultar con un profesional antes de tomar decisiones basadas en este contenido.