Las Monedas Digitales del Banco Central, o CBDC, tienen como objetivo ayudar a los no bancarizados. Su papel en Perú está en los titulares. Pero las preocupaciones sobre la privacidad permanecen. ¿Puede Bitcoin venir al rescate?

Los países y los bancos centrales están explorando el desarrollo de las monedas digitales de los bancos centrales (CBDC). Una forma digital de dinero del banco central accesible para todas las personas y empresas, incluidas aquellas que no tienen acceso a servicios bancarios o no cuentan con servicios bancarios.

Las CBDC muestran potencial para mejorar la inclusión financiera y frenar la dependencia del efectivo.

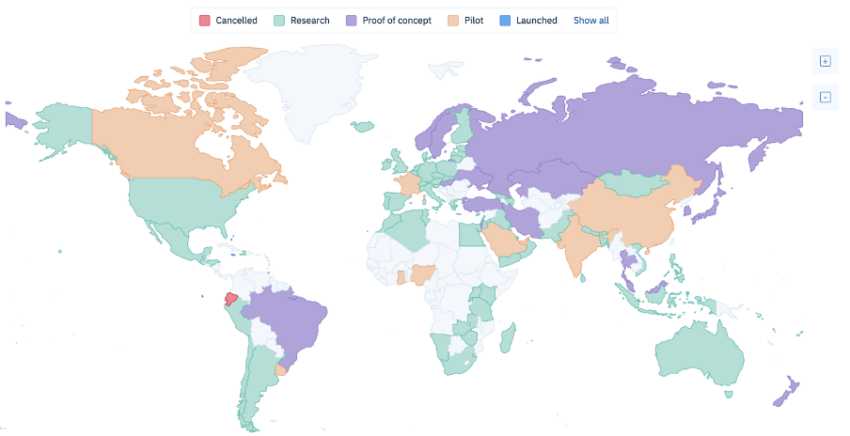

Las CBDC también pueden ofrecer beneficios como pagos más rápidos y eficientes, mayor seguridad y transparencia, y una mejor transmisión de la política monetaria. En colaboración con instituciones bancarias, algunas regiones ya han lanzado programas piloto o planean lanzar CBDC en breve.

SponsoredLos ejemplos de países que han lanzado programas piloto de CBDC incluyen China, Suecia y las Bahamas. Otros países como Estados Unidos, la Unión Europea y Japón aún se encuentran en la fase de exploración/investigación.

Comprender la necesidad

La nación de Perú carece de una pasarela de pago digital. En mayo de 2021, el Banco Central de Reserva del Perú (BCRP) solicitó asistencia técnica de CBDC al Fondo Monetario Internacional (FMI). La respuesta ha facilitado el progreso durante la fase de investigación. Pero es crucial entender la demanda.

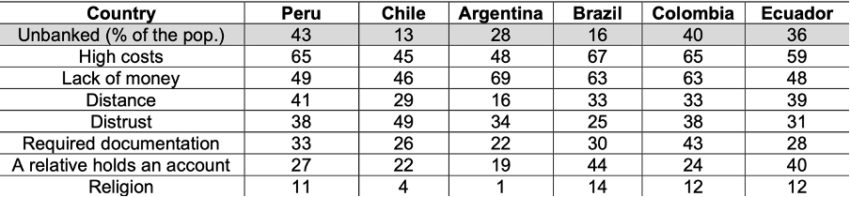

Perú enfrenta importantes desafíos para lograr la inclusión financiera, ya que la mayoría de su población no está bancarizada . Hay varias razones por las que la mayor parte de la población cae en esta categoría.

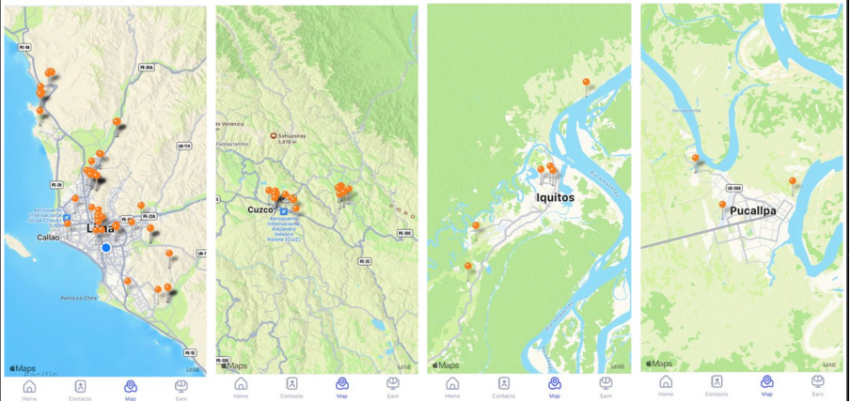

Uno de los problemas aquí es la necesidad de acceso a servicios financieros en áreas rurales y remotas, que comprenden una gran parte del país. Los altos niveles de pobreza y el empleo informal pueden dificultar que las personas establezcan relaciones financieras con instituciones bancarias.

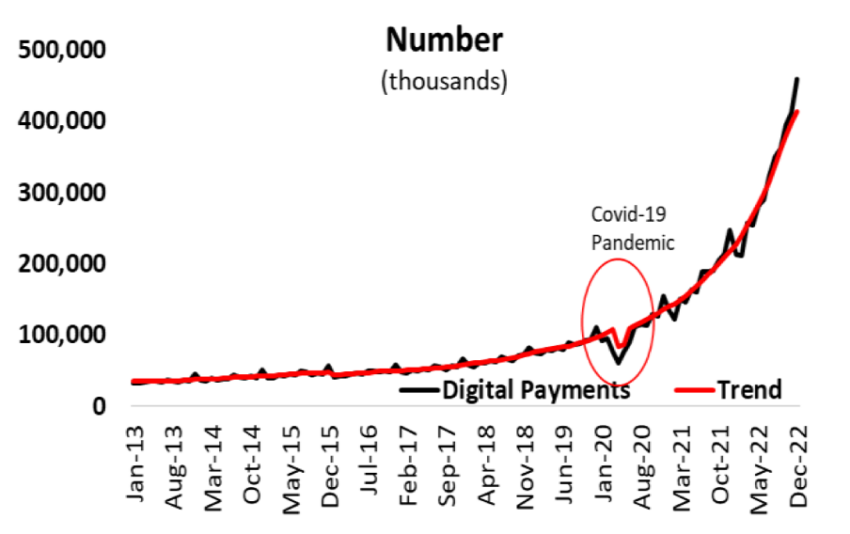

Sin embargo, el apetito por incorporar pagos digitales ha aumentado significativamente. La pandemia mundial y las innovaciones en el comercio minorista mediano desencadenaron el cambio y, desde entonces, el uso de pagos digitales en Perú se ha quintuplicado.

Los indicadores de pagos digitales a continuación muestran un aumento en el valor y la cantidad de dichos pagos. Al alejarse, está claro que la demanda está ahí, pero ¿puede la oferta satisfacerla a mitad de camino?

Sponsored Sponsored¿Puede la innovación ayudar a los no bancarizados?

El documento “CBDC: Impulsando los pagos digitales en Perú” mostró el trabajo realizado por el BCRP sobre la posible implementación de una CBDC. Su objetivo es promover el acceso y uso de los pagos digitales y fortalecer la estabilidad monetaria y financiera y la seguridad y eficiencia de los sistemas de pago.

Emprender CBDC en una “plataforma pública de pago minorista permitiría que todos los proveedores de servicios de pago minorista estuvieran interconectados”, afirma.

“El objetivo de una CBDC en el marco del sistema de pagos en Perú es dar acceso a pagos digitales a la población no bancarizada, por lo que es importante conocer sus características para elaborar una estrategia de implementación”.

Según el informe, las CBDC combinadas con nuevas políticas pueden mejorar el acceso y la interoperabilidad de los sistemas existentes. La utilidad de la vida real puede contribuir a tener un ecosistema que involucre a todos los agentes en la cadena de pagos: clientes, comerciantes, distribuidores mayoristas de bienes, gobierno, instituciones financieras y proveedores de servicios de pago.

El informe actual marcó el final del primero de cinco pasos en la producción potencial de un CBDC, afirma el informe. Pero no se menciona un cronograma para el desarrollo de CBDC. Otros países que sufren condiciones similares están montando el mismo carro.

Sin embargo, también existen riesgos y desafíos potenciales asociados con las CBDC, como preocupaciones de privacidad, riesgos de ciberseguridad y la necesidad de garantizar la interoperabilidad con los sistemas de pago existentes.

Amenazando la libertad central

Un informe del Instituto Cato compartido con BeInCrypto destaca algunas de las preocupaciones críticas. Si bien el enfoque del informe está en Estados Unidos, la idea se mantiene a nivel mundial. Las CBDC son versiones digitales de monedas tradicionales emitidas y respaldadas por bancos centrales.

Están diseñados para su uso como medio de pago y pueden almacenarse y transferirse electrónicamente. A diferencia de las criptomonedas, las CBDC están centralizadas y su emisor es un gobierno o banco central.

Sponsored

Una preocupación sobre las CBDC es que podrían amenazar potencialmente la privacidad de los ciudadanos. Debido a que las CBDC son digitales, el banco central puede rastrear y monitorear cada transacción.

Esto podría dar a los gobiernos una visión sin precedentes del comportamiento financiero de sus ciudadanos, posiblemente para su uso en vigilancia, aplicación de la ley e impuestos.

Otra preocupación es que las CBDC podrían potencialmente usurpar el papel del sector privado en el sistema financiero. Si las personas comienzan a usar CBDC en lugar de cuentas bancarias tradicionales, podría frenar la demanda de servicios bancarios tradicionales.

Esto podría conducir a la consolidación del sector bancario y una menor competencia, lo que en última instancia perjudicaría a los consumidores.

Además, las CBDC podrían amenazar las libertades básicas, como la libertad de realizar transacciones de forma anónima y utilizar monedas alternativas. Si las CBDC se convierten en el medio de pago dominante, será más difícil para las personas utilizar monedas alternativas. O incluso para realizar transacciones sin seguimiento por parte del gobierno.

Recomendaciones para los legisladores

El informe de Cato insta al Congreso a “prohibir explícitamente que la Reserva Federal y el Tesoro emitan una CBDC en cualquier forma”. Las razones mencionadas anteriormente se oponen al desarrollo de una CBDC emitida por el gobierno.

Sponsored Sponsored“Una CBDC de EE. UU. plantea riesgos sustanciales para la privacidad financiera, la libertad financiera , los mercados libres y la ciberseguridad. Sin embargo, los supuestos beneficios no resisten el escrutinio. No hay razón para que el gobierno de Estados Unidos emita una CBDC cuando los costos son tan altos y los beneficios son tan bajos”.

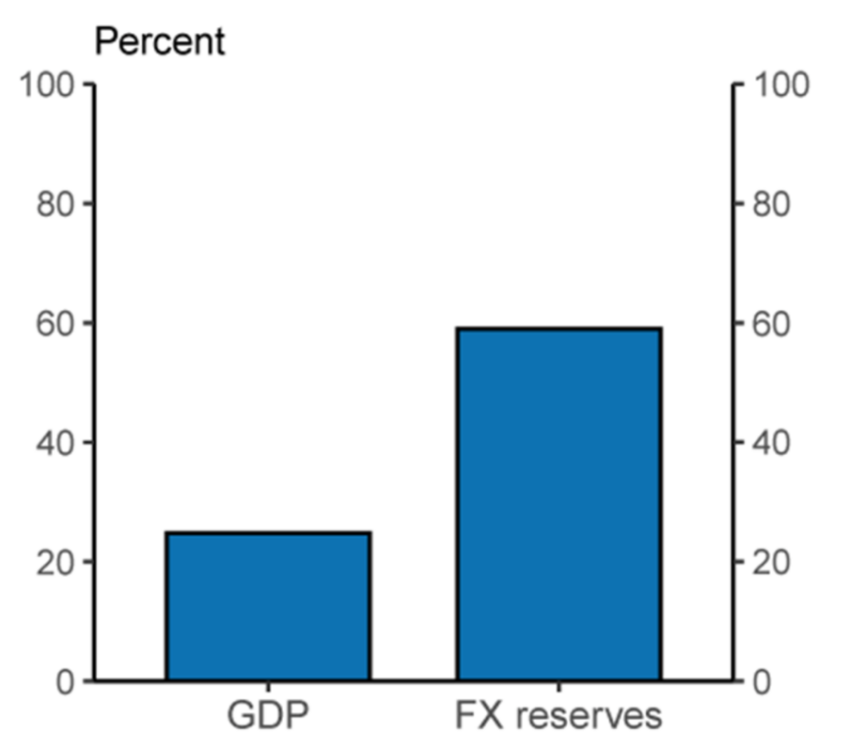

Esos temores no se limitan solo a las fronteras estadounidenses. Según la Reserva Federal, alrededor del 60% de los pasivos y derechos financieros globales están denominados en dólares estadounidenses.

A pesar de estas preocupaciones, los desarrollos en torno a FedNow continúan a toda marcha. Según los informes, los pagos instantáneos se harán públicos en julio.

¿Puede Bitcoin venir al rescate?

Hay muchos pros y contras asociados con las CBDC. Por lo tanto, encontrar un enfoque equilibrado es fundamental. Esto exige la adopción de criptomonedas como Bitcoin.

Bitcoin, a diferencia de las CBDC, tiene un carácter descentralizado, libre de cualquier gobierno o autoridad central. Tiene el potencial de facilitar transacciones transfronterizas rápidas y de bajo costo, con un grado de anonimato y privacidad.

Motiv Inc. es una organización no gubernamental (ONG) dedicada al desarrollo de economías circulares de Bitcoin. Richard Swisher, CEO y cofundador de Motiv, le dijo a BeInCrypto:

“A medida que Bitcoin gana un punto de apoyo en las comunidades empobrecidas, nos complace ver el aumento de la adopción y el entusiasmo de sus ciudadanos a medida que se forman nuevos negocios utilizando Bitcoin, y más personas se involucran con la moneda usándola en su vida diaria”.

Pero, de nuevo, cripto en su conjunto posee una naturaleza volátil. Hay un largo viaje por delante para alcanzar su máximo potencial y competir con otras clases de activos.