El pasado 2 de abril BeInCrypto reportó que el Servicio de Impuestos Internos de los Estados Unidos (IRS, siglas en inglés) anunció la identificación de los usuarios contribuyentes de Circle y sus empresas relacionadas “que hayan realizado al menos el equivalente a $20.000 en transacciones con criptomonedas”. Nuevamente el énfasis de los entes regulatorios está sobre las stablecoins, prevalece la duda de si vale la pena la centralización de estas formas de liquidez cripto o si la pérdida de privacidad es inconcebible.

Explícitamente, el anuncio custodiado por el Departamento de Justicia de los Estados Unidos aclara que el Distrito de Massachusetts emitió una orden para autorizar al IRS de entregar una citación a Circle Internet Financial Inc, sus predecesores, subsidiarias, divisiones y afiliados.

La función de la citación es “buscar información” sobre los contribuyentes que hayan transaccionado al menos $20.000 dólares con criptomonedas entre el 2016 y el 2020. Específicamente, la citación incluye a todos los estadounidenses que hayan realizado negocios con o a través de Circle.

Sponsored¿Cuál es el papel que juega Circle?

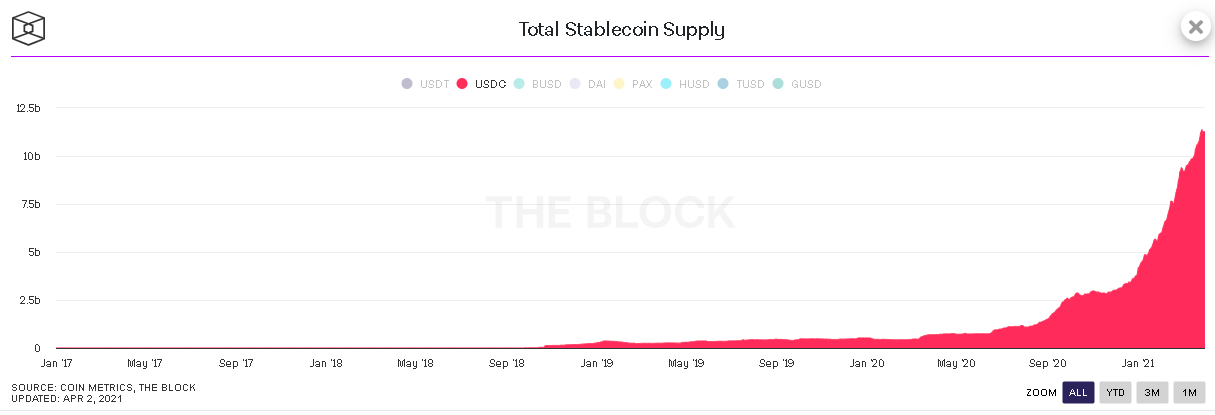

Circle Internet Financial Inc es la empresa que emite la segunda stablecoin con mayor capitalización del mercado de criptomonedas, USD Coin (USDC). Según el mismo Circle, USDC también es actualmente la stablecoin con el crecimiento más acelerado de la industria, pasando su capitalización desde $702 millones hasta más de $10 mil millones en el último período anual.

Las stablecoins son el estándar para tokenizar las monedas fiduciarias, y se han ganado su éxito como una de las vías más importantes de liquidez hacia el mercado de criptomonedas.

Esta aplicación se ha visto aún más acelerada con el éxito adoptivo de la industria:

- Mayor inversión institucional

- Más aplicaciones financieras con funciones descentralizadas

- Mayor atención del público general hacia el mercado cripto

Sin lugar a duda, la combinación deja como resultado una mayor demanda de estas vías de liquidez.

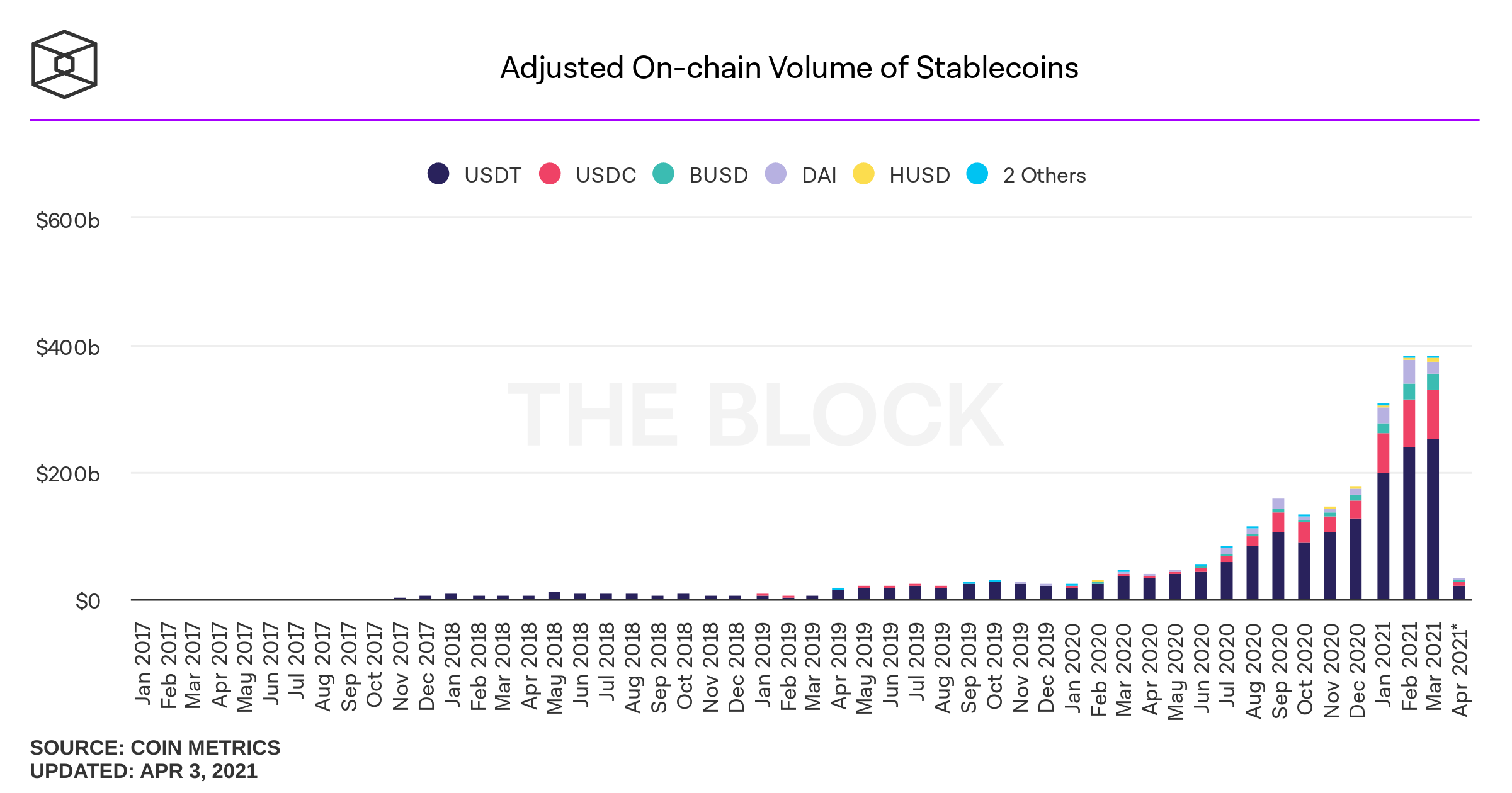

Los datos no mienten: la capitalización de las stablecoins no son la única métrica alcista, también su volumen crece de manera parabólica. Según datos de The Block, los tres primeros meses del 2021 ya superaron a todo en volumen transaccionado de las stablecoins del 2020. La cifra sigue sumando y ya acumula $1,1 billones de dólares.

La centralización en manos de los más importantes

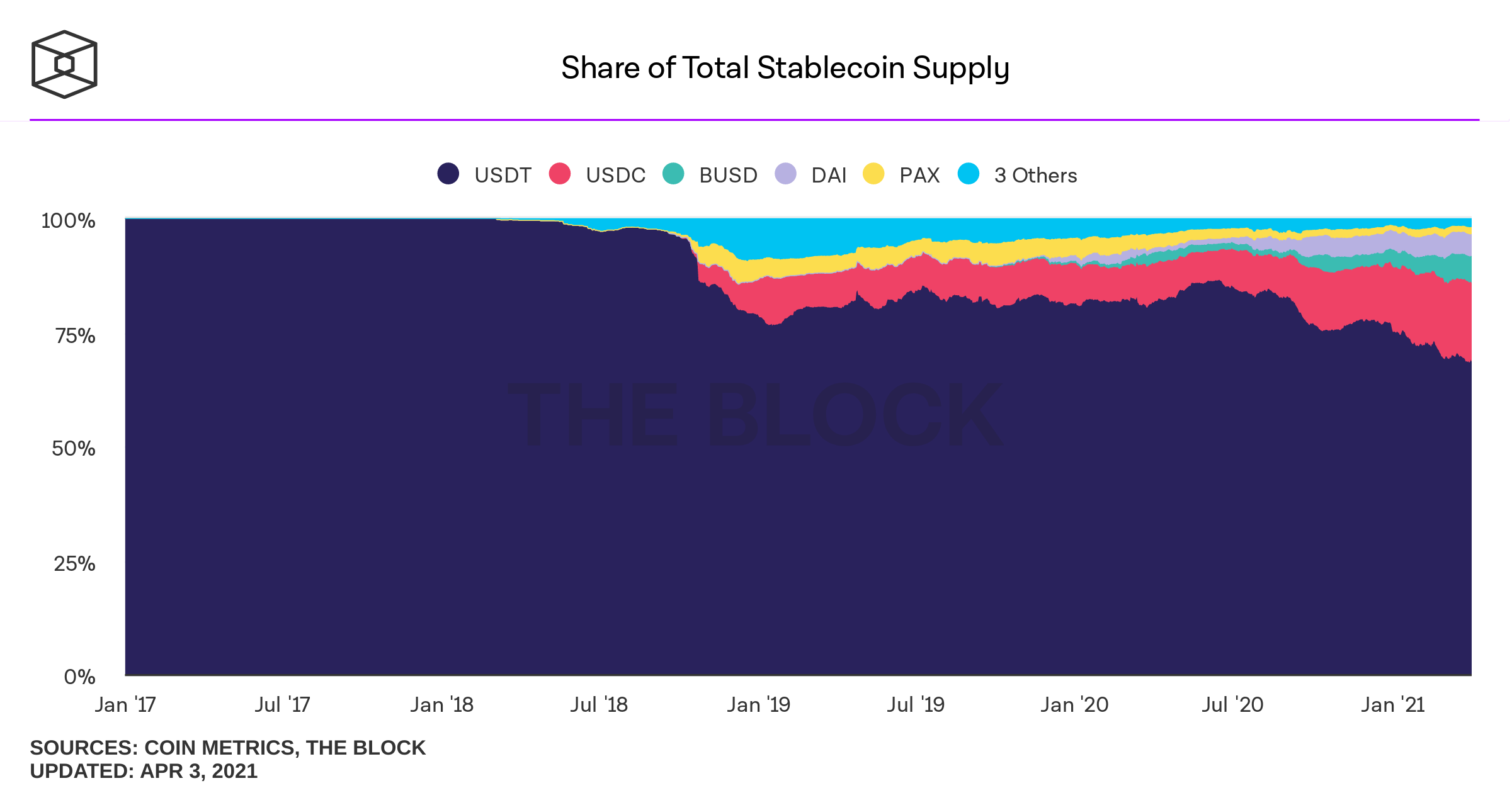

Por encima de Circle se encuentra Tether Limited, empresa que emite USDT, la stablecoin con mayor capitalización y volumen de transacciones en la actualidad. Su brecha con USDC es notoria: USDT ocupa el 69% de toda la capitalización, 65% del volumen de transacciones y el 92% del volumen de trading de todas las criptomonedas estables, según datos de The Block y Coingecko.

Sponsored Sponsored

¿Qué tienen en común las dos cabezas de todo el mercado de stablecoins? Tanto USDC como USDT son criptomonedas emitidas bajo organizaciones centralizadas, legalmente registradas, reguladas, auditadas, y, en algunas ocasiones, atacadas.

De hecho, sumando a BUSD, criptomoneda anclada al dólar emitida por Paxos, da como resultado que más del 90% de la capitalización, del volumen de transacciones y del volumen de intercambio de todo el mercado de stablecoins está en manos de tres organizaciones centralizadas.

Entre las consecuencias, la centralización de todo este gran cauce de liquidez para todo el mercado de criptomonedas las hace susceptibles a “ataques” regulatorios. El “nuevo mundo financieros descentralizado” tiene raíces con ataduras a lo legal, registrado y regulado, y esto es una debilidad.

La centralización es una debilidad

En BeInCrypto ya se detalló las importantes consecuencias que la caída del esquema de Tether y USDT podrían tener sobre el mercado de las criptomonedas. Claramente, esto es una vulnerabilidad que la centralización acentúa, y que tanto USDC como BUSD comparten en sus características con USDT.

Casos como el de la presidenta del Banco Central Europeo, cuyo enfoque no está solo en Tether, evidencian el afán de los reguladores por señalar a las stablecoins. Para la presidenta de esta institución, las criptomonedas estables presentan un mayor riesgo que Bitcoin, y según su criterio, amenazan la “competitividad y autonomía tecnológica” de la Unión Europea.

Uno de los vectores de ataque posibles y más riesgosos es la prohibición de facto. Así lo dejo claro la propuesta The STABLE Act en EE.UU., que pretendió prohibir la emisión, comercialización e intermediación de stablecoins sin una licencia otorgada por el ente regulador competente.

¿Por qué atacan a las stablecoins? Se podría responder que el ataque no es hacia las stablecoins de por sí, sino a las stablecoins centralizadas. Como ya se mencionó, son la solución para conectar los mundos del dinero tradicional y el dinero cripto con una homogeneidad de más de 90%.

Las criptomonedas descentralizadas son una preocupación para las organizaciones que dirigen las leyes. El dinero fuera del poder gubernamental conllevaría a la disolución del control político-monetario, el esquema de impuestos, el manejo económico, y con una muy simple síntesis, desprendería del estado una gran porción de su poder.

Por esta razón es que los estados saben dónde atacar, y lamentablemente, con ataques de alta probabilidad de éxito.

Las stablecoins no tienen más escapatoria que ceder

Si se llegara a pensar que estas stablecoins defienden el legado descentralizado de Satoshi Nakamoto, se está muy alejado de la realidad. Sus anclajes regulatorios son un contrato que firman con los estados para colaborar con ellos , en lugar de los que apuestan por la separación del dinero y del estado.

Así lo afirma Circle en su apartado de políticas de privacidad en torno a USDC. EN su comunicado se describe explícitamente que toda información relacionada con cualquier servicio de USDC (intercambios con moneda fiat, resguardo, envío o recepción) es almacenado y podrá ser compartido con “agencias encargadas de hacer cumplir la ley y reguladores”.

“Es posible que necesitemos compartir su información con las fuerzas del orden o con funcionarios gubernamentales o públicos”, es un fragmento de este apartado, cuya interpretación asegura que Circle no tiene intención alguna de luchar contra la solicitud de información del IRS.

Sponsored Sponsored

Por esta misma razón es que existen los fondos en stablecoins congelados en la blockchain de Ethereum. Aunque parezca contradictorio con las “finanzas descentralizadas”, Circle es capaz de congelar saldos de USDC a total discreción.

Una transacción de Etherscan dejo como prueba el primer congelamiento de Circle con 100.000 USDC “confiscados”. Al mismo tiempo, USDT ya ha hecho lo mismo con 384 direcciones en Ethereum.

De esta forma queda claro que miles de millones de liquidez que alimenta el mercado de criptomonedas cada día está a tan solo un clic de congelarse por decisiones centralizadas.

Implicaciones positivas de la regulación

Un giro de perspectiva demuestra que la posibilidad de este anclaje regulatorio también podría influir positivamente en la industria de criptomonedas.

Sin acciones regulatorias no hubiese sido posible el gran auge institucional, demostrado en los números del volumen de Coinbase como un ejemplo. Ahora, esta empresa podrá convertirse en la primera compañía especialmente dedicada a las criptomonedas en cotizar en una bolsa estadounidense con el aval de la SEC.

Tomando al mismísimo USDC, su colaboración con Visa quizás no se haría realidad sin tomar en cuenta que Circle está registrada, es auditada y, por lo tanto, cuenta con renombre en el ámbito corporativo.

El emprendimiento institucional por las criptomonedas es una realidad, liderada por las empresas que se registran legalmente que tienen que presentar reportes financieros, pasar por filtros anti-lavado de dinero y que realizan acuerdos con los que manejan las leyes. De alguna u otra manera, la atadura a la legalidad fue un pie para fidelizar esta ola institucional por Bitcoin.

Entonces, ¿la descentralización del dinero requiere de un intermediario para negociar la privacidad a cambio de adopción? El perfecto balance quizás sea la clave, pero las vulnerabilidades, siempre presentes, podrían perjudicar la misión que el nuevo dinero autónomo trajo al mundo.