Compound (COMP), plataforma de préstamos de finanzas descentralizadas (DeFi), puede considerarse el catalizador del frenesí de la agricultura de rendimiento que comenzó a mediados de 2020.

Aunque MakerDAO fue el primer proyecto de DeFi que permitió a los usuarios obtener préstamos, Compound fue el primero en ofrecer pools de préstamos sin intermediarios, lo que permitió a los usuarios ganar intereses de sus depósitos cripto.

Compound permite a los prestamistas y prestatarios interactuar con el protocolo para ganar o pagar una tasa de interés variable. No tienen que negociar términos como vencimiento, tasas de interés o garantías con el intermediario.

El protocolo agrupa activos basados en Ethereum (ETH) y los presta a una tasa variable que se ajusta de manera automática y que suele ser mucho mejor que la que se ofrece en cualquier banco principal. Cada mercado monetario usa el activo ERC-20 y contiene un DLT transparente, con un registro de todas las transacciones y tasas de interés.

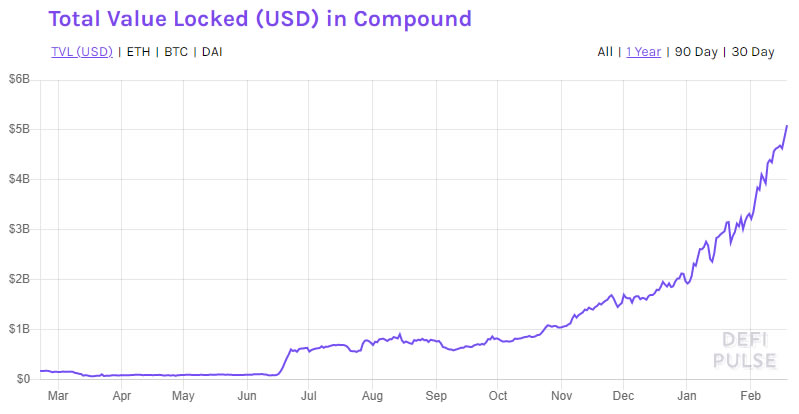

Cuando se redactó el artículo, Compound Finance era el tercer protocolo DeFi más grande respecto a valor total bloqueado (TVL), que según DeFi Pulse era de 5 mil millones de dólares.

Historia del protocolo de Compound

En febrero de 2019, Robert Leshner, fundador, y Geoffrey Hayes, cofundador, publicaron el documento oficial de Compound Finance, en el cual se introdujo un protocolo descentralizado que establece mercados monetarios con tasas de interés establecidas algorítmicamente en función de la oferta y la demanda.

En 2018, Compound recaudó poco más de 8 millones de dólares en una ronda inicial y 25 millones de dólares adicionales en una ronda de serie A, en noviembre de 2019.

La plataforma está respaldada por empresas de capital de riesgo como Andreessen Horowitz, Polychain Capital y Coinbase Ventures- Dichas empresas son ahora las mayores poseedoras del token de gobernanza, por lo que tienen una gran influencia en la votación y la dirección del protocolo.

En un principio, Compound Finance admitía solo seis tokens y ahora han alcanzado 8 tokens:

- Ether (ETH), 0x (ZRX)

- Augur (REP)

- Basic Attention Token (BAT)

- Dai (DAI) y USDC

- Wrapped Bitcoin (wBTC)

- Tether (USDT)

- Uniswap (UNI)

- COMP, su propio token de gobernanza.

¿Cómo funciona Compound?

Como pasa con la mayoría de protocolos DeFi, se debe proporcionar una garantía cripto antes de que los usuarios puedan usar el sistema. Los saldos de activos suministrados están representados por cTokens, que se emiten en 1:1 y representan el activo subyacente que genera intereses y sirve como garantía.

Tanto suministrar activos como retirarlos y reclamar el COMP que se ha ganado implica transacciones de confirmación adicionales y tarifas de gas. Cuando hay mucha demanda de Ethereum, las tarifas del gas pueden subir, lo que hace que la plataforma sea muy cara como para hacer transacciones de poco valor.

Las tasas de préstamos de los tokens colaterales dependen de qué token sea, dado que algunos tienen más valor que otros. Los cTokens acuñados actúan como un pagaré y un token de canje, lo que permite al titular canjear los tokens originales.

Su valor aumenta a través del interés ganado en los tokens colaterales originales, por lo que al cobrarlos (o volver a convertirlos) el rendimiento suele ser mayor que el de los activos subyacentes.

Para pedir un préstamo de Compound se requiere garantía de cTokens; el factor y la cantidad que se puede pedir prestado varía según el token.

Por ejemplo, un usuario proporciona 100 DAI como garantía, y el factor de garantía para DAI es 75%, por lo que el usuario puede pedir prestado como máximo 75 DAI en otros activos. El protocolo aparta el 10% de los intereses pagados como reservas y el resto se destina a los proveedores de garantías.

Compound tiene su propio contrato de “Open Price Feed” que tiene las tasas de cambio actuales de todos los activos que soporta, las cuales derivan de exchanges de alta liquidez, las cuales se utilizan para calcular tasas de interés y factores colaterales.

Basa su tasa de interés en una “tasa de uso”, que define la cantidad de activos de los prestamistas que se destinan a los prestatarios para evitar una carrera de liquidez. Como resultado de estos mecanismos, Compound sobrevivió al evento del “Jueves Negro” de marzo de 2020 que provocó liquidaciones masivas en los vaults de MakerDAO.

Si la posición de la deuda es mayor que la cantidad de la garantía (o tiene una garantía insuficiente), el protocolo intercambia el activo prestado en exceso por la garantía ofrecida a una tasa ligeramente inferior a la del mercado. El mecanismo también actúa como un incentivo para que los usuarios administren sus posiciones de deuda de manera eficiente.

Compound también permite a los usuarios de la comunidad actuar como liquidadores utilizando herramientas de terceros como Compounder Liquidator, que les permite reembolsar los préstamos de otros a cambio de ETH a una mejor tasa de mercado.

El protocolo ha tenido una serie de auditorías de seguridad y es uno de los pocos en el ecosistema DeFi que no ha sufrido un ataque o una vulneración de préstamos flash.

Un pionero de la agricultura de rendimiento

Cuando Compound Finance lanzó su token de gobernanza COMP en junio de 2020, el equipo detrás del proyecto dio el primer paso y descentralizó la propiedad, la gestión y la gobernanza del protocolo.

“Al poner COMP en manos de los usuarios y las aplicaciones, un ecosistema cada vez más grande podrá actualizar el protocolo y se verá incentivado para que, en el futuro, el protocolo sea administrado colectivamente con una buena gobernanza”.

También tuvo el primer incentivo de agricultura de rendimiento, dado que Compound comenzó a distribuir COMP a los usuarios del protocolo dependiendo de la cantidad de garantía que hubieran proporcionado. Su espíritu provocó una gran cantidad de imitadores que lanzaron sus propios tokens de gobernanza comunitaria con la intención de descentralizarse por completo.

Sin embargo, lo que sucedió con Compound, y una gran cantidad de protocolos DeFi, fue que la mayoría de los tokens terminaron en las bolsas de ballenas y los primeros inversores.

El 16 de junio de 2020, COMP se convirtió en el activo de DeFi más valioso durante su primer día de trading y cuando alcanzó los mil millones de dólares el protocolo se convirtió en un “unicornio” de capitalización de mercado.

Los tokens se colocaron en un “Reservoir contract”, que transfirió 0,5 COMP por bloque de Ethereum al protocolo para su distribución. En aquel entonces, se distribuyeron alrededor de 2.880 tokens por día, y la garantía aumentó como resultado de la primera agricultura de liquidez de la industria.

El rastreador de distribución de Compound muestra qué cantidad se distribuye a cada pool de tokens. Cuando se redactó este artículo, se habían distribuido más de 614.000 COMP y había alrededor de 3,8 millones bajo el sistema de protocolos de economía de tokens.

Economía y gobernanza del token COMP

El propósito principal del token COMP era la gobernanza de la comunidad y, además, Leshner, fundador de Compound, dijo lo siguiente:

“Las personas, aplicaciones e instituciones que utilizan el protocolo Compound son capaces de administrarlo hacia el futuro, y están incentivados para proporcionar una buena gobernanza”.

Sin embargo, solo las ballenas y los inversores pueden marcar la diferencia, dado que las propuestas se limitan a direcciones con más de 100.000 tokens.

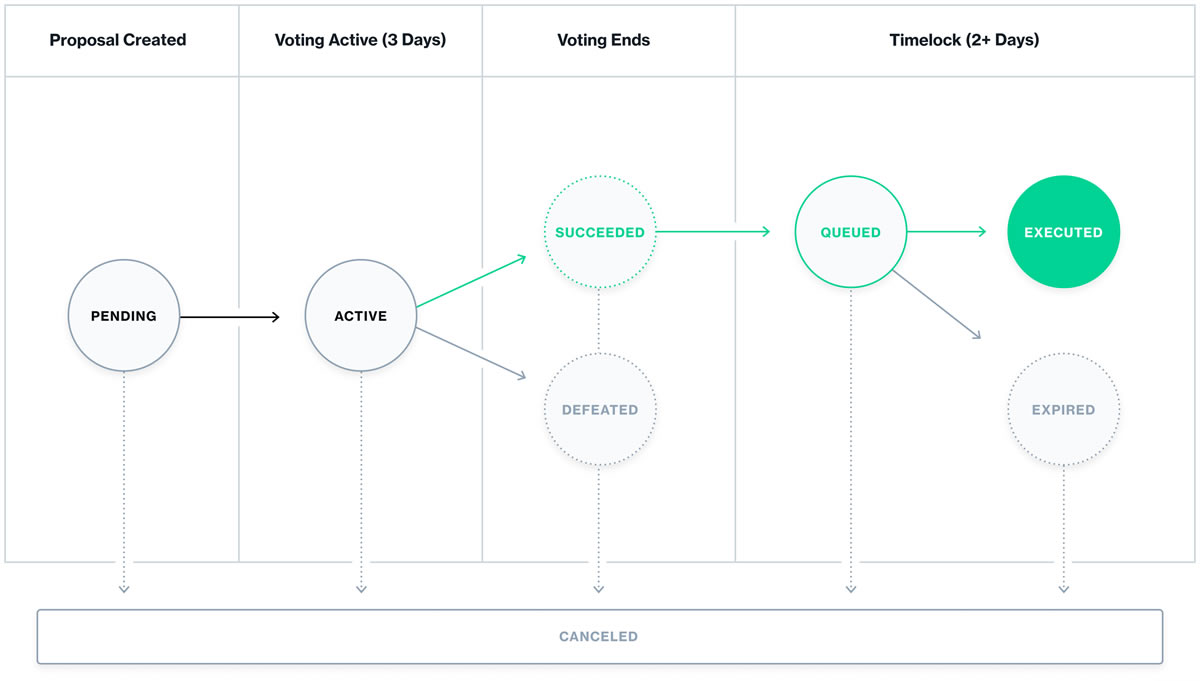

Una vez se presenta una propuesta, comienza un período de votación que dura tres días y necesita un mínimo de 400.000 votos para alcanzar el quórum. Si la mayoría de los votos apoyan la propuesta, el nuevo cambio se implementará después de un período de espera de dos días.

La distribución pública de COMP incluye aproximadamente 4,3 millones de tokens de un suministro máximo de 10 millones, distribuidos durante un período de cuatro años a través del protocolo a los proveedores de liquidez.

Los 5,7 millones de tokens restantes se dividirán de la siguiente manera: el 24% irá a los accionistas de Compound Labs, y Andreessen Horowitz (a16z) y Polychain Capital poseerán casi el 7%. Solo estos dos poseedores de tokens representan el 27% del poder de voto y Bain Capital Ventures posee un 10% adicional, según el resumen de la gobernanza del protocolo.

Los fundadores y el equipo de Compound obtienen un 22,25% de los tokens COMP que están sujetos a la adjudicación de cuatro años, y el resto se reservará para nuevos miembros del equipo y futuros incentivos de participación de gobernanza.

El protocolo está respaldado por capital de riesgo, y menos de la mitad del suministro de tokens va a manos de los usuarios y la comunidad. Aunque la plataforma en sí es autónoma y descentralizada, no se puede decir lo mismo del sistema de gobernanza si lo comparamos con otras plataformas DeFi, pero es muy transparente al respecto.

Compound Finance en 2021

Compound fue el protocolo DeFi líder respecto a valor total bloqueado a mediados de 2020, dado que, a mediados de agosto, la liquidez aumentó e impulsó los niveles de garantía a casi mil millones de dólares.

Comenzó a perder terreno frente a protocolos rivales que ofrecían mejor rendimiento a través de agriculturas de rendimiento con temática alimentaria a medida que el frenesí agrícola cobraba fuerza.

El precio del token COMP cayó desde su máximo de lanzamiento de alrededor 335 dólares a menos de 100 dólares a principios de noviembre y su TVL había caído a 600.000 dólares.

Sin embargo, Compound, al ser uno de los primeros protocolos de DeFi como MakerDAO, resurgió a finales de año y su volumen, precio de token y liquidez se han disparado en 2021.

A mediados de febrero, el precio del token COMP había llegado a un nuevo máximo histórico de alrededor de 550 dólares y el valor total bloqueado en la plataforma alcanzó un máximo de 5 mil millones de dólares, según DappRadar. DeFiPulse informó de una cifra similar.

A mediados de febrero de 2021, había 38 propuestas de gobernanza, 32 de las cuales habían sido aprobadas. Cuando se redactó el artículo, el interés con mayor ganancia era el USDC, con un porcentaje de rendimiento anual de un 13%.

Aún no ha habido noticias formales, pero es probable que el protocolo implemente soluciones de escalamiento de capa 2 en algún momento de 2021 para aliviar la carga de las altas tarifas de transacción.

Trusted

Descargo de responsabilidad

Descargo de responsabilidad: De conformidad con las pautas de Trust Project, este artículo de opinión presenta la perspectiva del autor y puede no reflejar necesariamente los puntos de vista de BeInCrypto. BeInCrypto sigue comprometido con la transparencia de los informes y la defensa de los más altos estándares periodísticos. Se recomienda a los lectores que verifiquen la información de forma independiente y consulten con un profesional antes de tomar decisiones basadas en este contenido.