En un informe reciente, McKinsey & Company pronostica que el mercado de activos financieros tokenizados podría alcanzar los 2 billones de dólares para 2030.

Esta proyección muestra el potencial transformador del sector de tokenización de activos del mundo real (RWA). Además, destaca la importancia estratégica de las instituciones financieras equipadas con capacidades blockchain.

Democratizando Inversiones: ¿Cómo la tokenización abre las puertas para pequeños inversores?

El análisis de McKinsey sugiere que la tokenización de activos se producirá en oleadas. La primera oleada se centrará en clases de activos con retornos de inversión probados y escalabilidad.

Estos incluyen efectivo y depósitos, bonos y notas cotizadas en bolsa (ETN), fondos mutuos y titulizaciones. Para 2030, la capitalización de mercado total tokenizada podría alcanzar aproximadamente 2 billones de dólares, impulsada principalmente por estas clases de activos.

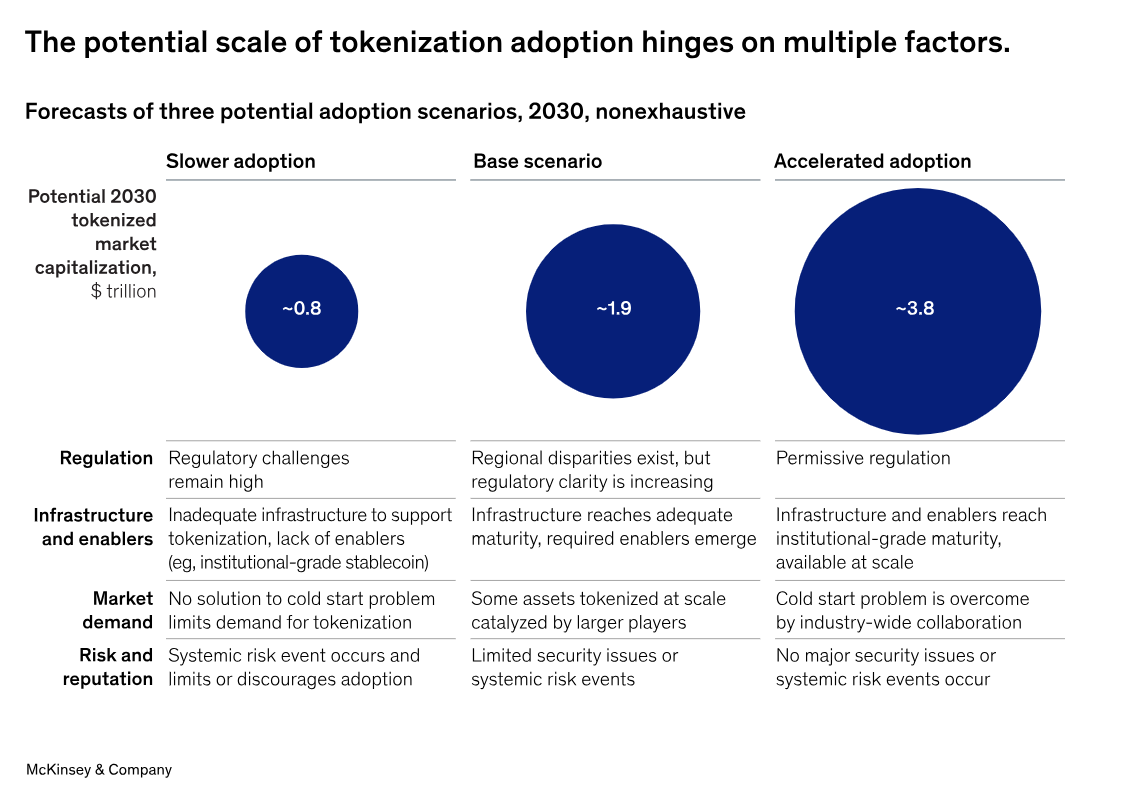

“Los escenarios pesimista y optimista oscilan entre aproximadamente 1 billón y 4 billones de dólares, respectivamente,” añadieron los analistas de McKinsey.

Lea más: Blockchain ¿Qué es y para qué sirve?

Esta cifra contrasta con la proyección de septiembre de 2022 por ADDX y BCG, que estimó que el mercado global de tokenización de activos ilíquidos podría alcanzar los 16 billones de dólares para 2030. Estas proyecciones divergentes resaltan diferentes perspectivas sobre la velocidad y escala de adopción de la tokenización.

Además, el informe señaló que uno de los aspectos más atractivos de la tokenización es su potencial para democratizar el acceso a inversiones tradicionalmente exclusivas. Al reducir los tamaños mínimos de inversión, la tokenización permite que una gama más amplia de inversores participe en activos de alto valor.

Esta democratización es evidente en regiones como Tailandia y Filipinas. La emisión de bonos tokenizados en esos lugares ha permitido a inversores de pequeño ticket participar mediante la propiedad fraccionada.

Los acuerdos de recompra, o “repos”, también son un caso de uso exitoso para la tokenización. Instituciones financieras como Goldman Sachs actualmente transaccionan billones de dólares de volumen mensual de repos usando plataformas tokenizadas.

“En el lado operativo, la ejecución habilitada por contratos inteligentes automatiza la gestión diaria del ciclo de vida (por ejemplo, la valoración de garantías y recargas de margen). Reduce errores y fallos de liquidación y simplifica la presentación de informes; la liquidación instantánea 24/7 y los datos on-chain también mejoran la eficiencia de capital a través de la liquidez intradía para préstamos a corto plazo y el uso mejorado de garantías,” elaboraron los analistas de McKinsey.

Superando desafíos regulatorios y de un “arranque en frío”

A pesar de los claros beneficios y el creciente impulso, el informe reconoce que la adopción generalizada de la tokenización enfrenta varios desafíos, incluidos obstáculos regulatorios. Un desafío importante es la complejidad de modernizar la infraestructura existente en una industria con mucha regulación.

“En muchas jurisdicciones, falta la certeza regulatoria y legal para interactuar con cualquier forma de activos digitales, y habilitadores críticos, como la disponibilidad generalizada de efectivo y depósitos tokenizados al por mayor para liquidación, aún deben ser suministrados,” detalló el informe.

Además de los desafíos regulatorios, el informe de McKinsey enfatiza la importancia de superar el problema de “arranque en frío” para alcanzar una verdadera escala en la tokenización. Este desafío surge de la necesidad de efectos de red, donde los inversores obtienen valor real de ahorros en costos, mayor liquidez o cumplimiento mejorado.

Sin embargo, el informe introduce el concepto de cadenas de valor mínimamente viables (MVVC) para resolver el problema de arranque en frío. Las MVVC colaboran con instituciones financieras y otros actores para crear infraestructuras interconectadas que respalden los activos tokenizados.

Ejemplos incluyen los ecosistemas de repo basados en blockchain operados por Broadridge y la plataforma Onyx de JPMorgan en colaboración con Goldman Sachs y BNY Mellon.