El euro es una de las monedas fiduciarias más reconocidas y estables del mundo, y solo compite con el dólar estadounidense.

En 2020, Francia y otros países de la Unión Europea (UE) se están preparando para llevar el dominio de la comunidad regional de países un paso más allá mediante la introducción de una versión CBDC del euro.

In turbulent times, investors flock to the U.S. dollar instead of the euro due to the greenback’s perceived stability.

Utilizado por 19 países diferentes en la zona euro, el euro es increíblemente resistente a los problemas geopolíticos a nivel macro. En cambio, su valor a menudo está vinculado a la fortaleza de toda la economía europea y los niveles de deuda de cada país.

En tiempos turbulentos, los inversores acuden al dólar estadounidense en lugar del euro debido a la estabilidad percibida del dólar.

Sponsored

En los últimos cinco años, la fortaleza del euro se ha mantenido aproximadamente igual en comparación con el dólar estadounidense. Su fortaleza beneficia notablemente a otros países fuera de la UE. Ciertas monedas, como el franco africano CFA, tienen sus precios vinculados al euro.

Los bancos centrales de toda Europa buscan explotar la estabilidad del euro adoptando los méritos de la tecnología de moneda digital. Para comprender esto con mayor detalle, exploremos cómo la UE se está preparando para un futuro habilitado para criptografía.

La primera incursión de Francia en la tecnología de moneda digital

En abril, el Banco de Francia invitó a las aplicaciones de soluciones cripto emitidas por el banco central de toda Europa. Si bien estos proyectos no se utilizarían para implementaciones de CBDC en el mundo real, el banco central dijo que estaba buscando comprender mejor los riesgos y las oportunidades asociadas con la tecnología subyacente.

En su documento de seguimiento, el banco explicó que estaba buscando soluciones innovadoras que abordaran desafíos comunes relacionados con la seguridad y el rendimiento, independientemente de la tecnología subyacente. En última instancia, esto significaba que les daba a los solicitantes la flexibilidad de trabajar fuera de las limitaciones de la tecnología blockchain.

Desde entonces, el banco central francés ya ha realizado pruebas en implementaciones CBDC basadas en blockchain. En mayo de 2020, se asoció con el banco de inversión francés Société Générale (SocGen) para un ensayo limitado que implica la emisión de tokens de seguridad.

Como parte del experimento, Societe Generale emitió bonos por un monto de 40 millones de euros. El pago se realizó en “forma de euro digital” (es decir, CBDC), emitido por el Banco de Francia. SocGen dijo que la colaboración destacó la viabilidad de usar activos basados en blockchain para liquidaciones interbancarias al por mayor.

Con la inclusión de contratos inteligentes, el ahorro de costos y tiempo podría motivar a las instituciones financieras a adoptar la tecnología en un futuro próximo. La prueba también presenta una distinción clave entre los CBDC propuestos por Francia y otros países.

Si bien la mayoría de las monedas digitales respaldadas por el Estado están destinadas al uso de ciudadanos individuales, Francia se ha centrado principalmente en el uso mayorista. En otras palabras, el país quiere llevar tokens a bancos e instituciones financieras antes de considerar la implementación de una solución minorista.

Aún no se han realizado otras pruebas públicas, y se espera que el Banco de Francia presente una lista de hasta diez solicitantes para el 10 de julio de 2020. La selección se basará en gran medida en el mérito “innovador” de cada solicitud.

Sponsored SponsoredEsfuerzos de CBDC en otras partes de la UE

Curiosamente, Francia no es el único país de la Unión Europea que aboga por una moneda digital del Banco Central. Los Países Bajos, Alemania y Suecia se encuentran entre los pocos países miembros que últimamente han hablado favorablemente sobre las monedas digitales respaldadas por el estado.

Para sorpresa de muchos, los sindicatos CDU y CSU en Alemania recientemente se manifestaron a favor de implementar la tecnología blockchain en todos los niveles de gobierno. En su anuncio, el dúo político también propuso un “e-Euro”. El CBDC que digitalizaría una pequeña porción de la oferta existente en euros y:

“Hacerlo accesible a una infraestructura global”.

La Unión continuó explicando que el token emitido por el banco central no reemplazaría la moneda fiduciaria existente. Esto evitaría la institución de una economía paralela y permitiría a las autoridades monitorear cada unidad de la moneda.

Además, podrían congelar los tokens de e-Euro involucrados en cualquier actividad criminal y confiscarlos si es necesario. También lanzó el e-Euro como un disruptor en el ecosistema de pagos transfronterizos. Las criptomonedas descentralizadas ya liquidan las transacciones internacionales de manera oportuna y rentable, particularmente en comparación con las alternativas tradicionales como SWIFT.

El experimento y la controversia de EUROchain

A finales de 2019, Christine Lagarde, presidenta del Banco Central Europeo (BCE), anunció la creación de un grupo de trabajo dedicado a los CBDC. Después de comprometerse a acelerar su desarrollo, el BCE publicó un documento de investigación que describe el anonimato en las monedas digitales basadas en blockchain.

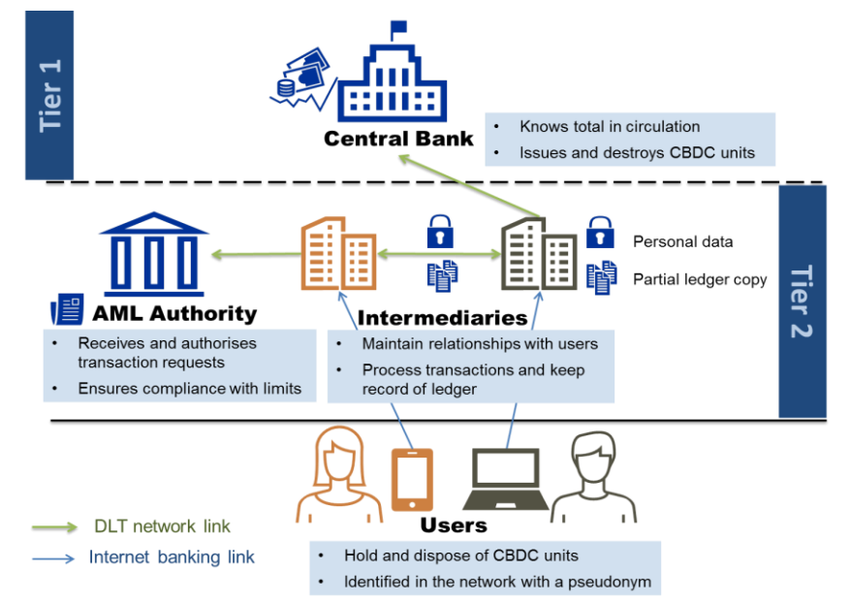

A diferencia de las alternativas descentralizadas como Bitcoin, los CBDC probablemente requerirán que los usuarios mantengan una identidad digital para cumplir con las regulaciones contra el lavado de dinero (AML). Sin embargo, estas identidades pueden estar vinculadas al comportamiento de compra y compra, comprometiendo la privacidad.

SponsoredPara combatir esto, los investigadores del BCE explicaron que podrían usar la tecnología blockchain para emitir vales de baja denominación de un solo uso destinados al uso anónimo. Los investigadores teorizaron que podrían construir un sistema de pago basado en blockchain con ‘características similares al efectivo’ denominado EUROchain.

¿Dónde EUROchain es deficiente?

Los críticos de EUROchain rápidamente señalaron que la cadena de bloques y los tokens resultantes estarían altamente centralizados, neutralizando la mayoría de las ventajas que ofrece la tecnología. Según los supuestos de investigación, el BCE sería el único controlador de EUROchain. Podría dictar sus propios términos sobre emisión, suministro e incluso generación de wallets.

Esto no deja margen para las transacciones entre pares, ya que requiere que todos los fondos pasen a través de un intermediario confiable como un banco. Además, el sistema se basa en gran medida en el modelo UTXO de Bitcoin, que no es capaz de proporcionar un anonimato completo.

Sin embargo, EUROchain representa un importante trampolín para las monedas digitales emitidas por el banco central en Europa. Es probable que el BCE deba dedicar varios años de iteración e I+D (Investigación y desarrollo) antes de finalmente decidirse por una solución de mercado masivo.

Los autores del artículo también enfatizan este hecho, afirmando que EUROchain solo está destinado a servir como una implementación de prueba de concepto. Es completamente posible que la privacidad siga siendo una ocurrencia tardía para el token planeado por el BCE.

En tal escenario, los vales de privacidad son mejores que no tener ningún recurso. Durante su discurso el año pasado, la Presidenta del BCE señaló que las principales ventajas de un CBDC serían la reducción de costos, la eliminación de intermediarios y la inclusión financiera.

Con las monedas digitales que ofrecen estas características y otras como contratos automatizados y capacidad de programación, los gobiernos y los usuarios a menudo pasan por alto la pérdida de privacidad. Esta es una realidad desafortunada con la que muchos usuarios de CBDC de todo el mundo tendrán que lidiar. Afortunadamente, las soluciones descentralizadas como Zcash y Monero siempre estarán disponibles para aquellos que prefieren las transacciones privadas.

Sponsored Sponsored¿Por qué los bancos centrales europeos están presionando por un CBDC?

Desde que Facebook anunció su proyecto Libra, los gobiernos de todo el mundo han comenzado a prestar más atención al ecosistema de las criptomonedas. Con los años, Facebook ha recibido una buena cantidad de críticas. Esto va desde el retroceso regulatorio hasta las violaciones de la privacidad y fallas en la seguridad.

Ahora que el gigante de las redes sociales ha entrado en el dominio financiero, muchas naciones se dan cuenta de la necesidad de una solución competitiva. El presidente de la Reserva Federal, Jerome Powell, advirtió que Libra podría conducir a la inestabilidad financiera mundial.

Con ese fin, los gobiernos están intensificando sus esfuerzos para diseñar y lanzar sus propios CBDC antes de que el sector privado tome el control del mercado. El mercado europeo no es diferente. La mayoría de los países están acelerando su investigación sobre los CBDC.

En 2019, el gobernador del Banco Central francés, François Villeroy de Galhau, habló sobre este tema en detalle y sentenció:

“La creación de una moneda digital del banco central… no es una condición previa ni una garantía de pagos más eficientes. Sin embargo, nosotros, como bancos centrales, debemos y queremos aceptar este llamado a la innovación en un momento en que las iniciativas privadas, especialmente los pagos entre actores financieros, y las tecnologías se están acelerando, y la demanda pública y política está aumentando. Otros países han allanado el camino; ahora depende de nosotros desempeñar nuestro papel, tanto de manera ambiciosa como metódica”.

Monedas digitales en un mundo sin efectivo

Los tokens privados no son la única amenaza que los gobiernos tienen que enfrentar. A nivel mundial, el efectivo físico está pasando de moda rápidamente. Si bien los billetes todavía son de curso legal, las compañías como PayPal en el oeste y WeChat en el este se están volviendo comunes.

Esto es especialmente cierto en ciertos países como China y Suecia, donde la gran mayoría de las transacciones no tienen efectivo. De hecho, el uso de efectivo ha disminuido tan significativamente que el banco central chino tuvo que advertir a las empresas contra el rechazo de los pagos en efectivo.

Para los bancos centrales, una sociedad completamente sin efectivo podría llevar a un público a perder la fe en sus instituciones financieras. Si el dinero se convierte en sinónimo de nombres como Libra, PayPal y Stripe, la importancia percibida por el banco central disminuye.

Con sus miembros empeñados en hacer realidad los CBDC, es probable que la Unión Europea presente una solución de “euro digital” más temprano que tarde. Sin embargo, dado el renombre y la credibilidad del euro, el BCE debe actuar con cuidado. Cualquier error podría afectar negativamente a su preciada moneda fiduciaria.

¿Cree que los bancos centrales europeos abordarán adecuadamente los complejos problemas que rodean el diseño futuro de CBDC?