Arthur Hayes, antiguo CEO de BitMEX, sugiere que la Reserva Federal implemente un acuerdo de swap dólar-yen ilimitado con el Banco de Japón (BOJ) para frenar la depreciación del yen.

Esta medida podría devaluar bruscamente el dólar estadounidense, aumentando la liquidez mundial en dólares, lo que podría beneficiar al mercado cripto, en particular a Bitcoin.

Perspectiva de Hayes sobre el swap dólar-yen

Arthur Hayes explica que el swap dólar-yen propuesto funcionaría de forma similar al control de la curva de rendimiento. La Reserva Federal intercambiaría dólares por yenes con el Banco de Japón de forma ilimitada.

“La depreciación del dólar estadounidense significa un fuerte aumento de la liquidez mundial en dólares. Esto beneficiará al mercado cripto, liderado por Bitcoin.”

El ex CEO de BitMEX señala además que el BOJ y el Ministerio de Finanzas de Japón utilizarían estos dólares para estabilizar el yen mediante su compra, evitando así la necesidad de vender títulos del Tesoro estadounidense para conseguir dólares. Esta estrategia ayuda a Japón a evitar subir los tipos de interés, lo que afectaría negativamente a sus instituciones financieras que invierten fuertemente en bonos del gobierno japonés (JGB).

Leer más: ¿Cómo invertir en criptomonedas en 2024? Esto necesitas saber

Desde el punto de vista geopolítico, un yen más fuerte podría afectar a China, el competidor directo de Japón en materia de exportaciones. Si Japón fortalece el yen a través de este acuerdo swap, China podría devaluar el yuan para mantener la competitividad de sus exportaciones.

Arthur Hayes: Contexto macroeconómico y reacciones del mercado

El telón de fondo macroeconómico sigue siendo crucial para las criptomonedas, especialmente para Bitcoin. Los últimos datos de Estados Unidos han reducido la probabilidad de nuevas subidas de tipos. Mientras tanto, China ha aumentado significativamente las medidas de estímulo, añadiendo un impulso positivo de liquidez.

El Banco Popular de China (PBOC) anunció recientemente planes para una emisión de bonos a muy largo plazo y un paquete de rescate histórico para estabilizar el sector inmobiliario, lo que equivale esencialmente a una flexibilización cuantitativa (QE) para el sector inmobiliario.

Leer más: Inflación y Política Monetaria: Interpretando a los bancos centrales

La creciente liquidez procedente de Estados Unidos y China crea un entorno favorable para el Bitcoin. Las entradas en ETFs spot de BTC han aumentado, con 716 millones de dólares en entradas netas la semana pasada, invirtiendo las salidas de abril. Los principales inversores institucionales también están interesados, y Millennium Management holdea importantes participaciones en ETF de Bitcoin.

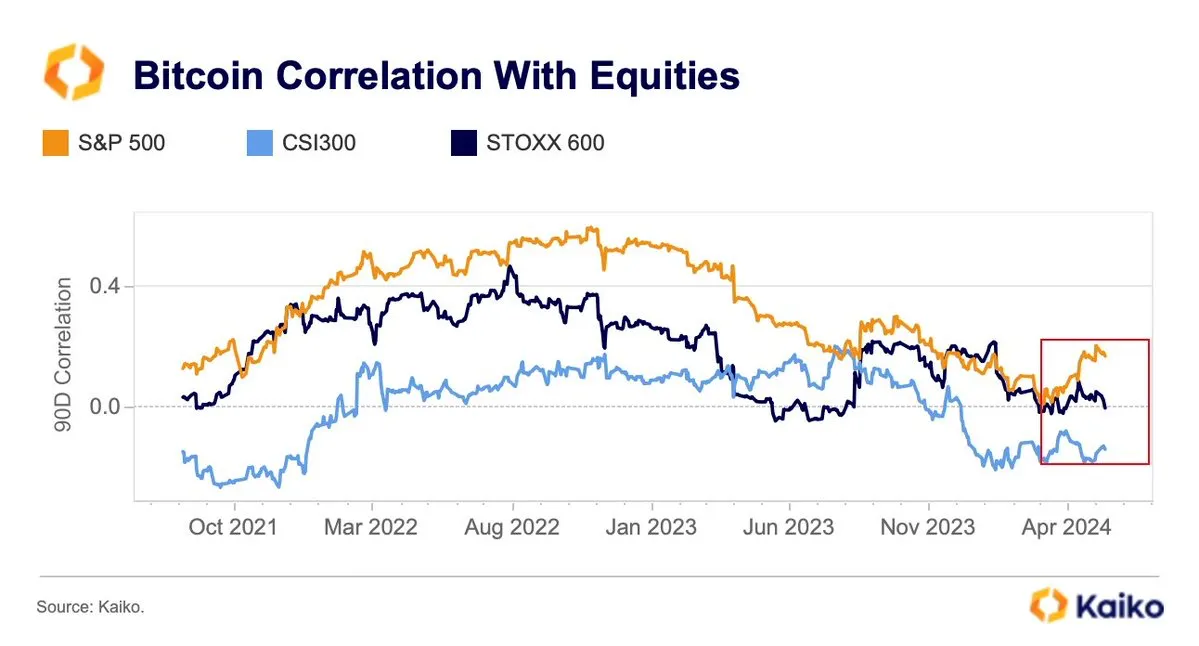

La correlación entre Bitcoin y la renta variable estadounidense sigue siendo una métrica clave a tener en cuenta. La semana pasada, la correlación a 90 días de Bitcoin con la renta variable estadounidense subió a 0,17 desde un mínimo de varios años de 0,01 en marzo. Esta evolución pone de relieve la importancia de la vigilancia y el análisis activos en el actual entorno de mercado.

En conclusión, la posible puesta en marcha por la Reserva Federal de un swap ilimitado entre el dólar y el yen representa un importante cambio de política. Esto podría tener efectos de gran alcance sobre la liquidez mundial, los precios de los activos y la dinámica competitiva entre las principales economías como Japón y China.