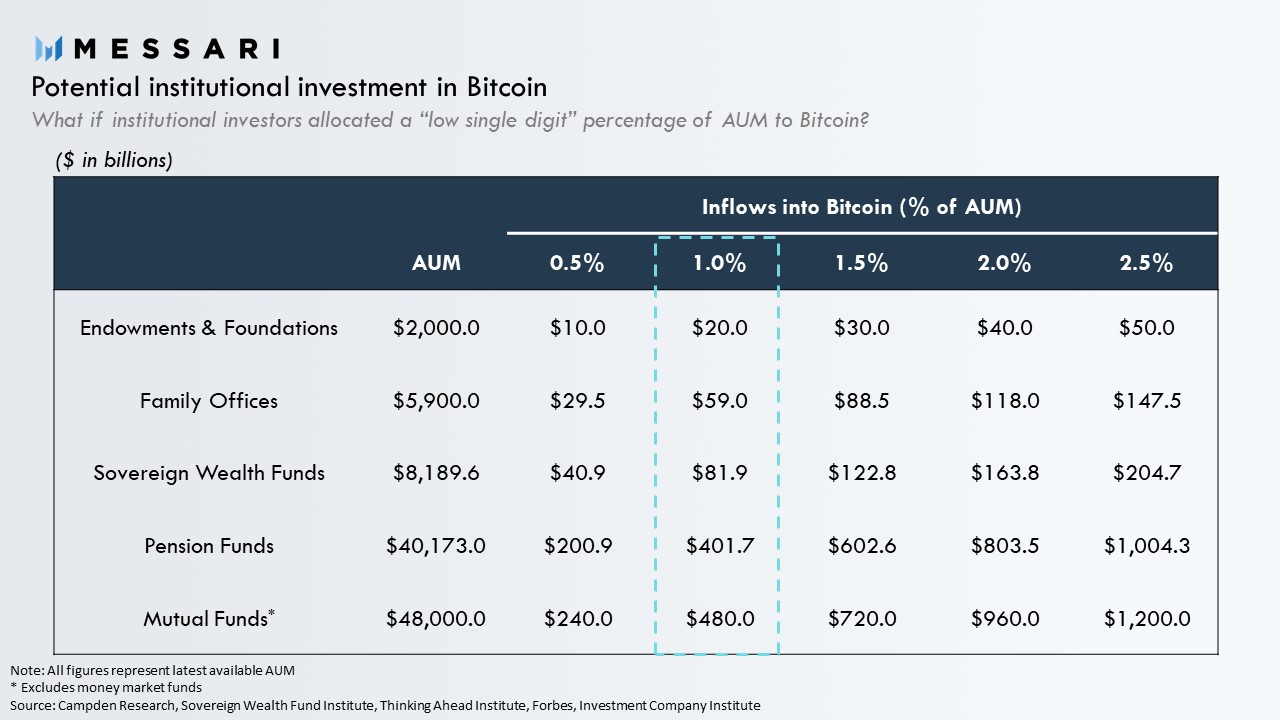

La firma de investigación Messari, con sede en Nueva York, ha publicado un nuevo informe que explora la posibilidad de redirigir el 1% de todo el dinero institucional y de los activos tradicionales a Bitcoin.

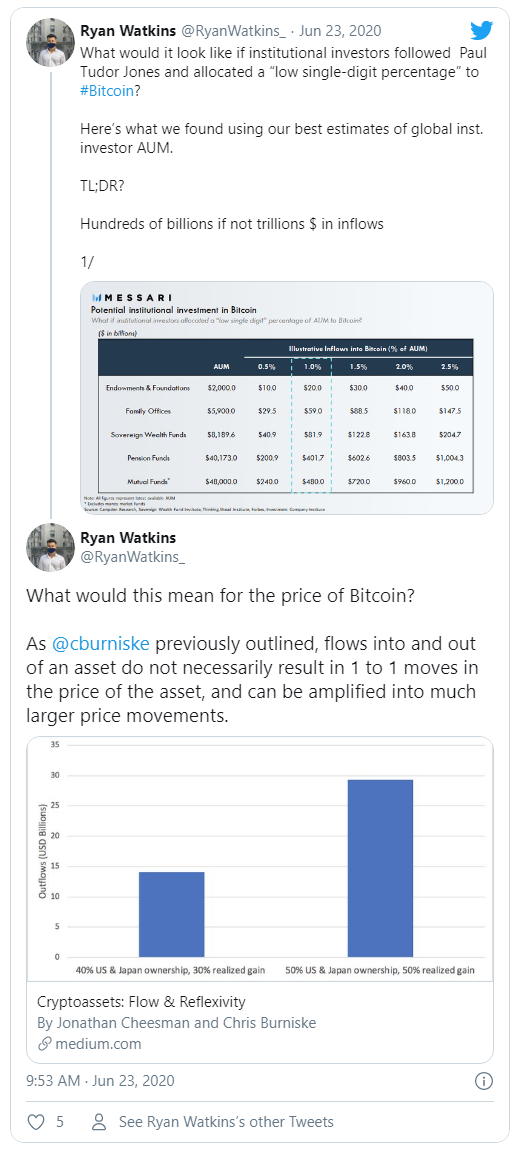

Según el analista de Messari, Ryan Watkins, el escenario podría conducir a entradas por valor de cientos de miles de millones de dólares, empujando los precios de Bitcoin mucho más allá de los 50,000 dólares.

Entre los fondos de inversión, los fondos soberanos, las oficinas familiares, los fondos patrimoniales y los fondos de pensiones, muy pocos inversores han considerado las criptomonedas hasta ahora. Sin embargo, el informe de Messari llega justo después de que el administrador de fondos de cobertura estadounidense, Paul Tudor Jones, decidiera cubrirse con los futuros de Bitcoin.

SponsoredJones cree que la pandemia del coronavirus ha causado una incertidumbre económica generalizada, sin un final para la inflación a corto plazo. Si bien no reveló sus tenencias de criptomonedas, el veterano comerciante de Wall Street insinuó que, a partir de mayo de 2020, su fondo tiene un “porcentaje bajo, de un solo dígito de todos sus activos” en Bitcoin.

La investigación de Messari utilizó el mismo “bajo porcentaje” como premisa, simulando la estrategia para todo tipo de fondos institucionales. Según Watkins, una entrada repentina de capital en activos como Bitcoin probablemente causaría un aumento en un factor más significativo que el capital entrante.

Desentrañando cómo miles de millones de dólares institucionales ingresaron a la industria cripto

Al igual que Jones, vale la pena señalar que un número significativo de inversores e instituciones de alto perfil ya han comenzado a prestar atención a la criptografía. Mientras que algunos fondos de cobertura y fondos universitarios han agregado en silencio las criptomonedas a sus carteras respectivas, otros han revelado más abiertamente sus tenencias.

Dos ejemplos principales de esto son empresas como Grayscale Investments y Pantera Capital. Las dos exitosas empresas se centran únicamente en inversiones en tokens digitales, tecnología blockchain y otros proyectos emergentes relacionados con la criptografía.

El año 2020 ha visto de parte de estas empresas una sólida inversión institucional que registran cifras récord. Según el primer informe anual de divulgación de Grayscale, el volumen de inversión semanal promedio se ha multiplicado por diez desde el primer trimestre de 2019 a la friolera de 38.7 millones de dólares.

En el primer trimestre del presente año, el producto estrella de Grayscale, el Bitcoin Investment Trust, atrajo una inversión promedio de 30 millones de dólares cada semana. El Grayscale Ethereum Trust, por otro lado, vio ganancias más pequeñas, pero aún notables, de 8,5 millones de dólares.

Solo unos meses después, el 23 de junio de 2020, la organización matriz de Grayscale, Digital Currency Group, informó un nuevo récord de recaudación de fondos para la empresa.

A partir de junio de 2020, Grayscale Investments cuenta con alrededor de 4 mil millones de dólares en activos bajo administración (AUM) distribuidos en tres fondos. La exposición se limita solo a Bitcoin, Ethereum y un puñado de otros criptoactivos populares.

Criptomonedas: una opción cada vez más popular para los fondos de pensiones

Los fondos de pensiones, tradicionalmente reacios al riesgo, también han estado saltando al espacio de las criptomonedas en los últimos tiempos. En febrero de 2019, el famoso inversor estadounidense Anthony Pompliano anunció un nuevo fondo de riesgo criptográfico que vio un interés masivo.

Según los informes, dos fondos públicos de pensiones, el Sistema de Jubilación de Oficiales de Policía de Virginia del Condado de Fairfax y el Sistema de Jubilación de los Empleados, duplicaron sus contribuciones al fondo de Pompliano. La inversión combinada superó los 50 millones de dólares.

Otros inversores incluyeron un fondo de dotación universitario no identificado, una firma de seguros y el sistema de atención médica Wakemed Health. A la luz del éxito del fondo, Pompliano recurrió a Twitter para proclamar que los inversores institucionales ya no esperan al margen del mercado cripto.

De hecho, los jugadores de alto perfil como Pompliano y Grayscale son defensores poderosos de las criptomonedas. Utilizando plataformas como CNBC y Bloomberg, Pompliano ha podido explicar las ventajas clave que las monedas digitales ofrecen a los inversores institucionales.

Muchos grandes inversores tienen un conocimiento limitado y ninguna exposición previa a los criptoactivos.

SponsoredLas discusiones de Pompliano van desde las características de precios no correlacionadas de Bitcoin hasta la viabilidad de las criptomonedas como cobertura de moneda fiduciaria. De igual modo ha sugerido el papel que las monedas digitales emitidas por el banco central podrían desempeñar en una economía moderna.

Sus esfuerzos han recorrido un largo camino para mejorar la reputación de los activos digitales.

¿Una oferta limitada eleva los precios para las instituciones?

La proyección de capitalización de mercado de 1 billón de dólares por parte de Messari en última instancia impulsaría el precio de Bitcoin a nuevos máximos históricos, similar a los impulsos alcistas de 2013 y 2017. Cuando eso suceda, los inversores minoristas probablemente no dudarán en unirse a la fiesta.

Sin embargo, dado que el mercado de criptomonedas generó fuertes críticas después de las ganancias exponenciales de precios de 2017, las instituciones pueden comprar lentamente esta clase de activos. El mercado naciente no es inmune a la escasez de oferta o las fluctuaciones salvajes de precios.

A pesar de estas precauciones, un puñado de inversores acreditados no tienen reparos en pagar una buena prima sobre los precios spot. Según los datos de Tradingview, Ethereum Trust (ETHE) de Grayscale se cotizaba a una prima del 950% sobre el precio spot de Ethereum.

En otras palabras, los traders pagaban una prima por el producto simplemente porque solo podían obtener un suministro limitado de ETHE en el mercado secundario. Esta tendencia persistió durante la primera mitad del año.

Sponsored SponsoredSolo recientemente los primeros inversores pudieron liquidar sus posiciones después de la expiración de su período de bloqueo de un año. Esto eventualmente redujo la prima ETHE, aunque solo a un considerable 350%.

Perspectiva de precios a corto plazo: estable, pero emocionante

A pesar de un aumento en los precios de los derivados, la capitalización de mercado global de las criptomonedas en el segundo trimestre de 2020 se ha mantenido relativamente estable. Según el analista de Quantum Economics, Pedro Febrero, esto es probable porque muchos clientes institucionales están utilizando canales de venta libre en lugar de mercados spot para adquirir sus criptomonedas.

A diferencia de los exchanges de criptomonedas tradicionales como Coinbase y Binance, las plataformas de venta libre no tienen la obligación de revelar tamaños de transacciones, volúmenes u otras métricas similares. Esta opacidad puede ser una espada de doble filo. Evita que los medios de comunicación se vuelvan publicitarios innecesarios, pero también oculta el costo de la adopción a gran escala y la confianza institucional de los inversores minoristas.

De hecho, las transacciones extrabursátiles han sido históricamente el canal preferido para los inversores institucionales, incluso fuera del mercado cripto. Con ese fin, varias empresas de criptomonedas de alto perfil, como Gemini y Coinbase, han anunciado sus propias plataformas de comercio OTC que se dirigen exclusivamente a los grandes jugadores.

Conclusión

Si bien las últimas investigaciones de Messari muestran una posibilidad emocionante para el futuro de las criptomonedas, vale la pena recordar que la industria aún tiene muchos desafíos por superar. Miles de activos digitales están llegando al mercado, y los proyectos existentes continúan anunciando nuevos acuerdos.

La revolución de las monedas digitales se asemeja de muchas maneras a los primeros días de Internet. Han pasado veinte años desde la burbuja del “puntocom”, y muchos fondos de cobertura, instituciones e inversores aún recuerdan haber perdido las oportunidades de invertir en las compañías tecnológicas en crecimiento al principio de la década de 2000.

Con un patrón similar que se forma entorno a las criptomonedas y la tecnología blockchain, es probable que estos inversores no estén interesados en cometer el mismo error dos veces. ¿Será 2020 el nuevo 2000? Sólo el tiempo dirá.