Las estrategias para el trading de criptomonedas son la clave para realizar operaciones exitosas, y existen muchas para aprender. En este artículo, presentamos las cinco técnicas más comunes para invertir y tres plataformas donde ponerlas en práctica.

Usa estas plataformas para probar tus estrategias de trading

Bit2Me

Libertex

Bitpanda

Las estrategias de trading desempeñan un papel crucial para maximizar ganancias y minimizar riesgos. Necesitamos plataformas ofrezcan seguridad y facilidad de uso, pero también herramientas y servicios que soporten diversas estrategias de trading, desde el scalping y day trading hasta el swing trading y la inversión a largo plazo.

Bit2Me, establecido en 2015 y con sede en España, se destaca como un intercambio centralizado que prioriza la seguridad, respaldado por un fondo de garantía de 150 millones de euros en alianza con Ledger. Una de sus ventajas es la ausencia de comisiones para depósitos y retiros, incluyendo los fondos en euros.

Con más de 25 años en el sector financiero, Libertex es un bróker online con una presencia global. Su variada oferta de instrumentos financieros incluye divisas, CFD, acciones, materias primas y criptoactivos, permitiendo a los usuarios diversificar sus carteras de inversión. Su popularidad internacional se ha visto impulsada por su servicio de minería en la nube de Bitcoin.

Bitpanda es una plataforma europea que opera bajo estrictas regulaciones, ofreciendo un entorno de trading de criptomonedas intuitivo y asequible. La herramienta Bitpanda Swap permite intercambios directos, y la plataforma se caracteriza por sus bajos costos operativos, sin tarifas en depósitos y retiros.

Estas plataformas se sometieron a una evaluación exhaustiva durante más de seis meses, analizando factores esenciales como la facilidad de uso de la plataforma, la eficiencia del servicio al cliente, la rapidez en las transacciones y los costos operativos asociados.

¿Qué son las estrategias de trading con criptomonedas?

Si es nuevo en el trading, probablemente te preguntes cómo entienden los traders las condiciones del mercado. Incluso si ha aprendido sobre patrones e indicadores básicos de velas, esto aún no es suficiente para que la mayoría de las personas tengan éxito. Recuerde siempre que ninguna estrategia de trading por sí sola es siempre ganadora.

Una estrategia de trading combina varios elementos que permiten generar ganancias en la mayoría de operaciones. El objetivo no es tener éxito en cada operación, sino emplear técnicas que permitan obtener ganancias la mayoría de las veces. De esta forma, el retorno final será positivo.

Promedio de costos en dólares (DCA)

El promedio de costos en dólares (DCA) es la práctica de realizar compras regulares, generalmente más pequeñas, de un activo a lo largo del tiempo. Hay diferentes maneras de ver esto, pero comencemos con una situación en la que deseas comprar 1,000 dólares en Bitcoin y mantenerlo durante varios años.

Podrías comprar 1,000 dólares el día hoy a cualquier precio, ya que crees que tiene un largo camino por recorrer de todos modos. También podrías intentar “cronometrar el mercado” y esperar una caída significativa, suponiendo que cree que esta se acerca.

Estas son opciones justas pero dependen mucho de la incertidumbre, el azar y la fe. Una alternativa a esto es el DCA. En este escenario, tomas los mismos 1,000 dólares y compra, por ejemplo, 100 dólares mensuales durante 10 meses. Al hacer esto, puede compensar significativamente la volatilidad en el mercado.

Esto significa que si bien, en promedio, no compró en los mejores mínimos, tampoco compró todos los máximos. La idea es aplicarlo en un mercado alcista a largo plazo, pues lo hará mejor que hacer una compra a ciegas o tratar de comprar en mínimos.

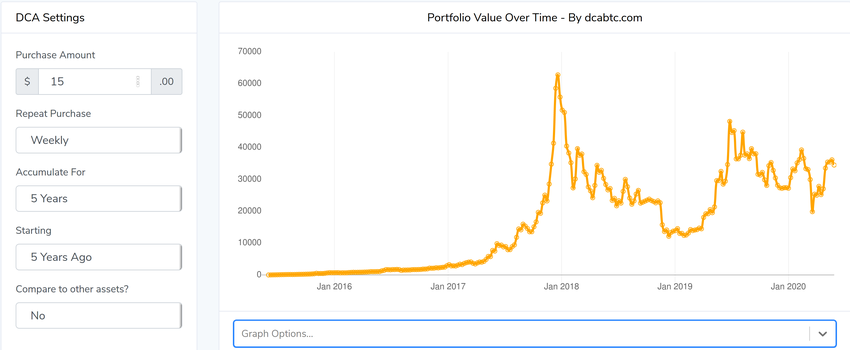

Calculadoras de DCA

Cualquier inversor a largo plazo que toma un porcentaje de su salario y compra Bitcoin está implementando una forma simple de esta estrategia de trading con criptomonedas. Al usar una calculadora DCA de Bitcoin, como dcaBTC, puede ver exactamente cuánto podría haber ganado realizando DCA en diversos períodos de tiempo.

Digamos, una compra semanal de 15 dólares durante los últimos 5 años. Incluso puede compararlo con otros activos, como el oro y el mercado de valores. En el caso de Bitcoin (BTC), las ganancias que han sido posibles eclipsan absolutamente estas otras inversiones.

Existe una versión más avanzada de DCA en la que se combina con otras estrategias, realizando compras regulares solo cuando se cumplan ciertas condiciones. A diferencia de tratar de cronometrar el mínimo mencionado, simplemente puede establecer órdenes de compra para ciertos niveles de precios favorables.

Análisis fundamental

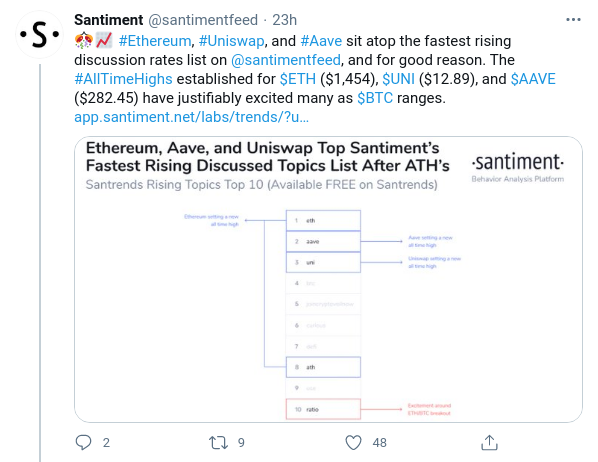

El análisis fundamental (AF) se utiliza para buscar el valor intrínseco detrás de una acción, determinando si el precio actual está sobrevalorado o infravalorado. Esto significaba mirar los números financieros de la compañía, tales como ventas, presencia en el mercado y márgenes de ganancias.

Analizar las criptomonedas puede ser un poco diferente, pero hay semejanzas. Algunas criptomonedas tienen compañías detrás de ellas, ofrecen servicios públicos y están estructuradas de manera similar a las acciones heredadas. Otras están más cerca de productos básicos como el oro o las monedas fiduciarias.

El primer paso para realizar un AF útil es determinar de qué tipo de activo se trata. Con este fin, debe existir la disponibilidad de documentación clara, presumiblemente de un sitio web del equipo o del repositorio de la comunidad. Lea el whitepaper, vea lo que dice la gente y pregúntese si comprende qué tipo de activo es este y si posee una demanda real.

Importancia del equipo y los tokenomics

Si hay un equipo detrás del proyecto, ¿Quiénes son? Lo ideal es que sean transparentes sobre sus credenciales e historia. Si pueden mostrar otros proyectos exitosos en los que han trabajado, mucho mejor. Si no puede determinar los nombres y caras principales detrás de un proyecto, esto podría ser una gran señal de alerta.

Si le das tu dinero a este equipo y simplemente desaparecen, ¿Cómo los encontrarías? Ni siquiera sabrías a quién estás buscando. Es por eso que generalmente es muy importante aprender al menos un poco sobre los principales miembros de un equipo antes de realizar una inversión.

A continuación, querrá explorar los “tokenomics” (economía del token, en español) del activo. Esto se está volviendo un poco más profundo en los aspectos básicos de cómo se ve realmente la criptomoneda. Debería ver cómo está estructurada la red, cómo el ecosistema tiene diferentes miembros que interactúan entre sí y qué tipos de recompensas hay para participar.

Esto también resulta importante cuando quieres mirar algunos números duros. En términos generales, no habrá “informes de ganancias” como los que hay para una empresa tradicional. Incluso si los hay, pueden no ser tan relevantes para la validez del proyecto como lo son para las acciones.

Precio y suministro

Sin embargo, puede ser importante observar el precio actual, la oferta circulante, la capitalización de mercado y el volumen de trading antes de participar. Echemos un vistazo a estos elementos:

Precio actual

- El precio actual es bastante sencillo de comprender, es lo que el valor con el que el activo se negocia actualmente. Si bien esto puede variar ligeramente de un exchange a otro, consultar un sitio web como coinmarketcap.com le brindará una visión amplia. Este también es un gran lugar para ver otras métricas.

Suministro circulante

- El suministro circulante es la cantidad de criptomonedas que se comercializan, aunque puede haber cierta disputa al respecto. A veces esto se representa como el suministro total absoluto que existe de un criptoactivo, aunque otras veces es solo la cantidad que realmente circula. Si un equipo dijera que es un proyecto con un suministro total de 100,000,000 tokens, entonces podría decir que el suministro es 100,000,000. Sin embargo, ¿qué pasa si el equipo se asegura el 50% para ser lanzado en los próximos años? Bueno, en realidad solo se comercializan 50,000,000 de monedas. Conocer esta distinción es clave, ya que a veces estos números se suelen confundir frecuentemente.

- Otro elemento que también resulta importante aprender tiene que ver con cómo se crea el activo y si hay un límite máximo en el suministro. Bitcoin solo tendrá 21,000,000 criptomonedas creadas y el cronograma para la creación de nuevas monedas es bastante fijo.

- Esto pone un tipo muy específico de crecimiento en el control de la oferta, que podría considerarse positivo. Otros proyectos tienen límites de suministro completamente abiertos, lo que significa que se pueden crear nuevas monedas indefinidamente. Si bien esto no es necesariamente negativo, a algunos les preocupa que sea demasiado similar a cómo funciona actualmente el dinero fiduciario.

- No es que un modelo sea mejor que otro, lo importante aquí es reconocer qué tipo de escenario está enfrentando. Este elemento también es importante debido a que influye en cómo se calcula la capitalización de mercado.

Capitalización de mercado

La capitalización de mercado es el precio actual multiplicado por la oferta total: un suministro de 100,000,000 a 0.05 dólares sería de 5,000,000 de dólares. Siempre debe mirar la capitalización de mercado, ya que a menudo los traders quieren tolens “baratos” que puedan crecer.

Las capitalizaciones de mercado más pequeñas realmente tienen más espacio para crecer, ya que esto supone que existe una creciente necesidad de este activo.

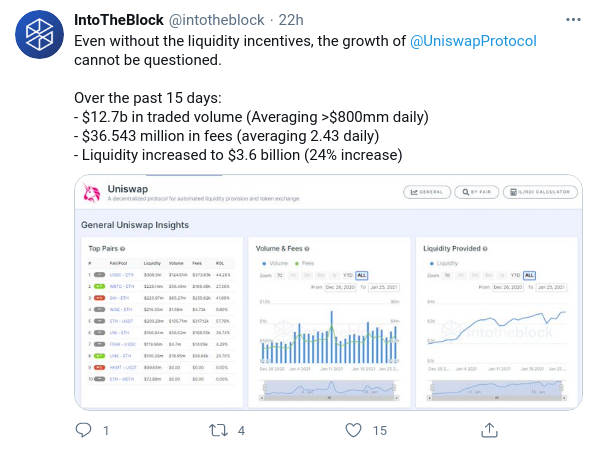

Otra forma de ayudar a medir la demanda es el volumen diario de trading. Es un promedio en los exchanges que muestra el compromiso con una moneda en comparación con un puñado de personas que la promocionan.

Si siente que un proyecto tiene un potencial enorme pero aún tiene una pequeña capitalización de mercado, entonces puede estar en algo importante. Solo tenga cuidado con las estafas pump and dump que generalmente empujan monedas con poco valor intrínseco.

Esto es básicamente su relación riesgo-recompensa, lo que significa que los proyectos más pequeños no han sido probados y pueden no serlo, pero ofrecen una gran ventaja potencial para los retornos.

Por otro lado, una capitalización de mercado más grande significa que ya hay mucho más interés, pero que ya ha visto algunas ganancias impresionantes y puede haber un poco menos de espacio para un crecimiento extremo.

Piense en ello como la diferencia en invertir en Apple ahora frente a 1990. Es poco probable que la compañía desaparezca pronto, y probablemente seguirá creciendo, pero nunca verá los mismos rendimientos (probablemente) porque ya hay mucho dinero invertido en él.

Divergencias de RSI

El índice de fuerza relativa (RSI) es un indicador que básicamente registra el impulso de compra y venta en el mercado. Analiza la acción reciente del precio (el valor predeterminado son las 14 velas anteriores) y normaliza los movimientos del precio en una escala de 0 a 100.

En general, cuando el valor es bajo (inferior a 30), el mercado se ve como “sobrevendido” y cuando es alto (por encima de 70) se considera “sobrecompra”.

Si bien esto puede apuntar a un cambio de precio inminente, es importante tener en cuenta que el RSI puede permanecer en el extremo superior o inferior durante algún tiempo antes de que ocurra un cambio real en el impulso, por lo que puede ser difícil sincronizar correctamente su estrategia solamente con el RSI.

Sin embargo, las divergencias de RSI nos brindan un poco más de información. Vea, en una fuerte tendencia en curso, la línea de tendencia RSI debería coincidir aproximadamente con la dirección de la línea de tendencia de la acción del precio.

El precio sube, el RSI sube y viceversa. Sin embargo, cuando una tendencia está perdiendo impulso, pueden producirse divergencias entre el precio y las líneas de tendencia RSI.

Esto puede ser una advertencia temprana de que la presión ha cambiado, y el precio está a punto de comenzar a moverse debido a eso. Nuevamente, esto no es una garantía, pero es una indicación más precisa que el nivel RSI tomado por sí solo.

Detectando divergencias

Para detectar esto correctamente, primero identifica si tu tendencia es al alza o a la baja. Si la tendencia es lateral, esta estrategia de trading con criptomonedas generalmente es menos efectiva ya que la acción lateral no tiene un impulso. Si la tendencia es al alza, haga su línea de tendencia a lo largo de los máximos de la acción del precio y los valores de RSI, y si es a la baja, use los puntos bajos.

Vea cómo aquí, las líneas de tendencia básicamente coinciden. No tienen que tener exactamente el mismo ángulo, pero cuanto más cerca estén, más confianza puede tener de que el impulso es sólido y esta tendencia continuará. Aún así, está buscando que ambos alcancen máximos más elevados.

Ahora veamos una divergencia.

Ahora observe aquí cómo los mínimos están yendo en direcciones claramente diferentes. La acción del precio todavía estaba alcanzando mínimos más bajos, pero el RSI estaba comenzando a alcanzar mínimos más altos.

Esto es lo que estás buscando. No pasó mucho tiempo antes de que la caída de los precios se estabilizara y comenzara a aumentar, pero este cambio habría sido más difícil de detectar si solo estuviera prestando atención al valor del RSI y no a la tendencia actual.

Trading de rupturas (Breakout Trading)

El breakout trading se basa en las ideas de soporte, resistencia y canales. El soporte se refiere a la caída de una de estas áreas por debajo del precio. La resistencia es lo contrario. Una variedad de elementos las define: histórico del precio, niveles psicológicos, líneas de tendencia, medias móviles, retroceso de Fibonacci y niveles de extensión.

Hablamos sobre líneas de tendencia anteriormente, y cómo estas pueden definir una tendencia ascendente o descendente en la acción del precio. A medida que estas tendencias se prolongan, los traders confían cada vez más en que estas líneas representan niveles de resistencia significativos.

Estructuras básicas

A menudo, las tendencias comienzan a surgir tanto en los máximos como en los mínimos en la acción del precio, y si estos son más o menos paralelos, se conoce como una “bandera” (channel/flag en inglés):

Lo que se busca es que el patrón se rompa. El precio puede permanecer en rango durante cantidades variables de tiempo, pero cuando ocurre una ruptura significativa con volumen, es probable que haya un impulso notable. Vea aquí dónde esta tendencia finalmente salió de su patrón y cómo respondió el precio.

Las cuñas son similares, pero el rango de precios será más ajustado, no paralelo. Debido a que siguen entrando en rangos cada vez más pequeños, generalmente puede establecer un límite superior sobre cuándo debe ocurrir este descanso.

Por lo general, se rompen antes de llegar al extremo de esta área, pero a medida que se acercan cada vez que el precio prueba las líneas de tendencia, la posibilidad de una ruptura aumenta.

Ya sea una bandera o una cuña, tenga en cuenta las falsas rupturas. Nuevamente, no hay garantías, por lo que ocasionalmente puede haber un aumento o caída en el precio que parece que está a punto de romper la tendencia.

Esta es la razón por la cual el volumen es importante, porque si el movimiento provino de un volumen comercial bastante pequeño, es poco probable que se mantenga por mucho tiempo, y es plausible que el precio vuelva a su canal nuevamente.

Patrones de gráficos

Como se mencionó, hay muchos patrones de gráficos además de canales y banderas, y esta útil infografía cubre los más comunes:

Además, es posible que se pregunte cómo saber si el precio subirá o bajará. Esto puede ser complicado, por supuesto, y no hay una opinión predominante. Como puede ver en la imagen de arriba, las cuñas, por ejemplo, pueden verse como patrones de continuación o patrones de inversión.

Largos y cortos

A menudo, los traders usan puntos de precio ligeramente fuera de un canal determinado para colocar entradas y salidas en sus operaciones “Largas” y “Cortas”. En general, las transacciones largas son lo que piensan muchas personas cuando piensan en operar, que es comprar un activo con la esperanza de venderlo a un precio más alto más adelante.

Es el tipo de trading con el que comienzan casi todos los operadores, ya que es un poco más directo y obvio lo que está sucediendo. La estrategia de ruptura de negociación todavía funciona bien aquí, ya que puede ayudar a los traders a identificar un buen lugar para entrar o salir cerca del comienzo de un pump or a dump.

Sin embargo, las operaciones cortas funcionan a la inversa, básicamente. Cuando cortas algo, significa que crees que se reducirá. En realidad, puede ganar dinero aquí (en lugar de solo recortar pérdidas) si toma prestado el activo de su exchange con un acuerdo para devolverlo, venderlo al valor actual, volver a comprarlo después de la caída del precio y luego devolver el préstamo original cantidad y guarda la diferencia.

Esto puede ser un poco más arriesgado, pero muchos exchanges lo permiten y es la forma en que las personas pueden obtener ganancias impresionantes incluso cuando se acumula un activo.

Tenga en cuenta que generalmente hay parámetros de tiempo muy específicos para las operaciones cortas, por lo que no puede esperar indefinidamente para devolver el activo con la esperanza de que finalmente caiga. Además, cuando pasa mucho tiempo, tu riesgo es limitado, ya que cualquier activo solo puede caer a 0 dólares, destruyendo tu capital, pero eso es todo.

Trading con apalancamiento (Leverage Trading)

Este tipo de trading consiste en crear posiciones más grandes de las que realmente tiene capital para pedir prestado dinero o activos del exchange. Digamos que quiere comprar 1000 dólares en Bitcoin porque cree que el mercado está a punto de subir, pero realmente solo tiene 100 dólares para gastar.

Si su exchange permite apalancamiento, puede colocar sus 100 dólares como garantía, y el exchange colocará los 900 dólares adicionales. Cuando salga de la operación, por supuesto, debe devolver esos 900 dólares, pero cualquier ganancia la conservas.

Entonces, si Bitcoin subió un 10%, por ejemplo, sus 100 dólares en Bitcoin solo valdrían 110 dólares, pero una posición apalancada 10x con 1000 ahora valdría 1100 dólares. Luego pagaría 900 dólares al exchange y habría duplicado su inversión.

Por supuesto, esta capacidad de multiplicar ganancias también multiplica los riesgos. Veamos el otro escenario, donde Bitcoin cae en la misma cantidad: 10%. Si acabara de comprar 100 dólares en Bitcoin, solo valdría 90 dólares. No es lo ideal, pero si continúa aguantando, es probable que vuelva a subir y, además, todavía tiene el BTC. La cantidad de Bitcoin no ha cambiado, solo su valor en dólares.

Ahora supongamos que estaba en una posición apalancada 10x. Cuando llega la caída del 10%, su posición de 1000 dólares ahora solo vale 900 dólares. Bueno, el exchange necesita esos 900 dólares de vuelta para alcanzar el punto de equilibrio, por lo que saldrás inmediatamente del trading, el exchange recuperará su dinero, y no te quedará nada.

Gestión de riesgos para el apalancamiento

Tenga en cuenta que una plataforma intercambio nunca le permitirá perder su dinero en una posición, y si alguna vez encuentra un exchange que lo haga, no estará abierto por mucho tiempo.

Operar en corto en el apalancamiento es prácticamente lo último en riesgo. Solo imagine los problemas descritos con el mecanismo anterior y agregue un multiplicador, y puede imaginar qué tan rápido puede perder dinero. Por supuesto, un exchange sabe que no puede devolver billones de dólares si las cosas se salen de control, por lo que habrá límites. Por lo general, se te pedirá que tengas algún tipo de reserva de garantía (además de la garantía que colocas en el la plataforma de intercambio) que se toma si tu posición va mal.

Nuevamente, el exchange básicamente terminará el trading cuando se cumpla esta reserva, pero así es como la gente puede perder en segundos grandes cantidades de garantías si las condiciones del mercado van en contra de sus predicciones y posiciones. En general, en criptomoneda, esto se llama obtener “rekt”.

Si está interesado en el trading con apalancamiento, deberá encontrar un exchange que lo permita. Algunas plataformas de intercambio notables que ofrecen este tipo de trading incluyen Binance, Kraken y StormGain. Dependiendo del intercambio y el activo, generalmente puede encontrar opciones de apalancamiento de 3X a 200X, por lo que la posibilidad de obtener ganancias sorprendentes ciertamente está sobre la mesa.

Tenga en cuenta que no todos estos intercambios están disponibles en todos los países y que, por lo general, se deberán cumplir ciertas condiciones para abrir una cuenta de apalancamiento, generalmente una combinación de verificación de identidad y financiamiento de un grupo de garantía mínima de reserva.

Usa estas plataformas para probar tus estrategias de trading

Bit2Me

Libertex

Bitpanda

Estrategias de trading: Conclusión

En este punto, debe tener la información básica necesaria para comenzar a utilizar cualquiera de estas estrategias de trading con criptomonedas. Afortunadamente, hemos dejado en claro que ninguna de estas técnicas significa un éxito garantizado, pero cuando se usa correctamente debería ayudar a cambiar sus probabilidades hacia mayores ganancias.

Simplemente vaya despacio y siga reevaluando lo que está haciendo. Si desea practicar, algunos exchanges ofrecen cuentas “ficticias” donde puede operar criptomonedas falsas con datos del mercado del mundo real, para que pueda aprender los pormenores sin riesgo.

Independientemente de lo que haga, sepa que el trading se trata de educación y evaluación continuas, y que no hay un “truco rápido” para el éxito.