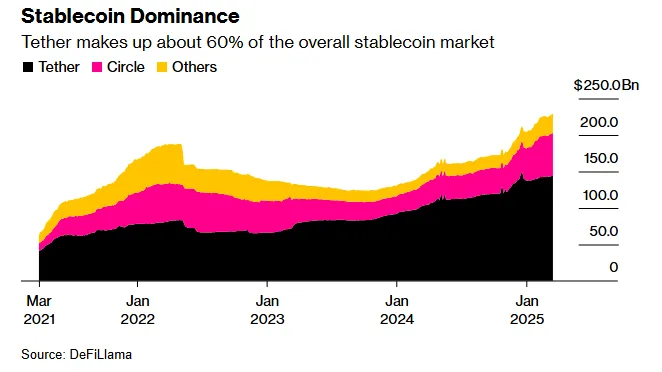

La capitalización de mercado de las stablecoins ha aumentado un 90% desde finales de 2023, superando los 230 mil millones de dólares. Estos tokens digitales mantienen un valor estable al estar respaldados por reservas.

Mientras su uso creciente en transacciones internacionales fortalece la posición del dólar estadounidense como la moneda global dominante, los críticos advierten que las stablecoins también podrían introducir riesgos sistémicos reminiscentes de crisis financieras pasadas.

SponsoredStablecoins y el riesgo de una nueva crisis financiera

Durante la agitación del mercado, los holders de stablecoins pueden apresurarse a canjear sus tokens por efectivo, obligando a los emisores a vender rápidamente sus activos de reserva. Esto podría crear inestabilidad en los mercados financieros.

Lo mismo ocurrió en 2008. Entonces, el Reserve Primary Fund, un importante fondo del mercado monetario (MMF), rompió su paridad con el dólar debido a la exposición a la deuda colapsada de Lehman Brothers. Ese evento desencadenó un pánico generalizado y un “corralito” sobre los MMF, perturbando el sistema financiero global.

Según la Gobernadora de la Reserva Federal Lisa D. Cook, los mismos riesgos podrían aplicarse a las stablecoins:

“Si ocurriera un corralito sobre una gran stablecoin, la liquidación de los activos que respaldan la stablecoin podría ser disruptiva, especialmente si esos activos estuvieran vinculados a otros mercados de financiamiento,” dijo en una reciente conferencia financiera.

Los legisladores ahora están presionando para regular las stablecoins a través de esfuerzos legislativos como el GENIUS Act y el STABLE Act. Estos proyectos de ley tienen como objetivo integrar las stablecoins en el sistema financiero. Los emisores deben estar licenciados y respaldar sus tokens con activos aprobados como efectivo, bonos del Tesoro de Estados Unidos y MMF para lograr esto.

Sin embargo, los críticos argumentan que el GENIUS Act carece de salvaguardas clave para prevenir la inestabilidad financiera. La senadora Elizabeth Warren ha sido particularmente vocal, advirtiendo que el proyecto de ley permitiría a los emisores de stablecoins invertir en activos riesgosos:

Sponsored“Bajo este proyecto de ley, los emisores de stablecoins pueden invertir en los mismos activos que fueron rescatados en 2008. Cualquiera que piense que el contribuyente estadounidense no será llamado a rescatar a estos tipos se está engañando a sí mismo,” informó Bloomberg, citando el discurso de Warren durante una reciente audiencia en el Senado.

China y la UE se oponen al dominio del dólar en las stablecoins

Aunque los riesgos son claros, las stablecoins también han sido instrumentales en reforzar la dominancia del dólar estadounidense. Transacciones globales significativas de stablecoins ocurren en tokens respaldados por dólares como Tether (USDT) y USD Coin (USDC).

Esta adopción generalizada mejora el papel del dólar en el comercio internacional, aumentando la demanda de activos estadounidenses. Sin embargo, China ha expresado preocupaciones de que la creciente influencia de Estados Unidos en las monedas digitales podría socavar su soberanía financiera:

“Una vez que la stablecoin del dólar estadounidense vincule el crédito internacional del dólar estadounidense con los escenarios de aplicación del mundo virtual más de cerca, podría consolidar en gran medida la hegemonía del dólar estadounidense,” dijo Zhang Ming, un economista chino.

En este contexto, Beijing ha acelerado su desarrollo del yuan digital. Esto está destinado a reducir la dependencia de las stablecoins basadas en dólares en transacciones transfronterizas. La Unión Europea comparte el mismo sentimiento.

La industria de las stablecoins enfrenta disrupción por parte de instituciones financieras tradicionales. Se informa que grandes bancos, incluyendo el Bank of America, están explorando sus propias ofertas de stablecoins. Esto sigue a desarrollos regulatorios recientes que permiten a bancos de Estados Unidos proporcionar servicios de cripto y stablecoins.

Esta nueva competencia podría erosionar la dominancia de mercado de emisores privados como Tether y Circle. Sin embargo, también podría integrar más profundamente las stablecoins en el sistema financiero mainstream.

A medida que las stablecoins se expanden, su impacto en el sistema financiero se vuelve más significativo. Por un lado, ofrecen beneficios como una mayor eficiencia en los pagos y transacciones transfronterizas. Por otro lado, su potencial para desencadenar inestabilidad financiera no puede ser ignorado.

Los responsables de políticas e instituciones financieras deben proceder con cautela, asegurando que los marcos regulatorios promuevan la innovación mientras mitigan los riesgos. Las lecciones de 2008 son un recordatorio contundente de que incluso los instrumentos financieros aparentemente estables pueden desmoronarse con una velocidad alarmante.