Podría etiquetarse como la “Pesadilla de Noviembre” de las criptomonedas. El protocolo DeFi Balancer fue explotado por un total de 128 millones de dólares. Además, Stream Finance anunció una pérdida de 93 millones de dólares, lo que llevó a la ruptura del equilibrio de su stablecoin xUSD. Ambos ocurrieron el 3 de noviembre.

Las finanzas descentralizadas son susceptibles a riesgos, lo que puede generar problemas sistémicos adicionales. Y esos problemas podrían ser graves: más de 150 mil millones de dólares en valor están actualmente bloqueados en DeFi.

Lo que plantea la pregunta: ¿Cuánto aporta la pérdida de más de 220 millones de dólares en un solo día a cuestionar los riesgos a largo plazo que DeFi plantea al ecosistema cripto?

Composabilidad de Smart Contracts

Varios expertos expresaron a BeInCrypto que los contratos inteligentes son probablemente los principales culpables detrás del hack de Balancer.

“Desde un punto de vista técnico, estos ataques se originaron por vulnerabilidades en los propios contratos inteligentes, que los hackers explotaron para drenar los grupos de liquidez,” dijo Tim Sun, investigador senior en la firma de servicios financieros HashKey Group. “Esto resalta un problema más profundo, incluso los protocolos maduros y previamente auditados permanecen expuestos a riesgos bajo estructuras contractuales complejas.”

Los contratos inteligentes, que son funciones autoejecutables que permiten que DeFi opere de manera autónoma, todavía son relativamente nuevos.

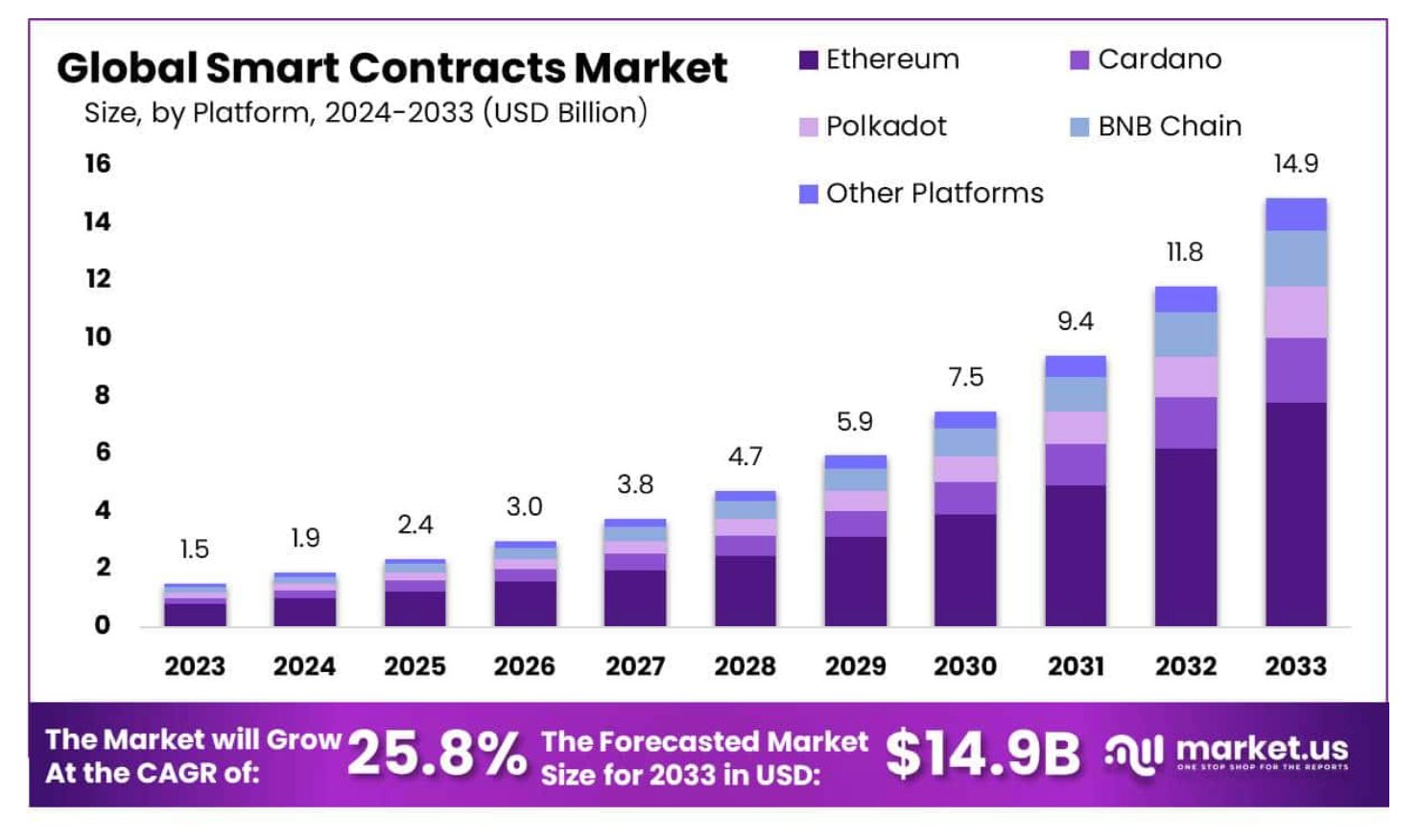

No fue hasta el lanzamiento en vivo de la red Ethereum en 2015 que la programación de contratos inteligentes en una blockchain fue posible. Se espera que el sector de contratos inteligentes crezca 10x en la próxima década.

Además, varias funciones a través de los protocolos requieren que los contratos inteligentes funcionen juntos en conjunto, un término en la industria conocido como “composabilidad”.

Esencialmente, los contratos inteligentes son como Legos de dinero. Cada contrato es una pieza de Lego o bloque de construcción que impulsa un protocolo DeFi. Entonces, pueden surgir problemas sistemáticos si los fundamentos no son sólidos.

“El exploit de Balancer es otro recordatorio de cómo la composabilidad de DeFi, su mayor fortaleza, también crea interdependencias complejas que amplifican el riesgo,” señaló Mark Peng Zho, socio general en la firma de capital de riesgo cripto Mireafund.

Detener vs. Iniciar

La mayor diferencia entre el exploit de Balancer y las pérdidas de Stream es lo que sucedió con los dos proyectos después.

“En el caso de Balancer, el protocolo pudo absorber el impacto inicial del exploit y continuar operando mientras el equipo implementaba un plan de recuperación,” dijo Natalie Newson, investigadora senior en la firma de seguridad blockchain CertiK. “Por el contrario, Stream tuvo que dejar de operar debido a la insolvencia y, dado que el proyecto había tomado prestados activos en varias otras plataformas, el impacto se sintió a una escala mucho mayor.”

Se supone que DeFi opera 24/7 y automáticamente. Entonces, cuando Stream decidió suspender temporalmente los depósitos y retiros, la stablecoin xUSD perdió 77% de su valor.

No ayudó que una contraparte de xUSD, Elixir, tuviera un acuerdo detrás de escenas con Stream para canjear xUSD a una proporción de 1:1. Es hora de más transparencia de proyectos como Stream, que afirma en su marketing ser una “superapp” DeFi.

Miembros de la comunidad cripto estaban haciendo ruido antes de la Pesadilla de Noviembre sobre Stream Finance.

Habrá necesidad de más claridad de protocolos DeFi como Stream en el futuro. “Lo que esto desencadena es un cambio de la composabilidad ciega a la composabilidad responsable,” dijo Sid Sridhar, fundador del protocolo de stablecoin de Bima Labs.

“Vamos a ver protocolos que aíslan el riesgo a nivel de vault, implementan circuit breakers, utilizan seguros gobernados por validadores y publican pruebas en vivo de solvencia.”

Reacciones del mercado ante los acontecimientos en DeFi

No hace mucho, el cofundador de Ethereum, Vitalik Buterin, discutió el concepto de “DeFi de bajo riesgo” para introducir gradualmente blockchain a TradFi. Quizás Buterin sospechaba que todavía había problemas con la seguridad en DeFi, la composabilidad y la transparencia.

Ese puede ser el caso hasta que el sector alcance una mayor madurez, cuando en lugar de auditorías de seguridad excepcionales, se realicen regularmente.

Puede ser necesario un tipo de monitoreo en tiempo real, similar a los sistemas centralizados tradicionales que se enfocan más en la ofensiva que en la defensa.

“Estas vulnerabilidades impulsarán a la industria a actualizar su arquitectura de seguridad, haciendo que las auditorías continuas y de alta frecuencia de contratos inteligentes sean la norma,” señaló HashKey Sun.

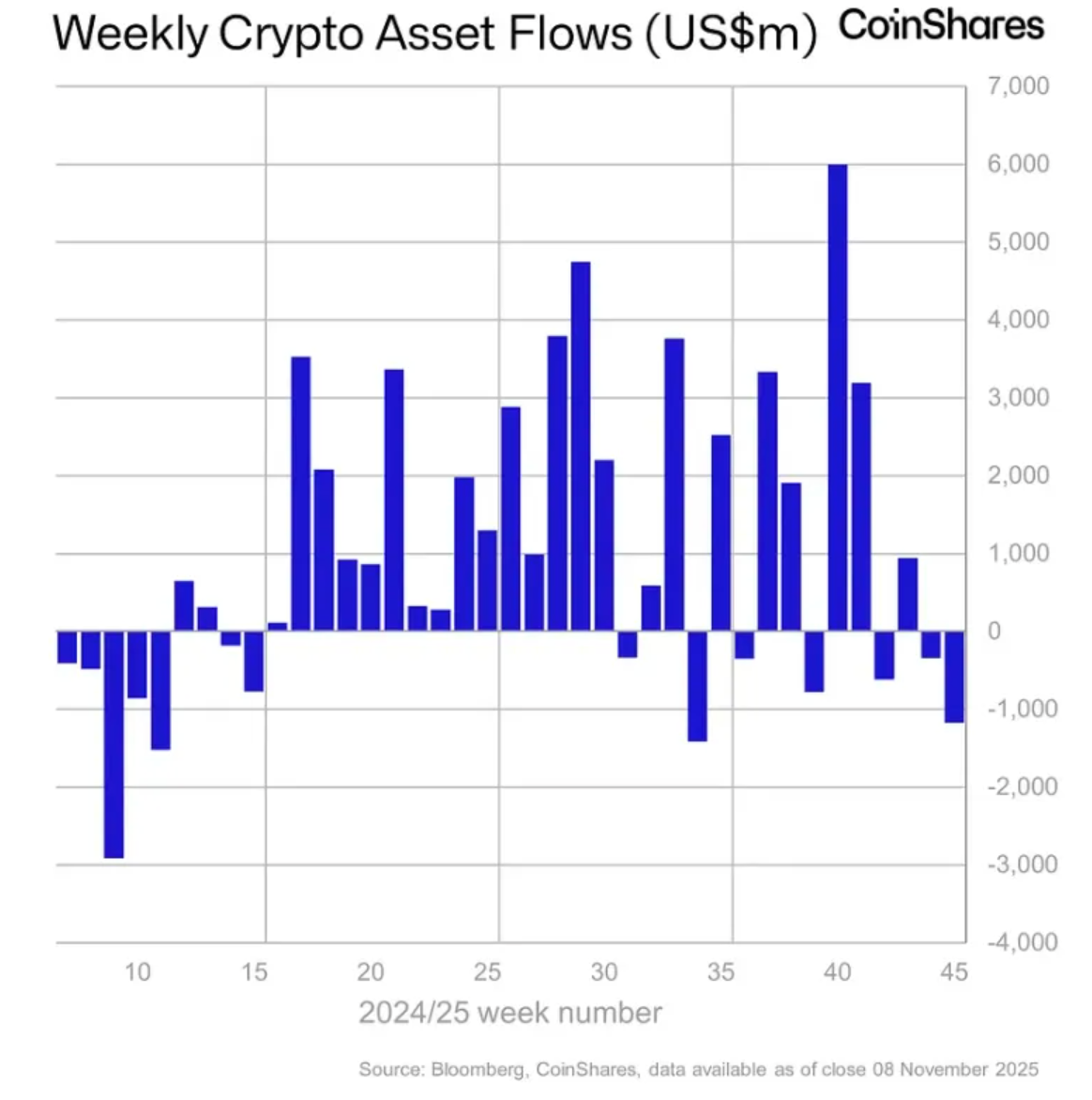

No obstante, los traders estarán atentos a inestabilidades como exploits en DeFi para encontrar oportunidades de obtener ganancias.

Por supuesto, las entradas de capital indican compra, pero las salidas de capital significan venta, y para un oportunista del mercado, una situación de trading orientada a la baja.

“Aunque tales incidentes no acabarán con el sector DeFi, a corto plazo provocarán salidas de capital, pérdida de confianza y contracción de liquidez”, añadió Sun. “Las finanzas tradicionales tardaron un siglo en aprender a valorar el riesgo de contraparte y gestionar los acuerdos de manera segura”, dijo Sridhar de Bima. “DeFi lo logrará en una fracción de tiempo, pero en código en lugar de regulación”.