El staking es una de las prácticas DeFi más populares, principalmente por permitir la generación de ingresos pasivos de forma sencilla a través de diferentes protocolos descentralizados, mientras contribuyen a la estabilidad de la red. En esta guía, veremos un tipo de staking basado en la generación de liquidez: el liquid staking.

Exchanges confiables donde realizar staking

Bit2Me

Mejor por su seguridad

Bitpanda

Mejor por su variedad fíat

Kraken

Mejor por su experiencia

El liquid staking es algo más complejo y arriesgado que el satking estándar. Si quieres generar ingresos pasivos con tus tokens, puedes comenzar haciendo staking en CEX antes de dar el paso al liquid staking. Hemos seleccionado tres plataformas que te serán de ayuda por su facilidad de uso y sus bajas comisiones.

Bit2Me es uno de los CEX más seguros del mundo. Su trabajo con los reguladores europeos le ha permitido ofrecer multitud de servicios cripto dentro del marco legal internacional, incluyendo el staking. Para los usuarios preocupados por la declaración de impuestos, el exchange ofrece su herramienta Bit2Me Tax para el reportar impuestos. Incluso, ayuda a declarar el staking de criptomonedas.

Bitpanda es un CEX registrado en Europa con una extensa lista de activos, incluyendo acciones, ETF, índices de criptomonedas, materias primas y activos digitales con los que puedes hacer staking. Un punto a favor de Bitpanda es que no aplica comisiones por depósito y retirada de fondos, lo que abarata mucho el coste de la operativa a medio y largo plazo.

Kraken es un CEX estadounidense popular en todo el mundo. Además de un gran volumen y liquidez, ofrece una operativa muy asequible, con comisiones de trading altamente competitivas. El retorno de su programa de staking es igualmente competitivo, aunque destaca por su seguridad y variedad.

¿Qué es el liquid staking?

El liquid staking es una forma de staking que permite a los usuarios acceder a una cantidad equivalente a los tokens bloqueados. Es decir, pueden bloquearlos para contribuir en un ecosistema PoS y, al mismo tiempo, seguir disponiendo de liquidez para operar.

Los protocolos que permiten hacer liquid staking eliminan la limitación del periodo mínimo de bloqueo (durante el cual las criptomonedas en staking no están disponibles) ofreciendo tokens LST (liquid staking tokens). Estos representan la cantidad bloqueada, y pueden utilizarse para realizar operaciones en otras plataformas.

La posibilidad de tener acceso al capital puesto en staking, aunque sea de forma subyacente, es una de las principales del liquid staking. Permite la generación de un volumen de liquidez que no sería posible haciendo uso de protocolos de staking estándar. No es de extrañar que el mercado de tokens LSD esté experimentando un crecimiento significativo.

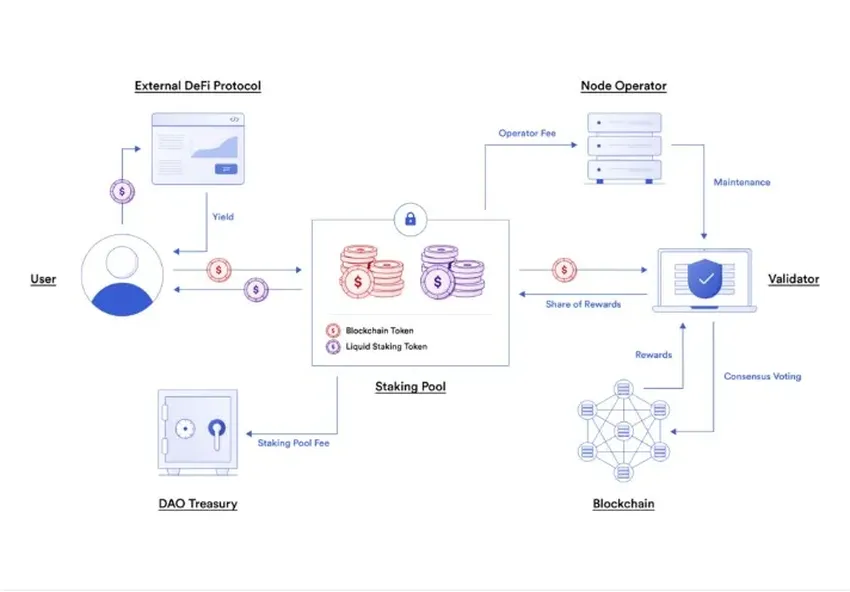

¿Cómo funciona el liquid staking?

El funcionamiento de un protocolo de liquid staking es similar al de una plataforma de staking “tradicional”: se depositan los fondos y se bloquean. La diferencia es que se emiten tokens LSD, que, como ya hemos visto, son versiones tokenizadas de las criptomonedas puestas en staking.

Al ser equivalentes, los LST se pueden utilizar para seguir operando. Es decir, la posibilidad de generar beneficios es mucho mayor en este tipo de staking. Por supuesto, también se puede perder más dinero. En realidad, estos tokens se pueden usar de cualquier forma, no solo para invertir en otras plataformas: también es posible gastarlos, intercambiarlos, guardarlos, etc.

Solo hay que tener en cuenta un detalle muy importante: para recuperar los tokens en staking, es necesario devolver una cantidad proporcional de tokens LST recibidos.

Diferencias entre staking y liquid staking

De entrada, el staking propiamente dicho impone periodos de tiempo durante los cuales es imposible acceder a los tokens bloqueados. Existen alternativas, como el staking flexible que ofrecen la mayoría de exchanges, dando la posibilidad a los usuarios de retirar sus fondos cuando lo deseen, aunque ofreciendo un interés menor.

En el caso del liquid staking, no importa la dimensión de estos periodos de bloqueo (que pueden ser de meses y años), ya que los usuarios obtienen tokens LST a cambio. Podríamos decir que, desde un punto de vista funcional para hacer trading, los tokens no están bloqueados completamente, puesto que se puede seguir operando con ellos (con sus derivados, concretamente).

Liquid staking: Pros y contras

Ventajas del liquid staking

- Liquidez. Los tokens LST aportan una liquidez que no se consigue con las formas de staking originales.

- Diversificar. Los tokens LST pueden utilizarse en otros protocolos DeFi para incrementar las probabilidades de generar beneficios.

- Préstamos. Los tokens LST se pueden usar como colaterales en solicitudes de préstamos respaldados por criptomonedas.

- Diversificar. Los tokens en staking siguen generando beneficios aunque los usuarios utilicen sus LST para seguir operando. Es como si los tokens no estuvieran bloqueados.

- Flexibilidad. Los tokens en staking pueden retirarse en cualquier momento, siempre y cuando se aporte la cantidad equivalente en tokens LST.

Desventajas del liquid staking

- Riesgo elevado. El liquid staking suena simple, pero tiene asociado un alto grado de riesgo, añadido al que ya conllevan las DeFi.

- Conocimientos técnicos: El buen uso de herramientas DeFi requiere de un nivel de experiencia elevado. La falta de conocimientos puede acarrear errores graves que resulten en pérdidas considerables.

- Contratos inteligentes. El liquid staking depende del correcto funcionamiento de contratos inteligentes. En términos de seguridad, los riesgos son obvios: ataques, fallos de código, errores informáticos, etc.

- Precio. Uno de los riesgos principales del staking es la posibilidad de que los tokens se devalúen rápidamente. Al ser una suerte de derivados, el comportamiento del precio de los LST depende directamente del activo puesto en staking.

Servicios de liquid staking

Debido a su creciente popularidad, cada vez son más los protocolos de liquid staking que aterrizan en el mercado cripto. A continuación, veremos las plataformas que se han posicionado como las opciones preferidas por la comunidad, algo que se traduce irremediablemente en un mayor TVL.

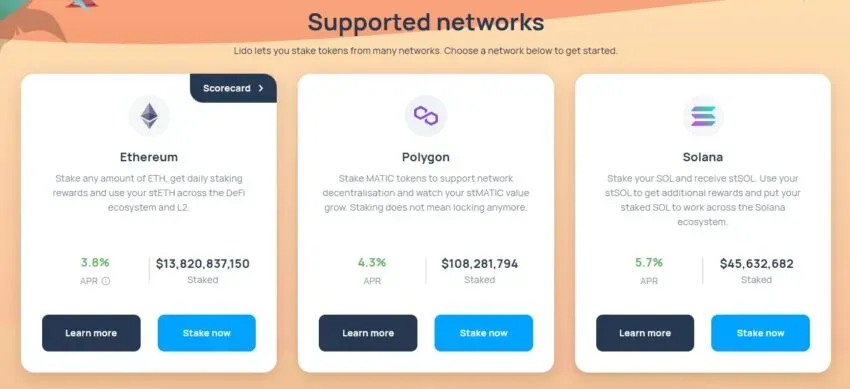

Lido

Lanzado en 2020, Lido Finance es uno de los mejores protocolos de liquid staking. El proyecto ha evolucionado en estos tres años, que comenzó como una solución para al ecosistema Ethereum, expandiéndose a Solana, Polygon y Kusama.

Los usuarios reciben tokens “st” (como los tokens stETH) al depositar sus fondos en la plataforma. Pueden retirarse del protocolo para ser usados cerca de 30 aplicaciones DeFi diferentes. Las recompensas por staking en Lido Finance se encuentran entre el 4.8% y el 15.5%, con un costo de servicio del 10%.

Rocket Pool

Rocket Pool es una excelente alternativa a Lido. Lanzada en 2016, esta plataforma descentralizada ofrece servicios de staking para usuarios de la red Ethereum. Una de las características más atractivas de Rocket Pool es la posibilidad de hacer staking con menos de 32 ETH, disfrutando de un APR máximo del 8.98%.

El token RPL es usado como colateral para las operaciones, aportando cierto nivel de seguridad al sistema. También es posible usar el servicio de staking para obtener tokens líquidos rETH a cambio de ETH con un APR de hasta el 3.15% (basado en una media semanal).

OKTC

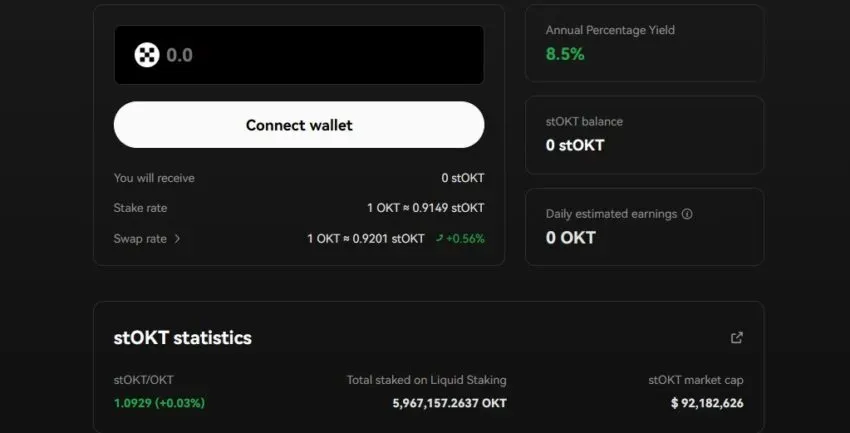

OKX ofrece un servicio de liquid staking similar a los anteriores. Los usuarios de la plataforma obtienen stOKT a cambio de sus OKT puestos en staking. Se trata de un token KIP-20, usado en el protocolo OKTC. Su valor depende de las fluctuaciones en el volumen de fondos en staking.

El sistema de OKT, cuyo periodo de bloqueo es de 14 días, sigue una estrategia tipo compound. De esta forma, se maximiza la generación de beneficios, ya que las ganancias generadas con el liquid staking de OKT generan sus propias ganancias.

Hubble

Hubble permite la solicitud de préstamos utilizando los tokens bloqueados en su plataforma de liquid staking. Alcanzó bastante popular tras el hackathon de Solana, pero el proyecto ya era conocido por su servicio de lending.

Cuenta con su propia stablecoin (USDH), que se utiliza en los procesos de solicitud y concesión de préstamos del protocolo. Se pueden acuñar USDH con múltiples tipos de colateral, reponiéndolos en cualquier momento. Esto significa que Hubble es compatible con un buen número de activos, facilitando el depósito desde diversas redes.

Liquid staking y el futuro de las DeFi

El liquid staking ofrece ventajas que el staking “tradicional” no puede alcanzar, destacando la posibilidad de operar con un volumen equivalente al bloqueado. Este es el punto fuerte de los protocolos de liquid staking: eliminan la obligación de esperar a que finalice el periodo de bloqueo de los tokens puestos en staking.

Por otra parte, la probabilidad de obtener beneficios es mayo gracias a las ganancias compuestas. A las recompensas propias del staking se suma la posibilidad de generar dinero en otras plataformas DeFi mientras los fondos permanecen en el protocolo de liquid staking.

Por si fuera poco, hablamos de un tipo de staking flexible. Los usuarios pueden retirar sus tokens en cualquier momento, siempre y cuando aporten el monto equivalente en tokens LST. Por estas razones, es de esperar que el número de protocolos de liquid staking, así como la demanda por parte de los traders, aumente significativamente a corto plazo.