La popular plataforma de mercado monetario automatizado Yearn Finance ha lanzado un incentivo de seguro para seis de los tokens DeFi principales. SushiSwap, mientras tanto, continúa consumiendo la liquidez de Uniswap a medida que supera los 1 mil millones de dólares de TVL.

DeFi está cambiando tan rápido en este momento que se lanzan nuevos protocolos e incentivos a diario. La industria incipiente ha impulsado prácticamente todas las ganancias en los mercados cripto durante este año, pero no está exenta de riesgos.

Muchos de los últimos esquemas de agricultura de rendimiento lanzados no están auditados, lo que podría provocar la pérdida de fondos debido a vulnerabilidades de los contratos inteligentes. Al reconocer este nicho en el mercado, Yearn Finance ha encontrado una solución.

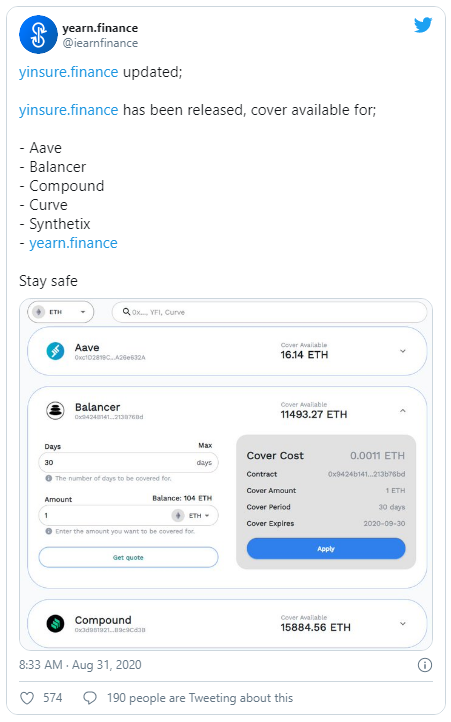

La última oferta nueva en el mundo en rápida evolución de DeFi se ha realizado en asociación con el protocolo de seguros descentralizado Nexus Mutual. Yinsure.Finance ahora ofrece cobertura gratuita KYC (conozca a su cliente) para Aave, Balancer, Compound, Curve, Synthetix y su propio token Yearn Finance.

SponsoredEl fundador de yEarn, Andre Cronje [@AndreCronjeTech], comentó sobre el lanzamiento y agregó que el siguiente paso es protegerse contra importantes caídas imprevistas en los mercados de criptomonedas:

El siguiente paso son los tokens asegurados (fidDAI, fidUSDT, etc.) que permiten una protección de valor 1:1. Para lograrlos, sin embargo, primero necesitábamos protegernos contra los eventos del cisne negro.

Nexus Mutual se lanzó en mayo de 2019 y ofrece la capacidad de cubrir contratos inteligentes utilizando su token nativo, NXM. Se ha establecido como una sociedad anónima del Reino Unido con el respaldo de empresas de capital de riesgo basadas en blockchain como Kenetic, KR1, MilliWatt y 1kx.

Entonces ¿Cómo funciona?

Para obtener una cotización, los usuarios deben ir a la nueva plataforma de seguros y conectar su wallet de criptomonedas. Al seleccionar uno de los seis tokens para los que está disponible la cobertura, los usuarios deben poner en un período de tiempo de entre 30 y 365 días y la cantidad que desean estar cubiertos en ETH o Dai.

Luego, una cotización muestra el costo de la cobertura. Por ejemplo, la cobertura de 30 días por el valor de COMP de 10 ETH costaría 0.0107 ETH, o aproximadamente 0.1%. La cobertura de un año completo por la misma cantidad costaría 1.2% o 0.123 ETH.

Un Nexus Tracker muestra cuánta cobertura ya se ha eliminado y, en el momento de escribir este artículo, era un poco más de 58 millones de dólares, o 134,000 ETH. De los diez reclamos principales más recientes, seis fueron para MakerDAO, que no forma parte de los planes de seguro de Yearn, y todas fueron denegadas. Dos fueron para Uniswap, también denegados, y dos estaban pendientes para Balancer.

Sponsored SponsoredNexus Mutual opera con un grupo de riesgo compartido que permite a cualquier persona comprar cobertura de seguro o contribuir con garantías al pool para obtener recompensas futuras. Su objetivo es trastocar la industria mediante la transición de poder de las grandes compañías de seguros a los individuos.

Su token nativo NXM representa los derechos de los miembros junto con la capacidad de participar en el ecosistema a través de la evaluación de riesgos y reclamos y, por supuesto, la gobernanza. Los miembros pueden stake para votar sobre la evaluación de reclamos con respecto a si se debe pagar o no una reclamo.

Aquellos que voten en línea con el consenso general son recompensados en NXM, sin embargo, aquellos que voten en contra tendrán sus tokens bloqueados durante un período de tiempo prolongado.

Precio del token

El precio simbólico se deriva de la cantidad de capital que tiene Mutual y la cantidad de capital que necesita para satisfacer todos los reclamos dentro de una cierta probabilidad. Una vez que se adquiere la cobertura, el sistema convertirá automáticamente las contribuciones a NXM.

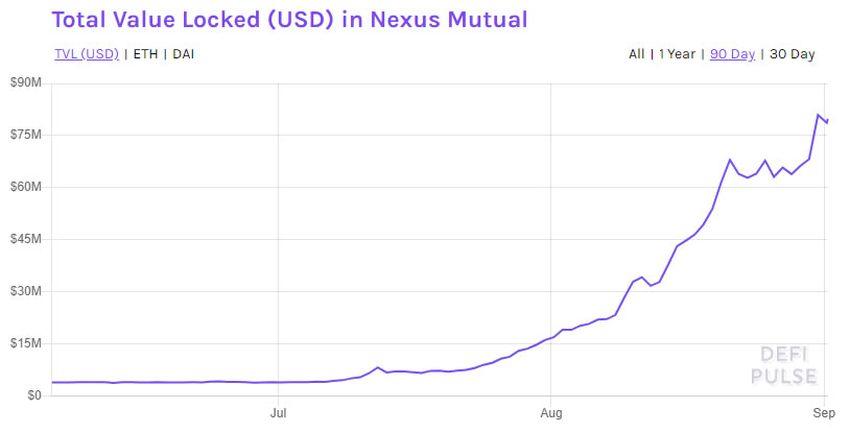

En el momento de escribir este artículo, NXM se cotizaba a poco más de 66 dólares, según Coingecko.com. Como la mayoría de los tokens relacionados con DeFi, ha aumentado recientemente y ha devuelto un 450% en los últimos 30 días. NXM alcanzó un máximo histórico de 75 dólares el lunes 31 de agosto, coincidiendo con el anuncio del seguro Yearn Finance.

SponsoredDeFi Pulse informa que el TVL para Nexus Mutual está cerca de su máximo histórico de 80 millones de dólares, la mayoría de los cuales se depositaron en agosto.

El token nativo de Yearn, YFI, también se ha disparado recientemente, superando un máximo histórico por encima de los 38,000 dólares el lunes 31 de agosto.

Con un suministro tan limitado de solo 30,000 tokens, la demanda ha estado literalmente fuera de la tabla en las últimas semanas. Binance le dio a YFI un nuevo impulso esta semana al anunciar contratos perpetuos apalancados para el activo DeFi.

SushiSwap obtiene una auditoría y supera los mil millones de dólares de TVL

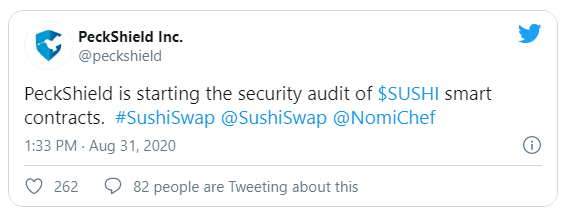

En un desarrollo de DeFi relacionado, el rival de Uniswap, SushiSwap, está en proceso de obtener una auditoría de seguridad completa por parte de la firma de auditoría profesional PeckShield Inc. También informó que Quantstamp acordó auditar sus contratos inteligentes.

Sponsored SponsoredEl protocolo de agricultura de rendimiento increíblemente popular es una bifurcación de Uniswap que ofrece mejores recompensas a los proveedores de liquidez. Según lo informado por BeInCrypto.com durante el fin de semana, SushiSwap ha estado aprovechando los tokens del pool de liquidez de Uniswap en un esfuerzo por acumular su propio alijo de garantía para sus propios pools.

Según el panel de Zippo.io Sushi, la cantidad total de garantías en la plataforma ahora supera los 1.1 mil millones de dólares.

Ha logrado consumir el 77% de la liquidez de Uniswap en solo 84 horas después de comenzar con las recompensas. Se informa que los precios de los tokens SUSHI superan los 7,80 dólares, una ganancia de casi el 200% desde el fin de semana.

Como era de esperar, el TVL de DeFi ha alcanzado otro máximo histórico el día de hoy (1 de septiembre de 2020) de 8,6 mil millones de dólares según DeFi Pulse. El protocolo líder Aave se ha contraído un 9% en las últimas 24 horas en términos de TVL, lo que ha provocado una caída de su cuota de mercado al 17,6%.

Maker permanece sin cambios en el segundo lugar, pero Uniswap ha subido al tercer lugar con una ganancia del 44% en el día, ya que el exchange de tokens alcanza los 1.2 mil millones de dólares. La avalancha de garantías ha sido impulsada en gran medida por el frenesí de la agricultura de sushi, ya que los tokens de liquidez de Uniswap se desplazan instantáneamente del protocolo a pools de sushi de mayor rendimiento.

Balancer también ha tenido una afluencia masiva de garantías con una ganancia del 65% en el día, lo que eleva su TVL a casi 700 millones de dólares. Mientras tanto, Curve Finance y Yearn Finance han retrocedido, cayendo un 13% cada uno a medida que los productores de liquidez hacen malabarismos con sus posiciones en estos mercados de DeFi que cambian rápidamente.