El capital de riesgo es la fuente vital del mundo de las startups en Web3 y cripto. Los emprendedores necesitan recaudar dinero para sus proyectos con el fin de contratar personas talentosas, pagar los costos operativos y hacer marketing para escalar un negocio.

Por supuesto, los fondos de capital de riesgo (VC) están más que felices de hacerlo, ya que se quedan con una parte de las ganancias a largo plazo, si es que las hay. La mayoría de las startups fracasan, y el negocio depende mucho de los unicornios para impulsar los fondos de capital de riesgo.

El mercado cripto es único, sin duda, y las criptomonedas también juegan un rol ya que muchas startups lanzan tokens. Sin embargo, el mercado de criptoactivos no ha tenido un buen rendimiento.

Desde octubre, cuando el precio de 1 BTC llegó a un impresionante récord de 126,000 dólares, la criptomoneda naranja se ha desplomado un 25%.

Los precios de las criptomonedas afectan al mercado de capital de riesgo, y sin duda las dinámicas han cambiado para las startups que quieren recaudar fondos. ¿Cómo se ve la situación actualmente?

Sponsored«Los ciclos de mercado pueden influir en el sentimiento de inversión y pueden ralentizar o acelerar el ritmo para cerrar acuerdos», señaló Stefan Deiss, CEO de Hashgraph Group, grupo enfocado en VC dentro del ecosistema Hedera.

Expectativas reducidas por parte del capital de riesgo

Una de las primeras cosas que sucede cuando el mercado cripto entra en un ciclo bajista es que los valores de las startups bajan.

Esto parece que no tiene relación directa, pero el concepto de las “rondas calientes” para startups populares se enfría, y los VC ya no están dispuestos a aceptar valoraciones extremadamente altas, comentó Artem Gordadze, inversor ángel en NEAR Foundation y asesor en la aceleradora de startups Techstars.

«Cuando Bitcoin se negocia a niveles altos, como el nivel de 100,000 dólares, las valoraciones de las startups también son altas», dijo Gordadze. «Esto crea una dinámica complicada: los VCs deben justificar el valor de entrada sobre la base de un posible precio futuro que debe cumplirse dentro del horizonte de inversión para lograr retornos aceptables».

Parece que la teoría de que Bitcoin siempre sube no es algo en lo que los capitalistas de riesgo crean. Por los largos horizontes de inversión, han visto muchos ciclos, especialmente con Bitcoin.

Además, muchos VC suelen considerar noviembre y diciembre como meses para “dar de baja” inversiones. Es decir, no esperan trabajar demasiado durante el cuarto trimestre y la temporada de fiestas, prefiriendo comenzar a invertir de nuevo después de cambiar el calendario al siguiente año.

Sponsored SponsoredUna visión pragmática

La visión general del capital de riesgo especializado en el sector cripto es de gasto, pero con menos volumen. Por ejemplo: el mercado de predicción Polymarket cerró 1 mil millones de dólares, mientras que Kraken recaudó 800 millones de dólares en financiamiento este trimestre.

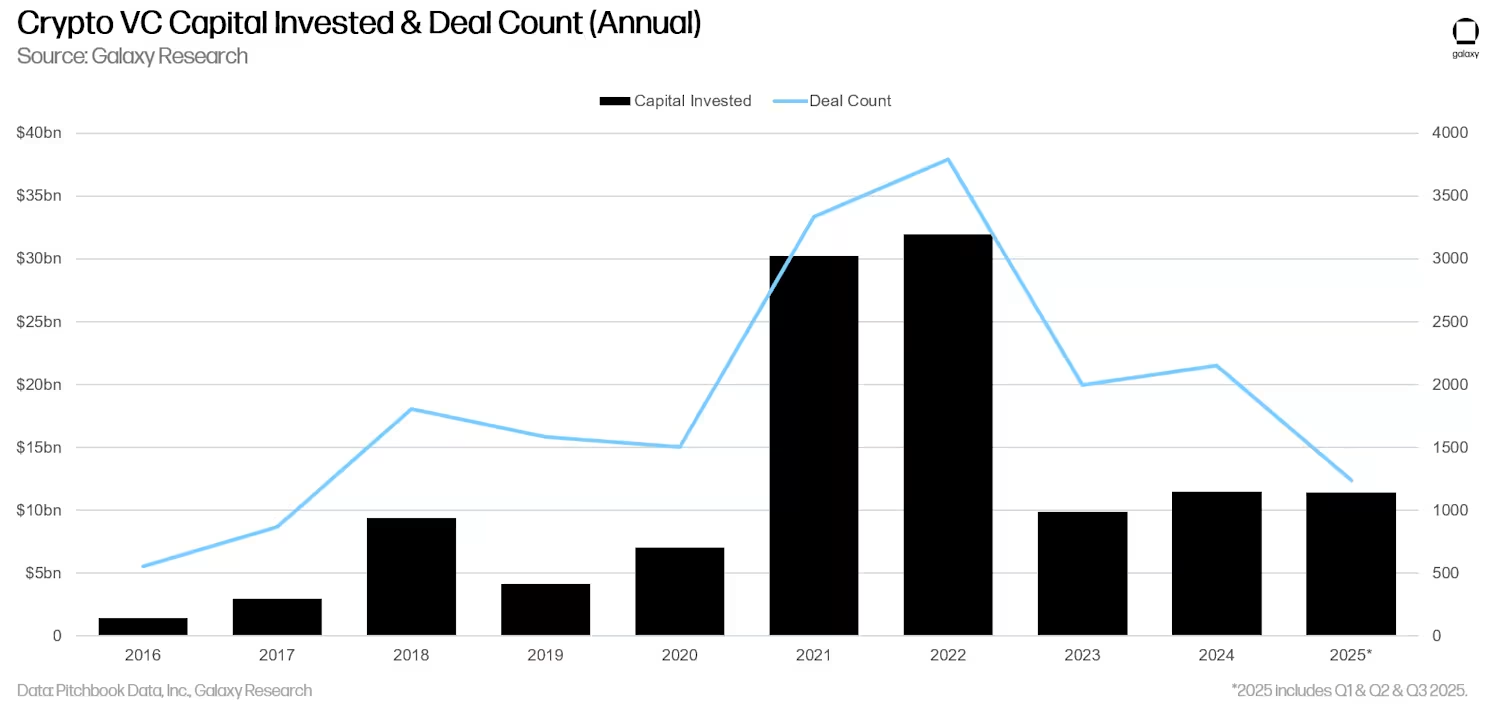

En el tercer trimestre, el monto total recaudado fue de 4,59 mil millones de dólares, pero la mitad se concentró en solo siete acuerdos, según Alex Thorne, jefe de investigación de Galaxy.

«Las caídas de mercado afinan el enfoque porque dejas de ver la acción del precio como una señal, y la resiliencia en la ejecución y el producto se vuelven los principales indicadores que realmente cuentan», comentó Deiss de Hashgraph Group. «Las tendencias bajistas hacen que los inversores se concentren más en los fundamentos que en el momentum de corto plazo».

Ese momentum de corto plazo muchas veces resulta más un exceso de expectativas que otra cosa, y muchos proyectos grandes respaldados por VC que han hecho TGE este año no han rendido bien. Esto incluye PUMP (con una caída de más del 50% en 2025) y Berachain (una bajada de 91% desde su lanzamiento en febrero).

Sponsored«La alta volatilidad y las valoraciones inciertas en etapas tempranas están generando un cambio importante en la asignación de capital, favoreciendo estrategias con ciclos de liquidez más cortos y mejor control de precios», añadió Gordadze.

El bloqueo y la liquidez

Uno de los aspectos más distintivos de la industria de las criptomonedas es el evento de generación de tokens, o TGE.

Como sucesor de las ICOs del pasado, Coinbase ahora está facilitando TGE tras su compra por 375 millones de dólares de la plataforma para inversores Echo.

Monad fue el primer proyecto en lanzarse allí, recaudando 296 millones de dólares, y seguramente vendrán más. Sin embargo, una vez que un token sale al mercado, hay algunas métricas que son únicas de la criptoindustria y que los inversionistas de riesgo deben vigilar de cerca.

Una de ellas es el bloqueo, que significa que en el TGE no todos los tokens están circulando aún en el mercado; hay un periodo en el que estos activos están retenidos. Esto se diseña para incentivar mejor a los participantes de la red, desde miembros del equipo hasta los airdrops de la comunidad y esfuerzos de la fundación.

Luego está el valor totalmente diluido, o FDV: este es el número total de tokens multiplicado por el precio, básicamente una capitalización de mercado para todos los tokens, aunque aún no se hayan desbloqueado.

Y cuando los mercados están muy volátiles, es realmente difícil predecir posibles salidas de tokens para los fondos de capital de riesgo, lo que puede ser un problema.

Recientemente, Arthur Hayes de Maelstrom Capital se quejó sobre los bloqueos, especialmente relacionados con Monad. Como trader, a Hayes claramente no le gusta la baja liquidez de este tipo de tokens.

Sponsored Sponsored“Dado que el periodo promedio de desbloqueo o vesting de tokens o acciones es de 12 a 48 meses, los fondos de capital de riesgo deben prever en qué condición estará el mercado cuando terminen estos bloqueos,” dijo Gordadze, mentor de Techstars. “El precio de entrada debe establecerse estratégicamente para asegurar una salida rentable, por lo que hacer pronósticos de mercado a largo plazo es crucial para cerrar los acuerdos.”

El futuro de la inversión de capital de riesgo en criptomonedas en 2026 y más allá

Sobre los pronósticos de mercado, a los fondos de capital de riesgo les encanta hablar del futuro. Y en el mundo cripto, parece que, si en 2025 hay acciones regulatorias favorables en Estados Unidos, el próximo año podría ser mucho mejor. ¿Será solo el optimismo de los inversores?

Quizá. Pero ver todo con lentes de color rosa (o verde) es el modo predeterminado para los fondos de riesgo. El optimismo, por supuesto, siempre gana.

“2026 se perfila como un año definido por la utilidad real: DeFi tendrá un regreso fuerte con más momentum y madurez, y el momento de las stablecoins pasará a segundo plano,” señaló Deiss. Las stablecoins ciertamente tuvieron protagonismo este año, aunque son la infraestructura aburrida que va a impulsar, por ejemplo, el próximo Polymarket, que usa USDC en Polygon como su token y blockchain principal.

“Ahora que las stablecoins finalmente están llegando al mainstream y los bancos se apresuran a entrar, lo próximo serán servicios para usuarios impulsados por estos activos detrás de escena,” señaló Gordadze.

Las áreas de mayor crecimiento probablemente estarán en la intersección de IA/blockchain y RWA/blockchain, ya que representan las mayores oportunidades para impactos en el mundo real y la generación de ingresos institucionales.