Varios fondos de cobertura cripto importantes y fondos de cobertura tradicionales con exposición cripto colapsaron o apenas escaparon en 2022. Las caídas de los precios han puesto a prueba la tolerancia al riesgo de estas empresas y han comenzado a acumular presión sobre las apuestas apalancadas.

Los fondos de cobertura reúnen el dinero de los inversores para obtener rendimientos significativos mediante estrategias de inversión avanzadas. Según la Comisión de Bolsa y Valores (SEC), un fondo de cobertura no necesita seguir reglas específicas diseñadas para proteger a los inversores, ni necesita presentar informes ante la SEC.

Los riesgos del apalancamiento

Debido a la naturaleza riesgosa de las estrategias de inversión de los fondos de cobertura, los fondos a menudo solo aceptan inversores acreditados. Parte de esas estrategias incluye inversiones apalancadas, que implican pedir dinero prestado para aumentar el rendimiento potencial de la inversión.

Sin embargo, el prestamista, como un corredor principal, a menudo requerirá que un inversor proporcione una cantidad mínima para pedir prestado, llamada margen.

El prestatario es responsable de garantizar que se mantenga una relación particular entre la cantidad que pide prestada y su margen. Si el prestatario no logra mantener esa proporción, el prestamista liquida su posición y el prestatario pierde su inversión de margen.

Un fondo de cobertura puede tomar prestados valores a través de un corredor principal para maximizar los rendimientos de los inversores mientras practica una gestión de riesgos adecuada.

Cuando se liquida un fondo de cobertura, puede deberse a fuertes caídas en el valor de los activos registrados como margen para inversiones apalancadas o una gestión de riesgo deficiente.

El invierno cripto en curso ha visto una buena cantidad de caídas en el valor de los activos digitales, algunos de los cuales han resultado en la quiebra de fondos de cobertura y centrados en criptografía.

El fondo de cobertura 3AC cayó primero

La primera ficha de dominó en caer fue Three Arrows Capital, con sede en Singapur, cuyo cofundador Kyle Davies hizo una serie de apuestas apalancadas sobre el aumento de los precios de las criptomonedas basándose en la llamada tesis del superciclo promovida por el también fundador Su Zhu.

La tesis del superciclo postula que los precios de las criptomonedas se apreciarán a medida que crezca la adopción sin el riesgo de un pivote bajista a corto plazo.

Desafortunadamente para Zhu y Davies, la tesis no se mantuvo, con Bitcoin cayendo más del 50% en junio de 2022 desde su máximo histórico de 69,000 dólares el 10 de noviembre de 2021.

La caída de los precios se produjo en el contexto del colapso de la stablecoin TerraUSD en mayo de 2022. El colapso sacudió la confianza en la industria de las criptomonedas y envió a muchos inversores a huir a las colinas.

Uno de los primeros fondos de cobertura de criptomonedas, Pantera Capital, cobró una inversión en el ecosistema Terra /Luna, vendiendo alrededor del 80% de sus participaciones durante 12 meses antes de que el ecosistema colapsara en mayo de 2022. La empresa hizo unas 10 veces su inversión de 17 millones de dólares.

Pronto siguió la liquidación

Los documentos judiciales presentados en las Islas Vírgenes Británicas, donde estaba domiciliada Three Arrows, revelaron que el fondo de cobertura había tomado prestados Bitcoin y Ether de la bolsa de derivados Deribit.

Sin embargo, no proporcionó fondos adicionales cuando los precios de las criptomonedas significativas comenzaron a caer a mediados de junio de 2022. Three Arrows también le debía al corredor de criptomonedas canadiense Voyager Digital más de 600 millones de dólares y al prestamista de criptomonedas BlockFi alrededor de 80 millones de dólares. Incumplió con ambos préstamos.

Cuando Three Arrows no pudo cumplir con los requisitos de Deribit, el exchange liquidó las posiciones del fondo de cobertura. También abogó por que la empresa se sometiera a un proceso de liquidación.

Liquidator Teneo más tarde tomó el control de los procedimientos de liquidación en las Islas Vírgenes Británicas. Three Arrows se acogió al Capítulo 15 de la bancarrota en Estados Unidos poco después.

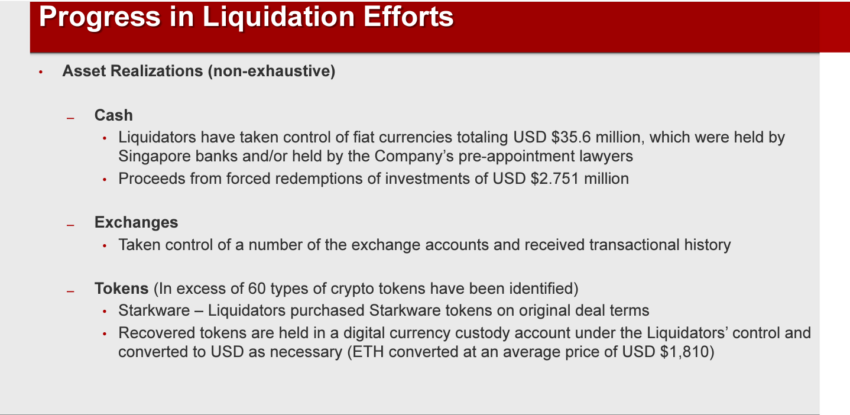

Los liquidadores dijeron a los tribunales el 2 de diciembre de 2022 que habían incautado más de 35 millones de dólares de las cuentas bancarias de Three Arrows en Singapur y otras fichas cripto, incluidas las fichas no fungibles .

Alameda arruinada por mala gestión de riesgos

Un caso de mala gestión de riesgos y la caída de los precios de las criptomonedas condujo a la caída de Alameda Research LLC. Este fondo de cobertura cuasi-cripto tomó prestado en gran medida, utilizando un token FTT relativamente ilíquido como garantía.

Según los informes, su fundador, el ex director ejecutivo de FTX, Sam Bankman-Fried, había dejado de priorizar la gestión de riesgos durante los primeros días de la empresa.

Este enfoque laxo se convirtió en una bola de nieve, lo que resultó en el cierre de la empresa y el posterior proceso de quiebra. La falta de gestión de riesgos era aún más extraña si se tiene en cuenta el período anterior de Bankman-Fried en la empresa de comercio Jane Street Capital, que empleaba una gestión integral de riesgos.

Según los primeros empleados de Alameda Research, el fondo de cobertura hizo apuestas tempranas sobre los movimientos de precios de varias criptomonedas, muchas de las cuales resultaron amargas.

Además, Alameda se endeudó fuertemente para realizar varias inversiones sin el beneficio de las protecciones regulatorias que limitan la cantidad de riesgo que pueden asumir las empresas tradicionales de Wall Street.

Cuando los precios de las criptomonedas comenzaron a caer a principios de este año, el precio de FTT también cayó. Esto llevó a la empresa hermana de Alameda, FTX, a utilizar los fondos de los clientes para pagar los préstamos riesgosos. Ambas firmas pronto terminaron en bancarrota.

SkyBridge Capital Hedge Fund expuesto a criptodeclive

La firma de gestión de inversiones de Anthony Scaramucci, SkyBridge Capital, suspendió los retiros de su Legion Strategies Fund el 19 de julio de 2022, en medio de la caída de los precios de las criptomonedas. El fondo Legion obtuvo exposición a las criptomonedas a través de algunos de los otros fondos de SkyBridge.

SkyBridge también opera un fondo, del cual los inversores buscaron retirarse a principios de año. El Multi-Adviser Fund negocia las participaciones de otros fondos de cobertura tradicionales. Tenía el 27% de su cartera asignada a inversiones en activos digitales, según un Programa consolidado de inversiones publicado el 30 de septiembre de 2022.

También ha sido un año difícil para los fondos de cobertura tradicionales sin exposición a las criptomonedas, ya que las condiciones macroeconómicas provocaron un retroceso en las apuestas apalancadas para reducir la exposición al riesgo. El aumento de las tasas de interés y las tensiones geopolíticas han elevado el costo de los préstamos para los fondos de cobertura.

Hedge Fund Research dijo que las liquidaciones de fondos de cobertura aumentaron aproximadamente un 24% en el segundo trimestre de 2022 en comparación con el trimestre anterior.