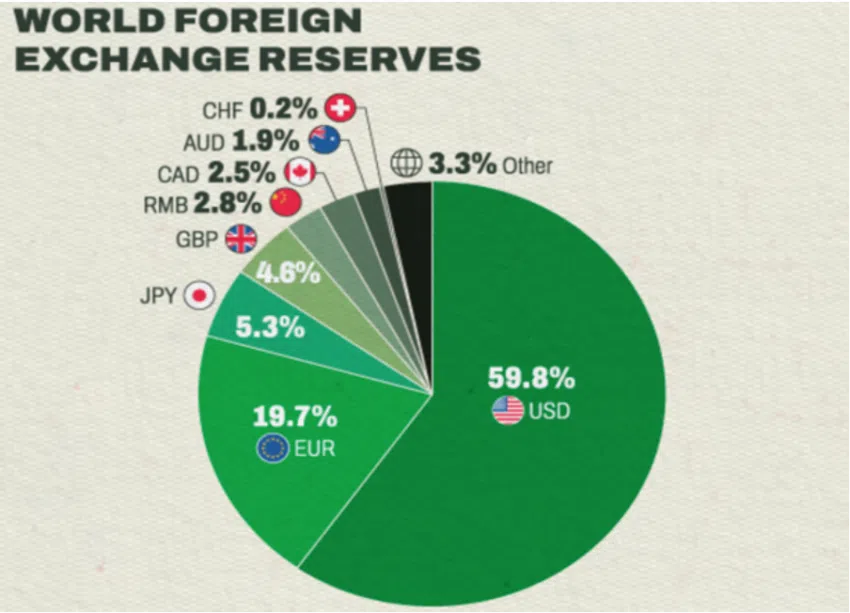

El dominio del dólar estadounidense (USD) continúa disminuyendo a medida que los inversionistas ricos y los líderes de los países toman medidas para reducir su exposición a la moneda. ¿Cuáles son las consecuencias potenciales de tales tendencias?

A medida que la economía mundial lucha por recuperarse después de la pandemia de COVID-19, los inversionistas y naciones acaudaladas apuestan miles de millones contra las acciones estadounidenses en medio de los crecientes temores de recesión.

La medida es una señal de la creciente incertidumbre sobre el futuro de la economía estadounidense, que se ha visto muy afectada por la pandemia.

Una de las razones de esta tendencia es la opinión de que el mercado de valores de Estados Unidos está sobrevaluado y debe corregirse.

Con los precios de las acciones en máximos históricos, muchos inversionistas y naciones temen que una burbuja esté a punto de estallar.

Como resultado, buscan cubrir sus apuestas y proteger sus activos mediante la venta corta de acciones estadounidenses. En su lugar, utiliza otros refugios seguros para aumentar la rentabilidad.

Apuestas contra la renta variable estadounidense

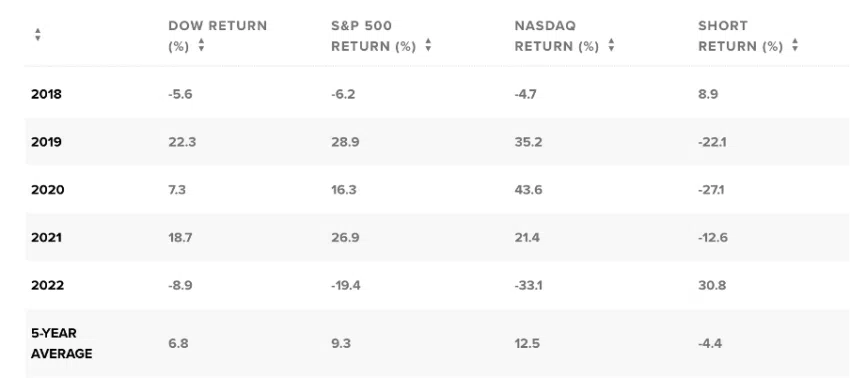

La venta corta es una estrategia de inversión común que implica apostar contra un activo determinado. Cuando los inversionistas venden acciones en corto, toman prestadas acciones de alguien que las posee y las venden al precio de mercado actual.

Luego esperan volver a comprar las acciones a un precio más bajo en el futuro, devolvérselas al propietario original y embolsarse la diferencia como ganancia.

El interés a corto plazo en el mercado de valores de Estados Unidos ha aumentado en unos pocos años. Esto indica que muchos inversionistas y naciones están apostando en contra del mercado de valores estadounidense.

De hecho, los vendedores en corto ganaron mucho el año pasado cuando el mercado en general declinó. Recuento de 300 mil millones de dólares en ganancias de mercado en el interés corto promedio de 973 mil millones de dólares.

Mientras tanto, el contagio del sector bancario en general también influyó, ya que los inversores redujeron la exposición.

Según los datos de marzo de 2023 de S3 Partner, las acciones bancarias de venta al descubierto arrojaron una ganancia del 17,20% con un interés corto promedio de 82,40 mil millones de dólares.

No hace falta decir que las tendencias bancarias estadounidenses jugaron un papel aquí.

Países que reducen el dominio del USD

Una de las naciones que ha estado apostando contra las acciones estadounidenses es China. Según datos del Departamento del Tesoro de Estados Unidos, China ha estado reduciendo sus tenencias de bonos del Tesoro y comprando más oro.

Esto indica que China quiere diversificar sus tenencias y reducir su exposición a los activos estadounidenses.

Otra nación que ha estado apostando contra las acciones estadounidenses es Japón. En 2020, el Pension Investment Fund del gobierno japonés, el fondo de pensiones más grande del mundo, redujo su tenencia de acciones estadounidenses del 25% al 21%.

Esto fue para reducir el riesgo del fondo y aumentar sus rendimientos.

Otros países, específicamente en el Medio Oriente, están liderando la carga en 2023 para facilitar el trading sin la interferencia del dólar estadounidense.

Además, cinco grandes economías emergentes, Brasil, Rusia, India, China y Sudáfrica, conocidas colectivamente como BRICS, han tomado tales medidas.

En un informe de Bloomberg del 10 de mayo, el ministro de Relaciones Exteriores de Sudáfrica afirmó que el grupo examinaría si una nueva moneda global les permitiría desconectarse efectivamente del dólar estadounidense.

Esto puede afectar el dominio global del USD, poniendo a la moneda nacional en una “posición precaria”, argumenta el senador de Kentucky Rand Paul.

En su reciente entrevista con Fox, Paul dice que las políticas exterior y fiscal del gobierno empujaron a los BRICS ya otras naciones a unirse contra el dólar estadounidense.

Los inversores de bolsillo profundo siguen

Los inversores ricos también se están sumando a la acción. Por ejemplo, el inversionista multimillonario Carl Icahn reveló una posición corta significativa en el mercado de valores de Estados Unidos.

Icahn cree que el mercado está sobrevaluado y debe corregirse, y se ha posicionado para beneficiarse de cualquier recesión.

Más recientemente, el Grupo Real de los Emiratos Árabes Unidos supuestamente creó una posición corta por valor de miles de millones de dólares en acciones estadounidenses.

Aquí, el grupo cambió su cartera a bonos del Tesoro de Estados Unidos a corto plazo e invirtió más en materias primas y cripto. Abu Dhabi Royal Group es un conglomerado de empresas propiedad de la familia gobernante de Abu Dhabi, uno de los siete emiratos que componen los Emiratos Árabes Unidos.

Las empresas que posee Abu Dhabi Royal Group incluyen Abu Dhabi Commercial Bank, Abu Dhabi National Energy Company (TAQA), Emirates Palace Hotel y la empresa de medios Sky News Arabia.

El grupo también es propietario de Abu Dhabi United Group, que supervisa las operaciones del Manchester City Football Club en la Premier League inglesa.

El Abu Dhabi Royal Group se encuentra entre las entidades comerciales más destacadas e influyentes de los EAU y el Medio Oriente en general.

Sus vastos recursos y su influencia financiera le han permitido emprender ambiciosos proyectos e inversiones a nivel local e internacional.

La creciente tendencia de apostar contra las acciones estadounidenses es una señal de las crecientes preocupaciones sobre el futuro de la economía estadounidense. Si bien la economía ha mostrado signos de mejora en los últimos meses, quedan muchos desafíos por delante.

Nubes oscuras

La inflación es una preocupación porque puede reducir el poder adquisitivo de los consumidores y las empresas.

Cuando los precios suben, las personas y las empresas gastan más dinero para comprar los mismos bienes y servicios, lo que conduce a un menor crecimiento económico y una reducción de la rentabilidad de la empresa.

La inflación también puede conducir a tasas de interés más altas, lo que hace que sea más costoso para las empresas pedir dinero prestado.

La Reserva Federal ha indicado que está preparada para tolerar una inflación más alta en el corto plazo para apoyar el crecimiento económico.

Sin embargo, si la inflación sigue aumentando, es posible que la Fed deba tomar medidas para controlarla. Esto podría conducir a tasas de interés más altas y un crecimiento económico lento, perjudicando el mercado de valores de Estados Unidos.

En general, la creciente tendencia de apostar contra las acciones estadounidenses es una señal de la creciente incertidumbre sobre el futuro de la economía estadounidense.

Como resultado, los inversionistas y las naciones están cubriendo sus apuestas y protegiendo sus activos mediante la venta corta de acciones estadounidenses.