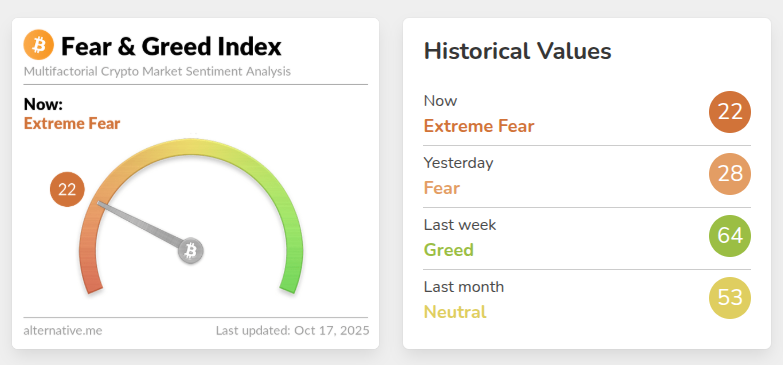

El mercado cripto atraviesa un momento de incertidumbre, tras un nuevo crash de Bitcoin que llevó al Índice de Miedo y Codicia a tan solo 22 puntos, su nivel más bajo desde abril. Este desplome emocional refleja la pérdida de confianza y el aumento de la incertidumbre entre los inversores.

Históricamente, niveles tan bajos han coincidido con fondos de mercado seguidos de fuertes repuntes. Sin embargo, los analistas advierten que la coyuntura actual es más compleja, influenciada por factores macroeconómicos globales y la debilidad estructural del sentimiento financiero.

SponsoredMiedo extremo domina el mercado: ¿Qué significa para Bitcoin?

El Índice de Miedo y Codicia mide el sentimiento del mercado cripto combinando variables como volatilidad, volumen, encuestas y búsquedas en Google. Una puntuación inferior a 25 representa un estado de miedo extremo. Según alternative.me, el índice cayó de 71 (codicia) a 22 en menos de una semana.

La última vez que el indicador alcanzó este nivel fue en abril, justo antes de un repunte del 70 % en seis meses. Este patrón histórico sugiere que los mercados suelen tocar fondo cuando el miedo domina. Sin embargo, la rapidez del descenso en 2025 refleja un cambio abrupto en la confianza de los inversores.

Suscríbete a nuestros Newsletters: Recibe toda la información importante sobre lo que está sucediendo en el mundo Web3 directamente en tu bandeja de entrada.

El analista Ted, de CryptoQuant, destacó que la tasa de financiación de Bitcoin en Binance se volvió negativa por primera vez desde junio. Esto significa que los traders bajistas ahora pagan tarifas a los alcistas, un fenómeno que históricamente ha precedido a los rallies.

“Funding rates negativos en Bitcoin.Históricamente cada vez que funding va a negativo coincide con zonas de suelo. Mira los círculos rojos en el gráfico, todos precedieron recuperaciones” coincidió Arnau Catalist en X.

Aun así, el sentimiento global sigue sombrío. Barchart informó que las acciones tradicionales también han entrado en “miedo extremo” por primera vez en seis meses, arrastradas por la incertidumbre económica derivada de las políticas comerciales del presidente Trump y las recientes decisiones de la Reserva Federal.

Sponsored SponsoredTraders minoristas van en largo pese al pánico

Mientras los analistas institucionales recomiendan cautela, los traders minoristas han aumentado sus posiciones largas, apostando a una recuperación rápida. Según Hyblock Capital, el ratio de posiciones largas supera el 70% en Bitcoin, Ethereum y Solana.

Datos de Coinglass también revelan que el Long/Short Ratio de Bitcoin es de 2.1, lo que indica un exceso de optimismo. Sin embargo, la correlación negativa entre este indicador y el precio (–0.93) sugiere que cuando el optimismo minorista aumenta, el precio tiende a caer.

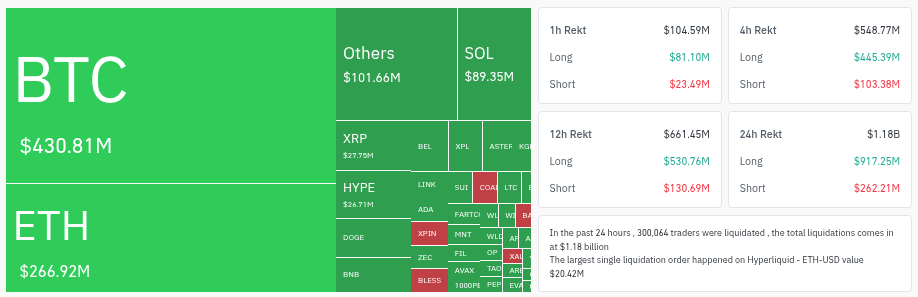

En las últimas 24 horas, más de 300,000 traders fueron liquidados, con pérdidas totales de 1,18 mil millones de dólares, de los cuales 917 millones provinieron de posiciones largas. Este patrón de liquidaciones masivas sugiere que muchos inversores están quedando atrapados en movimientos de falsa recuperación.

El analista André Dragosch, de Bitwise, explicó que “el sentimiento de los activos tradicionales se está alineando con el de las criptomonedas, pero Bitcoin ha demostrado mayor resiliencia en ciclos previos”. Esto refuerza la tesis de que el miedo actual podría marcar un suelo psicológico más que técnico.

La liquidez de China podría impulsar el próximo rally

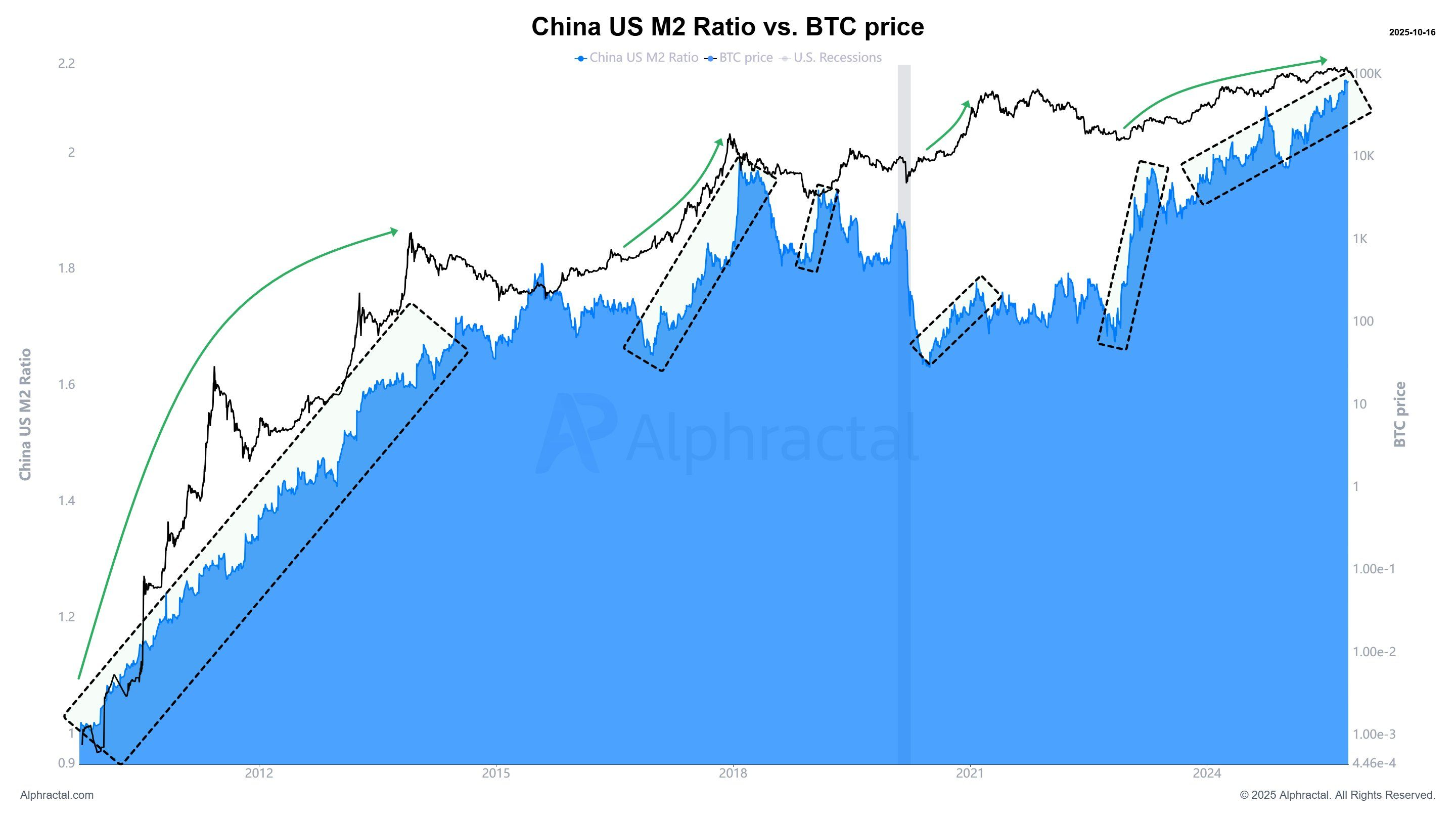

Aunque el corto plazo sigue dominado por el miedo, algunos indicadores globales ofrecen esperanza. Según Joao Wedson, fundador de Alphractal, la liquidez de China podría convertirse en el motor del próximo gran rally de Bitcoin.

Wedson explica que la oferta monetaria M2 de China ya es 2.1 veces mayor que la de Estados Unidos, superándola en 24,9 billones de dólares. Cada vez que la M2 china se expande más rápido que la estadounidense, los flujos de capital tienden a favorecer activos de riesgo, incluido Bitcoin.

Este fenómeno, que Wedson denomina una señal de “macro alfa”, ha coincidido con varios ciclos alcistas. Además, el analista Shanaka Anslem Perera apunta que Bitcoin ya no sigue tanto los halvings como los ciclos de liquidez global, indicando que la expansión crediticia asiática podría ser el verdadero catalizador del próximo movimiento alcista.

En otras palabras, mientras la liquidez estadounidense permanece estancada, el impulso desde el este podría marcar el comienzo del próximo superciclo de Bitcoin, respaldado por el flujo de capital y la recuperación de la confianza institucional.

En resumen

El miedo extremo domina el mercado tras el último crash de Bitcoin. Los traders minoristas mantienen apuestas alcistas, mientras las liquidaciones aumentan. No obstante, la expansión de la liquidez china podría ofrecer el combustible necesario para el próximo gran rally del mercado cripto.

¿Tienes algo que contar sobre el nuevo crash de Bitcoin o cualquier otro tema? Escríbanos o únase a la discusión en nuestro canal de BeInCrypto en Telegram y en nuestros Newsletters. También puede encontrarnos en Facebook o X (Twitter).