Los índices bursátiles de occidente inician marzo de 2023 con caídas importantes. La liquidez en el sector bancario es la mayor preocupación de los inversores retail.

El 7 de marzo, los mercados bursátiles de Estados unidos iniciaron el impulso bajista tras la declaración del presidente de la Fed, Jerome Powell, ante el comité de Banca, Vivienda y Asuntos Urbanos del Senado. En su discurso afirmó que las alzas de tasas podrían continuar por un periodo más largo del contemplado:

“Los últimos datos económicos han sido más fuertes de lo esperado, lo que sugiere que es probable que el nivel final de las tasas de interés sea más alto de lo previsto anteriormente. Si la totalidad de los datos indicaran que se justifica un ajuste más rápido, estaríamos preparados para aumentar el ritmo de las alzas de tasas”

Únete a nuestra comunidad en Telegram para mantenerte al tanto de las noticias, análisis y eventos más importantes del ecosistema cripto.

Opiniones diversas sobre las subidas de las tasas de interés

En la reunión del FOMC de diciembre de 2022, varios funcionarios de la Fed estimaron que la tasa de interés podría tocar techo sobre el 5.1%. Sin embargo, hubo otros funcionarios que se mantuvieron en la misma postura de Christopher Waller, gobernador de la reserva federal.

Sponsored

Wller señaló en ese tiempo que “lo peor” que podía hacer la Reserva Federal era dejar de subir las tasas solo para que la inflación explotara: “La tasa de inflación del 7,7% que se vio en octubre ‘es enorme’”.

Los analistas de Goldman Sach y JPMorgan previo a las declaraciones de Powell, tenían entre sus posibilidades que el techo de las tasas de interés se podría ubicar en el rango de los 5.5% y 5.75%, incluso no se descartaba que alcanzara el 6% en los próximos meses.

Sin embargo, pese al aviso de Powell, los operadores tomaron esos comentarios con calma, esperando el informe de empleo y los datos de inflación, para así mismo tomar una decisión. Esto que provocó una pérdida de 47.000 millones de dólares en valor de mercado en las operaciones del jueves en los cuatro mayores bancos estadounidenses. Lisa Abramowicz señaló:

“El riesgo inmediato para muchos bancos puede no ser existencial, pero aun así podría ser doloroso. En lugar de enfrentarse a una gran corrida de depósitos, los bancos se verán obligados a competir más duramente por ellos ofreciendo tipos más altos, lo que erosionará sus beneficios”.

Movimientos de las manos fuertes

En medio de este escenario, Goldman Sachs expuso:

“Nuestra mesa ha obtenido hoy un 9 en una escala de 1 a 10 en términos de niveles de actividad general. Vimos a L/Os vendiendo MAGMA y comprando Semis. AMZN y META se vendieron durante toda la sesión. Los Semis siguen subiendo (expresión de la tesis del aterrizaje suave). TXN, MRVL y AMD destacaron en el lado comprador. Vimos un explosivo movimiento al alza en software de crecimiento (GSCBSF8X) +598 pb impulsado por las consistentes coberturas de HF durante toda la sesión”.

Posteriormente, el informe concluyó:

“Nuestra cesta más corta (GSCBMSAL) se anotó otro +6% hoy y ahora sube un 30% en el año. Durante la mayor parte del año 22, el momentum se desplomó (viento de cola para la energía / viento en contra para las tecnológicas no rentables). Nuestro par de momentum (GSPRHIMO)-7% hoy, y ahora-26% anual. Este movimiento en el Momentum ha proporcionado probablemente un gran impulso técnico al universo tecnológico no rentable y ha perjudicado a la comunidad sistemática. Nuestras estimaciones intradía sugieren que los gestores cuánticos bajaron un 1,3%. El peor día en más de 6 meses. Ahora bajan un 2,2% en lo que va de año”.

Esta cita pertenece al 3 de febrero de 2023. Sin embargo, en cuanto el SP500 tocó el nivel de 4200 donde ya sabemos que hay mucha resistencia técnica y cuantitativa, se realizó una compra repentina de 300.000 call del VIX.

Es decir, apostando a una subida del VIX o lo que es igual a una subida de la volatilidad repartido entre los strikes 24 y 26 y vencimiento marzo (a corto plazo).

Sponsored SponsoredUna breve explicación

Para los analistas de Goldman Sachs, este volumen realizado en una sola operación suele ser el volumen promedio de toda una sesión. En consecuencia, los traders al ver el movimiento, que además se producía encima de la resistencia del SP500 4200, cerraron operaciones y tomaron beneficios.

Charlie McElligott estratega de Nomura, reveló el 24 de febrero una compra de 23000 puts intradía de una gran mano fuerte sobre el nivel de los 4000 puntos del SP500. Se consideraba un posible repunte para comienzos de marzo con el objetivo de buscar nuevamente la barrera de los 4100 puntos.

En una breve explicación, la mano más fuerte entró a liquidar todas las posiciones long que se ubicaban a partir de los 4200 puntos, y posteriormente entró una segunda mano fuerte para liquidar las posiciones short que se encontraban sobre el nivel de los 4000 puntos.

Para no liquidarse entre ellas, el objetivo se ubicaba sobre la barrera de los 4100 puntos. Esta zona la alcanzó el 6 de marzo, y tras declaraciones de Powell, el movimiento continuó a favor de la mano más fuerte que inicio rally desde la barrera psicológica de los 4200 puntos.

Otro factor importante a señalar es el bono a 10. El 4% de rentabilidad es clave, ya que de ubicarse por encima de este rango proyecta la continuidad bajista en el SP500.

Contracción de los mercados

Una de las mayores preguntas que se realizan todos los operadores, es si la economía puede demostrar ser lo suficientemente resistente a la subida de tipos y enfriarse de manera ordenada sin prever una recesión en toda regla.

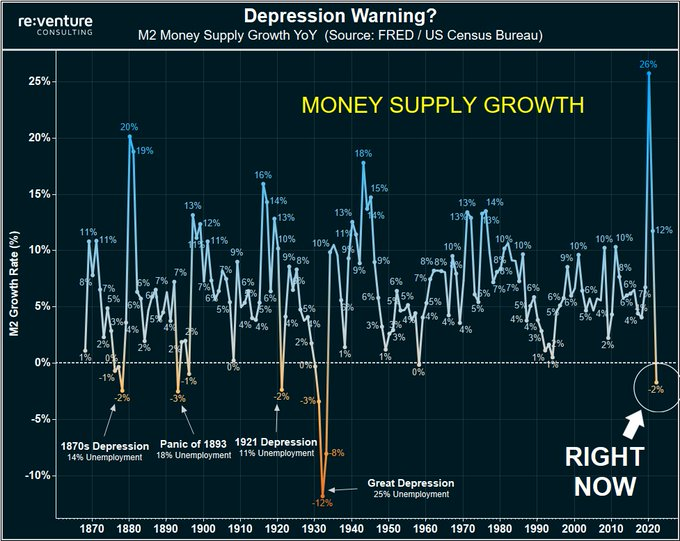

Actualmente, el mercado presenta una contracción del -2%, esto fue suficiente para que 1921 causara una depresión deflacionaria. Por lo que demuestra que de momento tanto la resiliencia económica como la inflación no podría ser tan fuerte como se intenta creer.

Sin embargo, como se muestra en el gráfico, esto podría ser una señal aún más negativa, ya que, de continuar descendiendo y ubicarse por debajo de dicho -2%, podría equipararse a la gran depresión experimentada en 1929.

Todavía hay mucho dinero flotando en el sistema financiero en 2023. La oferta monetaria, o M2, es aproximadamente un 35% más alta que antes de la pandemia. (15 billones de dólares – 21 billones de dólares).

Este capital ha servido para mantener los índices bursátiles lo más alto posible y experimentar el bull trap que se dio inicio a partir de octubre del 2022.

Sponsored

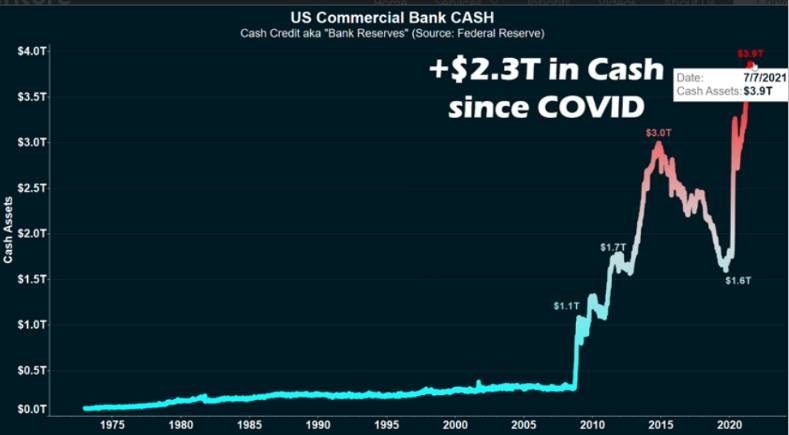

Por otro lado, este capital se considera limitado, ya que los bancos centrales no están emitiendo dinero y es por lo mismo que los bancos privados se han extralimitado en los préstamos desde que comenzó el 2021.

Sumado a este escenario, los despidos masivos experimentados en las empresas tecnológicas, el aumento de precios en la gasolina, el sector inmobiliario y los alimentos, son elementos a analizar. Todo es señal de que la gran burbuja puede explotar en cualquier momento.

Para algunos analistas, la caída puede ser amortiguada y podría asimilarse hasta el 2025. Como bien se ha explicado, aún existe mucho capital flotante como colateral en las bóvedas de los bancos privados.

¿Qué sucede con las acciones tecnológicas?

Sin embargo, muchas FinTech y tanto activos como compañías emergentes se han visto seriamente afectados a tal punto de tener que declararse en bancarrota.

El sector de las criptomonedas, al considerarse un sector emergente, es uno de los que ha sufrido mayor impacto. Una recuperación en el corto plazo es poco probable. Se entiende que el capital privado será solo para amortiguar una posible recesión y evitar una depresión.

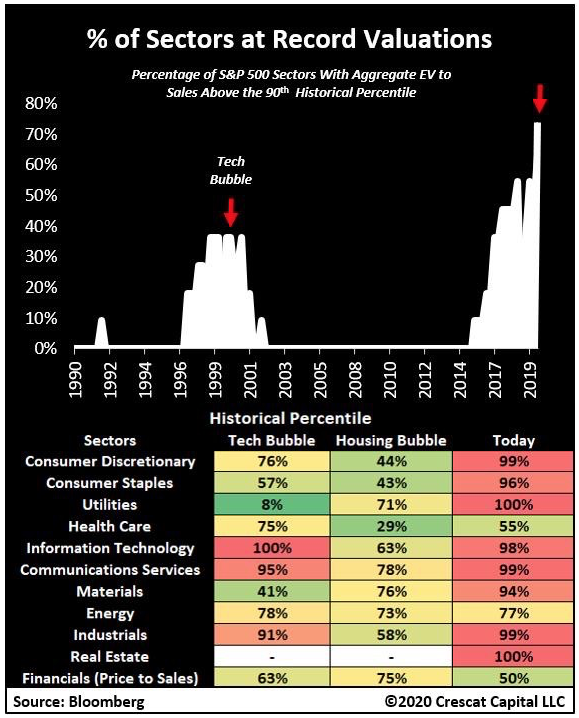

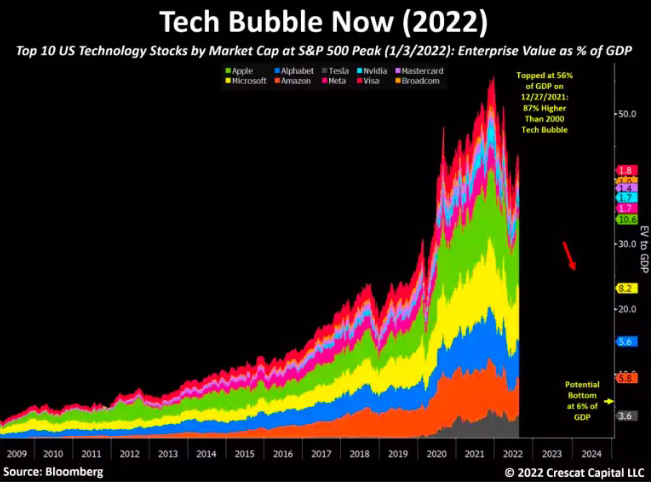

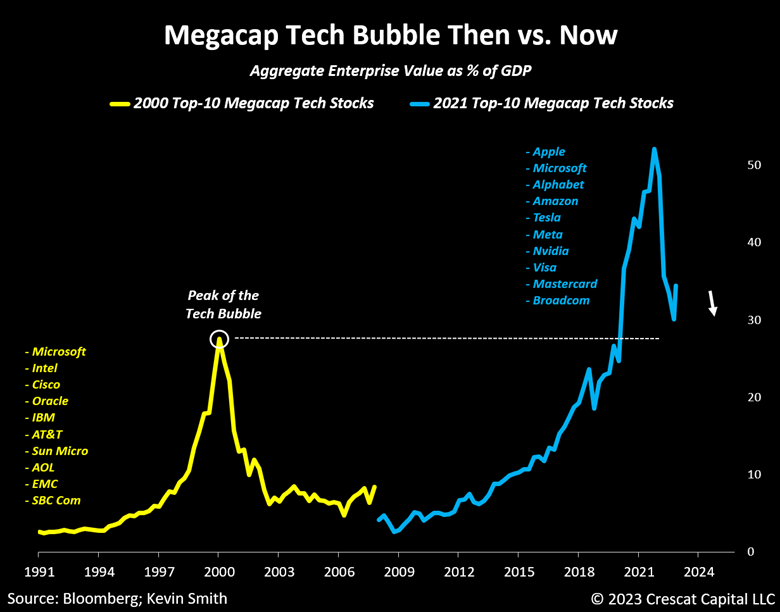

En cuanto al sector accionario, desde el 2017 se ha venido experimentando una subida exorbitante en las cotizaciones, alcanzando siempre nuevos máximos sin presentar retrocesos adecuados.

Las acciones tecnológicas se consolidaron en los principales índices bursátiles de Estados Unidos: S&P500, Nasdaq, Dow Jones y Russell. Como efecto se vio beneficiado el sector cripto, el cual, al ser emergente podría presentar un mayor ingreso para los institucionales.

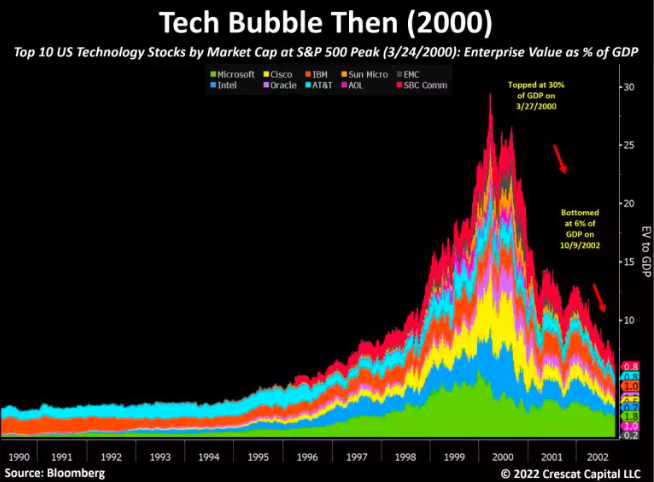

Este movimiento ya lo habíamos experimentado previo al estallido de la burbuja puntocom.

Sponsored Sponsored

Este posible retroceso que experimente las empresas tecnológicas, han reconsiderado el modo de invertir de los operadores, enfocándose en el sector energético, el cual ha crecido un 15.8% en el S&P500.

Estos movimientos se podrían considerar con el fin de alcanzar una rentabilidad promedio y evitar caer en la trampa de valor de la burbuja tecnológica.

En este sentido, la capitalización se reduce a un pequeño sector, y este mismo movimiento se ha experimentado en las demás crisis económicas, donde los commodities suben con fuerza en busca de un resguardo económico.

El petróleo, el gas, el oro y la plata se convierten en el principal objetivo de compra previo a una depresión de mercado global. El mayor comprador de oro actual es China, una de las principales potencias económicas.

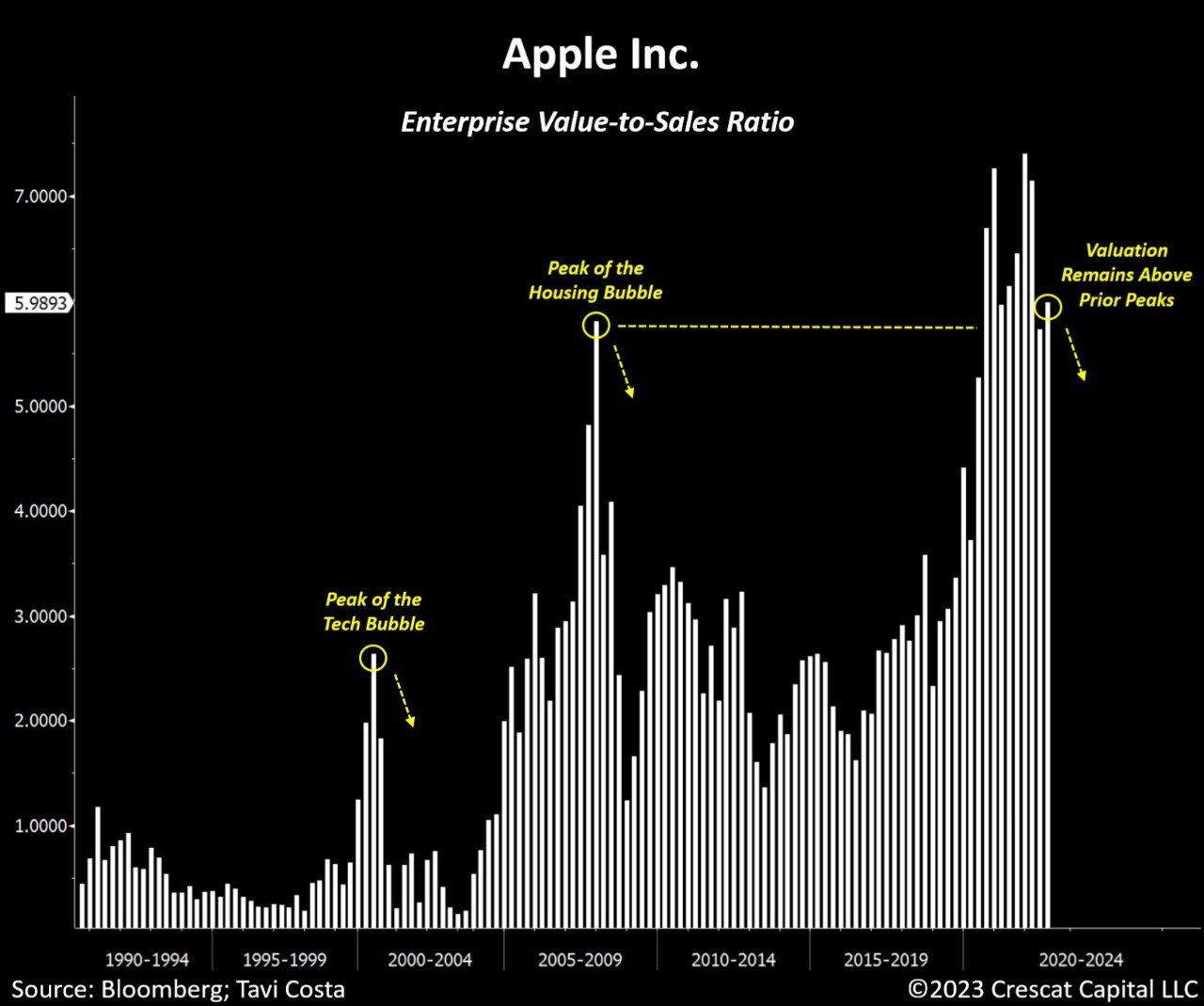

Una de las recomendaciones al analizar los índices bursátiles es buscar las compañías con mayor capitalización, y que a su vez hayan sobrevivido a varias crisis de mercado.

Como bien se puede apreciar en el último gráfico de las acciones de Apple, es evidente que la posición actual de los inversores institucionales se encuentra en ventas y no en compras. Esto indica que el bear market continúa y podría prolongarse por un largo tiempo mientras los bancos centrales continúen manteniendo los tipos relativamente altos.

En conclusión

Para concluir, pese a que el ciclo bajista a penas da inicio, es de esperarse repuntes del mercado con el fin de absorber la mayor liquidez posible y de esta forma continuar amortiguando su caída.

Es imposible predecir si este movimiento lo pueden seguir manteniendo por un tiempo prologando, ya que la finalidad es desacelerar la inflación y llevarla a puntos porcentuales más bajos.

El menor descuido podría generar un efecto contraproducente y expresarse en un inesperado crash global que conlleve a una depresión extensa, perjudicando a los países con economías más vulnerables.