En un mundo donde los límites entre los activos físicos y digitales son cada vez más borrosos, se está desarrollando una nueva y emocionante era de monopolio en la vida real. A medida que la tokenización de los activos del mundo real da vida a los mercados que alguna vez fueron inamovibles, la creación de riqueza y las oportunidades de inversión están aumentando como nunca antes.

El panorama financiero del mañana será uno en el que la tokenización reinvente los activos del mundo real, desbloquee un acceso sin precedentes y remodele profundamente las industrias.

“Mientras que Internet creó un mejor estándar para el intercambio de texto, fotos, audio y video, DeFi creará un mejor estándar para el intercambio de activos”, dijo Teej Ragsdale, cofundador de Entheos Network.

El surgimiento de activos tokenizados

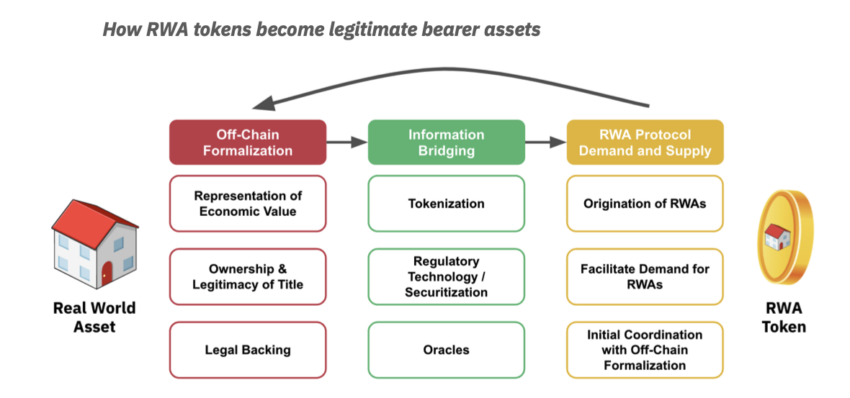

El rápido crecimiento de los activos digitales ha llevado al surgimiento de la tokenización. Este es un proceso que convierte activos del mundo real en tokens digitales.

La tokenización permite el trading, la inversión y la gestión eficientes y sin problemas de estos activos. De hecho, se está convirtiendo en un impulsor clave de la adopción de activos digitales, como destaca un informe de Bank of America.

Sponsored“El oro tokenizado brinda exposición al oro físico, liquidación en tiempo real las 24 horas, los 7 días de la semana, sin tarifas de administración y sin costos de almacenamiento o seguro”, describieron los analistas Alkesh Shah y Andrew Moss.

El requisito de inversión mínima reducida refuerza la accesibilidad. Mientras tanto, “el fraccionamiento permite la transferencia de la propiedad y el valor del oro físico que antes no era posible”, agregaron Shah y Moss.

La tokenización es ilimitada para cualquier activo, y sus aplicaciones potenciales son amplias. Puede aplicarse a bienes raíces, bellas artes e incluso propiedad intelectual. Esto permite la propiedad fraccionada, la liquidez y el acceso a mercados previamente ilíquidos.

El informe de activos del mundo real de Binance establece que la tokenización tiene el potencial de interrumpir los mercados financieros tradicionales, desbloquear nuevas oportunidades de inversión y democratizar la creación de riqueza.

El objetivo central de los activos del mundo real está en sus perspectivas a largo plazo.

Los defensores de la incorporación de activos del mundo real en la blockchain defienden la idea basándose en su creencia de que, con el tiempo, DeFi ofrecerá oportunidades y ventajas de mercado incomparables a los titulares de activos que encuentran tales beneficios inalcanzables dentro de los sistemas financieros convencionales.

“Los sistemas financieros descentralizados prometen desmantelar algunas de las restricciones que se encuentran dentro de TradFi y, a su vez, brindar mejoras materiales con respecto a la eficiencia del mercado y las oportunidades para los holders de activos. DeFi minimiza o elimina por completo los sistemas de intermediación que se encuentran en TradFi para descentralizar efectivamente el back-end de los mercados financieros”, señaló Binance Research.

Del mismo modo, el director ejecutivo de Maple Finance, Sidney Powell, sostiene que los activos tokenizados del mundo real mejoran las DeFi al extender sus servicios a empresas y clientes sin antecedentes criptocéntricos.

Siempre que solo se acepte Bitcoin o Ethereum como garantía, los préstamos DeFi seguirán siendo de alcance limitado.

“Poder aceptar bienes inmuebles tokenizados o seguridad sobre la propiedad de una empresa reduce el riesgo para los prestamistas e inversores de criptomonedas porque hace posible que las empresas del mundo real utilicen DeFi”, concluyó Powell.

La revolución de la tokenización en el sector inmobiliario

El sector inmobiliario es un excelente ejemplo de una industria que puede beneficiarse enormemente de la tokenización. Tradicionalmente, invertir en bienes raíces ha sido un mercado exclusivo e ilíquido, con altas barreras de entrada y procesos engorrosos.

Sin embargo, la tokenización puede cambiar esto potencialmente al hacer que la inversión inmobiliaria sea más accesible y asequible.

Sponsored Sponsored

El magnate inmobiliario Grant Cardone señala que la generación del milenio tiende a elegir alquilar antes que ser propietario de una vivienda, ya que no les interesa estar atados a hipotecas a largo plazo.

Buscan un estilo de vida que ofrezca flexibilidad y movilidad, favoreciendo una existencia más transitoria. Esto coincide con los baby boomers que se preparan para jubilarse y dejar sus cómodos hogares.

A la luz de esto, la tokenización de activos del mundo real abre una oportunidad de mercado distinta para inversores y agentes inmobiliarios. Las empresas pueden modificar sus estrategias de marketing para satisfacer las demandas de la población millennial.

Además, el trading de bienes raíces tokenizados en los exchanges de activos digitales se vuelve más fácil, lo que mejora la liquidez y el descubrimiento de precios.

En una publicación de blog reciente, Chainlink señala que los activos inmobiliarios tokenizados tienen el potencial de brindar nuevas oportunidades de rendimiento en los mercados de DeFi.

Los usuarios pueden aprovechar estos activos como garantía para préstamos o apostarlos para obtener ingresos pasivos.

Arte y coleccionables: desbloqueando nuevas posibilidades

La tokenización también se ha extendido al mundo de las bellas artes y los coleccionables, transformando la forma en que se comercializan y se poseen estos activos .

La tokenización de piezas de arte o coleccionables divide la propiedad en múltiples acciones, lo que las hace más accesibles para una gama más amplia de inversores.

Esto democratiza el mercado del arte y aumenta la liquidez y la transparencia de precios.

SponsoredEsencialmente, la tokenización puede ayudar a combatir problemas como la falsificación y el fraude en el arte, ya que la tecnología blockchain proporciona un registro inmutable de procedencia y propiedad.

Los inversores encuentran más atractivos los activos de arte tokenizados, ya que pueden intercambiarlos fácilmente en plataformas digitales.

El banco Sygnum, con sede en Zúrich, apareció en los titulares después de transferir los derechos de propiedad legal de la obra maestra de Picasso de 1964, Fillette au béret, a la blockchain.

El activo digital se dividió en 4,000 tokens, con más de 50 inversores comprándolos a 1,040 dólares cada uno.

Con el surgimiento de la tecnología blockchain y su capacidad para proporcionar datos inmutables, el sistema legal reconoció automáticamente estos tokens digitales como partes legítimas de la obra de arte.

Tokenización de Propiedad Intelectual y Patentes

Otro sector donde la tokenización hace olas es la propiedad intelectual (IP) y las patentes. Tradicionalmente, los derechos de PI han sido difíciles de gestionar, transferir y monetizar.

Sin embargo, la tokenización aborda estos desafíos al transformar los derechos de propiedad intelectual en tokens digitales que se pueden comercializar, licenciar o vender sin esfuerzo.

Los beneficios potenciales de la PI tokenizada incluyen proporcionar a los inventores y propietarios nuevas fuentes de ingresos al tiempo que hace que la inversión en PI sea más accesible para un público más amplio.

Además, la integración de IP tokenizada en las plataformas DeFi crea nuevas oportunidades para prestar y tomar prestados activos de IP como garantía.

Sponsored SponsoredEl caso de Hermes International SA v. Rothschild puso de relieve la intersección entre los derechos de propiedad intelectual y el floreciente mundo de la tokenización.

En esta demanda, Mason Rothschild, el creador de MetaBirkins NFT, se enfrentó a Hermès.

La pregunta central giraba en torno a si el trabajo de Rothschild infringía los derechos de la marca “Birkin” de Hermès o si la Primera Enmienda lo protegía como una expresión de la libertad de expresión.

Determinado por un jurado de nueve miembros en un tribunal federal de Manhattan, los daños fueron intrascendentes. Lo fueron para una empresa que reportó más de 10 mil millones de dólares en ingresos en 2021.

Aún así, la decisión afectó significativamente a las empresas que derivan principalmente su valor de mercado de su propiedad intelectual.

Leann Pinto, presidente de IPwe (una FinTech que se especializa en la valoración de IP y actualmente se enfoca en tokenizar información de patentes), comentó:

“Aunque la victoria de Hermès puede ser en gran parte simbólica, representa una victoria sustancial para aquellos de nosotros que abogamos por la tokenización de los activos del mundo real, en particular los activos de propiedad intelectual”.

Desafíos regulatorios y el camino a seguir

Han surgido desafíos regulatorios a medida que la tokenización continúa ganando terreno en varias industrias.

Los gobiernos y los organismos reguladores están trabajando para desarrollar marcos. El objetivo es garantizar la protección de los inversores mientras se promueve la innovación y el crecimiento en el mercado de activos tokenizados.

Las pautas y regulaciones claras garantizan que los activos tokenizados cumplan con las leyes existentes. Tales como las regulaciones contra el lavado de dinero (AML) y conozca a su cliente (KYC).

La claridad regulatoria es esencial para fomentar la adopción institucional y la integración de activos tokenizados en los sistemas financieros tradicionales.

A pesar de estos desafíos, el futuro de los activos tokenizados parece prometedor. Con la innovación continua y el desarrollo de marcos regulatorios sólidos, la tokenización puede revolucionar la transferencia de valor y riqueza en la era digital.