La investigación y el desarrollo de la moneda digital del banco central (CBDC) ha sido una alta prioridad en China, y Estados Unidos parece estar siguiendo su ejemplo. La Reserva Federal de Nueva York y un grupo de firmas bancarias privadas lanzaron recientemente un proyecto piloto de ‘dólar digital’ de 12 semanas. Pero todavía hay preocupaciones sobre cómo esto podría afectar la libertad financiera.

El 9 de marzo de 2022, el presidente de Estados Unidos, Joe Biden, colocó la “máxima urgencia” en los esfuerzos de investigación y desarrollo en una posible moneda digital del banco central de Estados Unidos. ¿Fue un movimiento para seguir siendo relevante o competitivo en comparación con otras regiones?

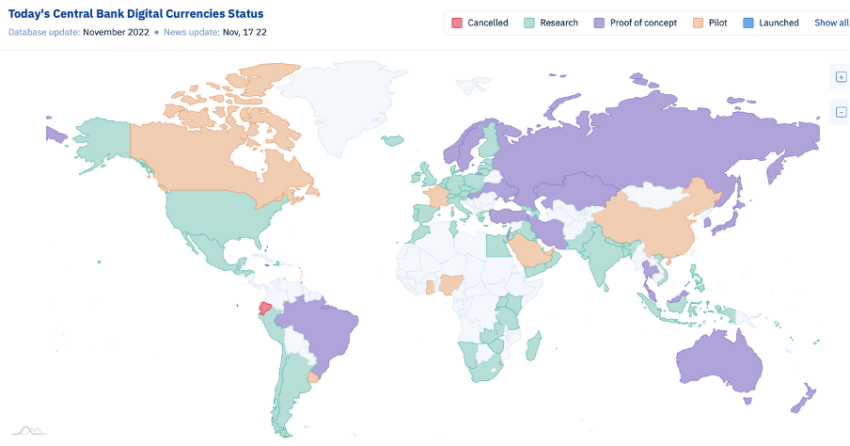

Muchos estarían de acuerdo. Un puñado de naciones, incluidas China y Rusia, ya han iniciado programas piloto. Estados Unidos, el Reino Unido y la mayor parte de la eurozona aún se encuentran en la etapa de investigación e investigación. Esto es evidente en el cuadro de seguimiento de CBDC que se encuentra a continuación:

Hay una diferencia notable en el desarrollo de CBDC por región. Las naciones occidentales corren el riesgo de quedarse atrás en este sentido.

Estados Unidos está dando ahora sus primeros pasos para cerrar esta brecha.

Ensayos de prueba de concepto

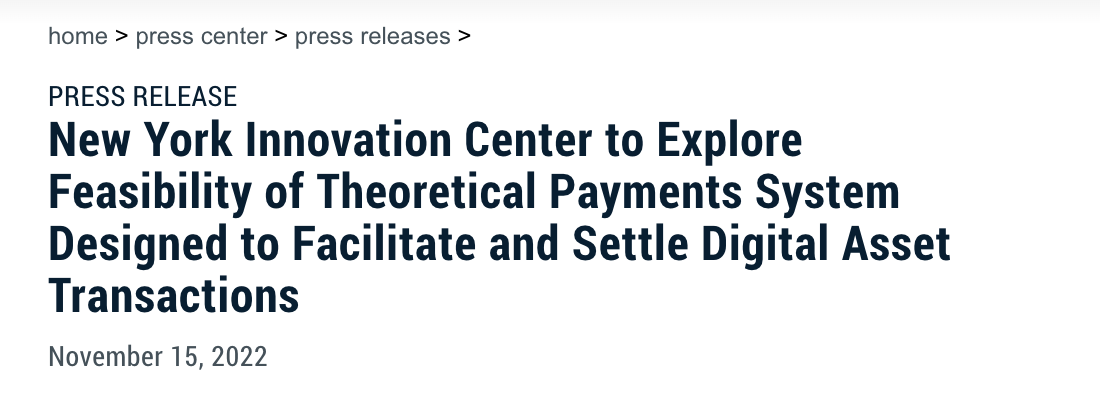

El 15 de noviembre, varios bancos de inversión líderes se asociaron con la Reserva Federal de Estados Unidos para comenzar a trabajar en el dólar digital. El “Centro de Innovación” de la Fed de Nueva York se unirá a Citigroup, Mastercard, Wells Fargo, HSBC y otros actores financieros importantes para realizar pruebas, informó BeInCrypto. Además de eso, la publicación oficial decía:

“El Banco de la Reserva Federal de Nueva York anunció que su Centro de Innovación de Nueva York (NYIC) participará en un proyecto de prueba de concepto para explorar la viabilidad de una red interoperable de dinero digital mayorista de bancos centrales y dinero digital de bancos comerciales que opere en un libro mayor distribuido compartido de varias entidades”.

La prueba de concepto tendrá una duración de 12 semanas y probará diferentes atributos y funciones de un dólar digital.

El proyecto se está llevando a cabo específicamente para probar la “factibilidad técnica, la viabilidad legal y la aplicabilidad comercial de la tecnología de contabilidad distribuida ” en una Red de Responsabilidad Regulada (RLN).

Aspectos clave

La prueba de 12 semanas se centrará en seis áreas clave:

- Marco regulatorio: la plataforma se alineará con el marco regulatorio existente y preservará los requisitos existentes para el procesamiento de pagos basados en depósitos, en particular manteniendo los requisitos de conocimiento de su cliente y contra el lavado de dinero.

- Alcance: El PoC simulará dinero digital emitido por instituciones reguladas en dólares estadounidenses, aunque el concepto podría extenderse a operaciones multidivisa y monedas estables reguladas.

- Tokens: El PoC simulará tokens 100% fungibles y canjeables con otras formas de dinero.

- Colaboración de la industria: el PoC incluirá un diálogo con la comunidad bancaria estadounidense en general, incluidos los bancos comunitarios y regionales.

- Resultados: Tras la conclusión de la PoC, el grupo bancario publicará los resultados, que esperan sean una contribución esencial a la literatura sobre el dinero digital.

- Planes: los participantes del grupo bancario no están comprometidos con ninguna fase futura de trabajo una vez que se haya completado el PoC.

Las noticias del proyecto piloto de NYIC siguieron a otra iniciativa de investigación reciente del 4 de noviembre. Apodado Project Cedar, la primera fase del ensayo de CBDC probó las operaciones al contado de divisas.

Esto se hizo para determinar si una solución de blockchain podría mejorar la “velocidad, el costo y el acceso a los pagos mayoristas transfronterizos”.

Unirse a la carrera

Regiones como Rusia y China, entre otras, ya han comenzado a analizar cómo se utilizarían las CBDC en la vida cotidiana de la persona promedio.

China superó recientemente el hito de los 100,000 millones de yuanes (13,900 millones de dólares) en el volumen de transacciones de yuanes digitales el 31 de agosto de 2022. Esto representa un aumento del volumen del 36,3 % desde junio.

Esto muestra el rápido crecimiento de la tasa de adopción del yuan digital de China (también conocido como e-CNY).

Según un informe del Banco Popular de China (PBoC), los ciudadanos de ciudades selectas de China tendrían acceso a monederos digitales en yuanes. China tiene como objetivo expandir el alcance de sus pruebas actuales de yuan digital a la totalidad de algunas de sus provincias más pobladas y desarrolladas para fines de año, según Fan Yifei, vicegobernador del Banco Popular de China.

Si bien aún se encuentra en las primeras fases, Rusia también ha comenzado a sentar las bases para su soporte de CBDC de rublos digitales .

Reducir la exposición

Tanto China como Rusia tienen motivos para actuar rápidamente en la implementación de CBDC para reducir su dependencia del dólar estadounidense. Algunos investigadores estatales chinos incluso plantearon la idea de una moneda digital panasiática.

El token digital estaría vinculado a una canasta de 13 monedas, incluidos el yuan, el yen japonés, el won surcoreano y las de los 10 países de la ASEAN.

El South China Morning Post escribió: “Más de 20 años de integración económica más profunda en el este de Asia han sentado una buena base para la cooperación monetaria regional. Las condiciones para establecer el yuan asiático se han formado gradualmente”.

Esto solo demuestra por qué Estados Unidos y otras naciones, como el Reino Unido, están actuando con cautela y cálculo. Dicho esto, todavía existen grandes preocupaciones y dudas con respecto a una economía mundial que funciona con CBDC.

Libertad financiera, ¿verdad?

Las CBDC tienen el potencial de hacer que el seguimiento y la vigilancia sean mucho más fáciles para los gobiernos, lo que podría erosionar la libertad financiera a pesar de lo que puedan afirmar. No es casualidad que las regiones más autoritarias del mundo sean las que encabezan el grupo, apresurándose a desplegarlas.

Por ejemplo, el Fondo Monetario Internacional (FMI) promocionó las CBDC como un camino hacia la inclusión financiera. Pero podría haber algunas implicaciones graves que salieron a la luz después de la Reunión Anual del FMI y el Banco Mundial en octubre.

El director gerente adjunto, Bo Li, destacó diferentes casos de uso de cómo se estaban estudiando las CBDC y cómo podrían mejorar la inclusión financiera a través de la programabilidad.

Aunque, sus comentarios recibieron una severa reacción negativa ya que retrataron lo opuesto a la inclusión financiera. La conclusión de esos comentarios es que los gobiernos quieren poder programar dinero para controlar lo que la gente puede y no puede comprar.

En un libro blanco de 2021, el Foro Económico Mundial escribió sobre las posibles desventajas de tratar de microgestionar la sociedad con CBDC. Algunas preocupaciones incluyeron la colocación de límites en el tamaño de las transacciones, la cantidad de moneda que se le permitiría tener y la naturaleza de los bienes que una persona podría comprar.

Nick Anthony, analista de políticas del Centro de Alternativas Monetarias y Financieras del Instituto Cato, tiene preocupaciones similares. BeInCrypto lo contactó para comentar sobre el último desarrollo de las CBDC.

Afirmó que: “Demasiados legisladores, tanto en el Congreso como en las agencias, están mirando a las CBDC como si su trabajo fuera mantenerse al día con los Joneses. Y parece que el piloto de la Fed es el siguiente paso en eso. Pero el hecho de que países como China y Nigeria estén liderando el camino en CBDC debería ser su señal para ir en la dirección opuesta”.

Implicaciones de la CBDC

En una descripción general y el último desarrollo, la Junta de la Reserva Federal de los Estados Unidos publicó un documento para discutir las “Implicaciones macroeconómicas de las CBDC” el 17 de noviembre. Analizó los posibles aspectos positivos y negativos y enfatizó el papel de una CBDC con respecto a la política monetaria y remuneración.

Según este documento, un dólar digital podría mejorar el bienestar al “reducir las fricciones financieras en los mercados de depósitos, impulsar la inclusión financiera y mejorar la transmisión de la política monetaria”. Sin embargo, también tiene algunas restricciones:

“Una CBDC conlleva riesgos significativos, incluida la posibilidad de desintermediación bancaria y la contracción asociada del crédito bancario, así como posibles efectos adversos en la estabilidad financiera. Una CBDC también plantea preguntas importantes con respecto a la implementación de la política monetaria y la huella de los bancos centrales en el sistema financiero. En última instancia, los efectos de una CBDC dependen en gran medida de sus características de diseño, en particular de la remuneración”.

No obstante, no sorprende por qué los políticos y los bancos apoyan las CBDC. Esto se debe a que permitirían un intercambio entre el gobierno y el banco entre pares. Quizás recuerde que el primer ministro Justin Trudeau ordenó a los bancos congelar las cuentas de sus críticos políticos en Canadá.

De cualquier forma, la relación entre un gobierno y su CBDC planteará preguntas desafiantes sobre lo que realmente significa la libertad financiera.