Determinar cuándo entrar y salir del mercado es una cuestión básica para desarrollar una estrategia de trading óptima. La decisión acertada depende de muchos factores, incluyendo el movimiento del precio. Por ejemplo, no es lo mismo valorar una entrada o salida durante una tendencia que en mitad de un canal lateral.

Ambos escenarios son componentes fundamentales de los mercados, tal y como expone la lógica de Wyckoff, apellido que da nombre al popular método de trading, basado en el no menos conocido (y usado) patrón homónimo y sus variantes. En esta guía, veremos en qué consiste el método de innovación analítica de Richard Wyckoff, cuáles son sus fases y qué estructura sigue.

¿Quieres estar al día de todo lo que ocurre en el espacio cripto? Únete a la comunidad de trading de BeInCrypto en Telegram: lee las últimas noticias sobre el espacio cripto y accede a guías, reviews de proyectos y análisis realizados por expertos y traders profesionales.

¿Qué es el método Wyckoff?

Richard Wyckoff ha pasado a la historia por sus habilidades como inversor. Su apellido está ligado a pautas de lectura de gráficas, desarrollo de estrategias de trading y, por supuesto, al método que desarrolló en el transcurso de su carrera profesional.

Para Wyckoff, que vivió el auge y caída de la bolsa estadounidense a comienzos del siglo XX, los mercados respondían a las acciones de los inversores institucionales. También consideraba importantes algunas dinámicas determinadas por el efecto de la oferta y la demanda.

Parte de su investigación la dedicó al análisis de traders como JP Morgan y Jesser Livermore, así como el impacto de las manos fuertes en los mercados, principalmente en variables como el volumen. De sus observaciones, se desprenden los principios elementales que dieron vida al método Wyckoff:

- Las estructuras de mercado se componen de fases: acumulación, aumento del precio (markup), distribución y caída del precio (markdown).

- La oferta y la demanda de un activo tiene un impacto determinante en el precio.

- El volumen y el precio son dos variables que deben leerse en conjunto.

- Los inversores institucionales pueden afectar al movimiento de los mercados, por lo que analizar sus acciones puede resultar útil a la hora de prever tendencias.

- Se pueden identificar oportunidades de trading usando referencias como Bitcoin, en el caso de las criptomonedas o el índice S&P 500, en el caso de acciones.

- La gestión del riesgo y el momento de entrada y salida son factores fundamentales en cualquier estrategia de trading.

La importancia de las fases en el método Wyckoff

El método Wyckoff destaca por su capacidad para sintetizar el movimiento del mercado en diversas fases recurrentes. Se trata de una herramienta predictiva cuyo fundamento reside en la sucesión de movimientos tendenciales, así como horizontales. Por esta razón, permite implementar estrategias de trading en múltiples circunstancias.

Más allá de los binomios oferta-demanda o precio-volumen, Wyckoff aporta una visión amplia del comportamiento de los mercados que sirve de guía en muchos contextos donde el movimiento de la cotización parece perder cierta coherencia (si es que podemos atribuírsela en algún momento).

Parte del éxito del método a la hora de explicar el cambio en los precios reside en la disección del movimiento general en fases. Podemos resumirlas en cuatro: dos tendenciales (ascendentes y descendentes) y dos horizontales (acumulación y distribución).

Acumulación y distribución

¿Qué es la fase de acumulación?

La primera fase tiene que ver sobre todo con los grandes capitales. En este punto, las manos fuertes acumulan un activo en particular. En el caso del mercado cripto, podría tratarse de un periodo en el que traders profesionales compran BTC siguiendo una estrategia de acumulación.

En esta fase, se observan rangos que anteceden a una caída del precio. Estos canales horizontales son espacios de compra controlados en mayor o menor grado por el smart money. Las compras se realizan de forma discreta y paulatina, aprovechando periodos de sentimiento bajista en los que un activo puede estar infravalorado.

A pesar de la caída, el precio termina encontrando un soporte debido a esta estrategia de compra mantenida. Es en este momento en el que el rango comienza a formarse. Dependiendo del activo y la situación del mercado, los canales de acumulación pueden durar más o menos tiempo.

Para entender bien en qué consisten las fases de acumulación, podemos compararlas con un punto intermedio entre un periodo de compras continuadas y un anuncio de out-of-stock durante un periodo de rebajas. En este ejemplo, el anuncio sería una suerte de disparador del precio, generando una subida inmediata al fin de la fase de acumulación.

¿Qué es la fase de distribución?

Se trata de la tercera fase del ciclo de Wyckoff. Tiene lugar tras las fases de acumulación y markup. Se puede identificar como otro rango, aunque su naturaleza es diferente. Tras un movimiento al alza, el precio se estabiliza debido a la venta paulatina del activo por parte de las manos fuertes.

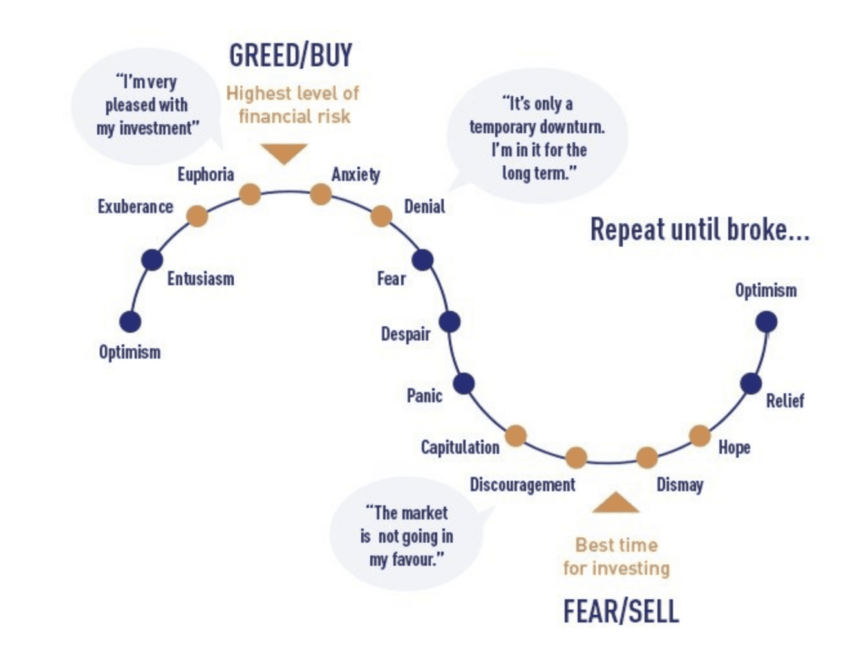

Al igual que ocurre durante la primera fase, los minoristas se encuentran en el lado opuesto. En este caso, la distribución se produce gracias a las compras realizadas por las manos débiles, normalmente motivadas por el miedo a perder oportunidades o haber salido del mercado en la fase de acumulación (arrepintiéndose durante el markup).

La consecuencia es un desplome del precio tras la fase de distribución. El markdown supone un jarro de agua fría para los inversores que siguen aferrados a su sentimiento alcista, ignorando que las manos fuertes han estado implementando una estrategia de ventas. Cuando el mercado cae, los grandes inversores ya están fuera.

Las tres leyes del método Wyckoff

Ley 1: Oferta y demanda

Según esta ley, el precio de un activo se mueve fundamentalmente en base al equilibrio entre la oferta y la demanda. En este sentido, si la oferta supera a la demanda, la cotización debería tender a bajar. Al contrario, si la demanda es superior, el precio debería aumentar. Si la oferta y la demanda es similar, no deberían observarse movimientos pronunciados.

Ley 2: Causa y efecto

Esta ley describe el efecto que diversas variables pueden tener en el comportamiento del precio de un activo. La compra y venta pueden responder a factores de mayor o menor impacto, así como a ciclos del mercado, como ocurre en las fases acumulación y distribución (que tienen como consecuencia subidas y caídas en la cotización).

Ley 3: Esfuerzo y resultados

En el marco de esta ley, el esfuerzo representa el volumen de trading; los resultados, las variaciones en el precio. Comparando ambas variables, se pueden identificar inicios de tendencia, así como continuaciones o reversiones en función de la divergencia o la convergencia.

Por ejemplo, en un rally consistente, deberíamos observar una relación directa entre las fluctuaciones y el volumen. Si un movimiento al alza viene acompañado de un volumen decreciente, o al revés, podríamos esperar una corrección.

Impacto del método Wyckoff

El método Wyckoff está presente en la inmensa mayoría de estrategias de trading. Se complementa perfectamente con todo tipo de indicadores y da respuestas sencillas a diferentes movimientos de los mercados, tanto los tradicionales como los vinculados a los activos digitales.

Las fases definidas por Wyckoff se pueden encontrar en acciones con cierta antigüedad, así como en pares relativamente nuevos como el BTC-USDT. La siguiente gráfica muestra una fase de acumulación precedida de un movimiento alcista que empujó la cotización a máximos históricos en noviembre de 2021.

A continuación, vemos una gráfica diaria que muestra la cotización de Apple (AAPL) en 2020. Se enmarca una fase de distribución seguida de una caída significativa en el precio de las acciones del gigante tecnológico.

Wyckoff: Fases, dinámicas y patrones

Desde el aspecto técnico, el método Wyckoff puede implementarse siguiendo cinco puntos básicos:

- Identificación de fases.

- Dinámicas de oferta y demanda.

- Evaluación de las condiciones del mercado.

- Puntos de entrada y salida.

- ¿Cuándo operar?

Identificación de fases

Las cuatro fases definidas por Wyckoff son los pilares fundamentales del método. Hemos visto cómo se forman y vinculan entre sí. Veamos cómo identificarlas.

Acumulación

Esta fase comienza tras una caída del precio. Se caracteriza por la realización de compras constantes a precios bajos. Las fluctuaciones son ligeras y el volumen de compras creciente. La gráfica siguiente muestra una estructura de Wyckoff, cuya fase de acumulación queda confirmada con el RSI y el volumen.

La zona de sobreventa guarda relación con el comienzo de la acumulación. Se observa una caída del RSI por debajo de los 25 puntos al inicio de la fase. La salida de la fase se corresponde con un aumento del RSI, así como con la formación de un patrón de velas verdes que preceden al markup.

Markup

De nuevo, el RSI es de gran ayuda. La formación de un mínimo descendente en contraposición al movimiento del precio sugiere que nos encontramos ante una fase de subida del precio tras un periodo de acumulación.

Distribución

El desgaste de una tendencia alcista suele anunciar una fase de distribución. Se puede identificar analizando la relación entre el RSI y la presión de venta, que suelen ir de la mano. De hecho, la distribución consiste en la venta paulatina de un activo para tumbar un activo.

La gráfica anterior muestra el ATH de BTC a finales de 2017. Tras rozar los 20,000 dólares, el precio entró en una fase de distribución tras alcanzarse niveles de sobrecompra en el RSI. Se observa también cómo el volumen acompaña al aumento de la presión de venta previa al markdown.

Markdown

Tras una lateralización asociada a una fase de distribución, el precio cae en picado. En ese momento, la presión de venta es obvia para todos los traders, aunque las manos fuertes ya han salido del mercado y los minoristas, que se quedaron solos, comienzan a vender. El desplome es inevitable.

Dinámicas de oferta y demanda

Gran parte del peso del método Wyckoff reside en las dinámicas generadas por la oferta y la demanda, teniendo en cuenta también variables elementales como el volumen:

- Un aumento del precio acompañado de un volumen alto indica una fuerte presión de compra. Una caída con un volumen elevado indica lo contrario, una presión de venta considerable. Ambos puntos son determinantes para definir las fases de acumulación-markup y distribución-markdown.

- La relación entre las velas pueden ser de ayuda a la hora de entrar y salir del mercado en fases de acumulación y distribución.

- Los patrones específicos de Wyckoff que ocurren entre las fases son útiles para reconocer puntos de clímax en los que se producen cambios significativos en el precio.

- La temporalidad es un factor variable en el método Wyckoff. Puede que la gráfica diaria no muestre un patrón en un momento concreto, pero sí encontrarse en la gráfica de 4 horas.

Evaluación de las condiciones del mercado

Analizando en profundidad los patrones definidos por el método, entenderemos mejor las diferentes fases que los conforman.

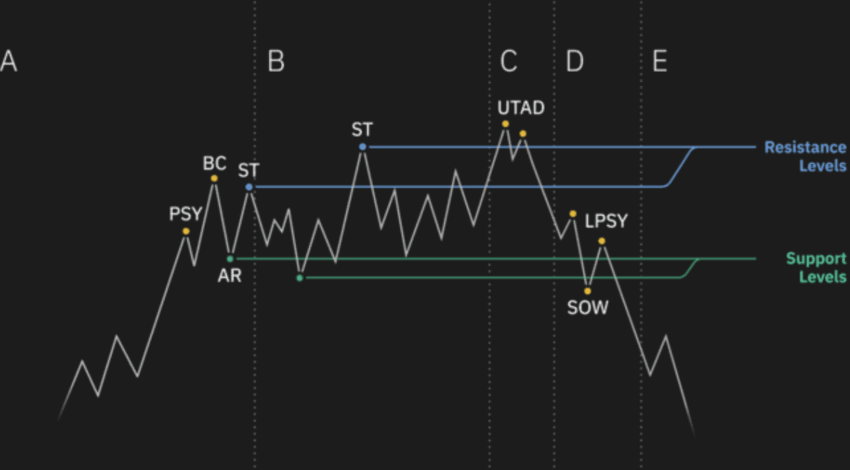

Soporte preliminar (PS)

El soporte preliminar (preliminary support) es un nivel donde la tendencia bajista previa a la fase de acumulación encuentra una barrera. Se trata del soporte más bajo que del activo en el rango de acumulación. El PS supone un punto donde la cotización comienza a estabilizarse, coincidiendo con la entrada al mercado de las manos fuertes.

Clímax de venta (SC)

El clímax de venta (selling climax) tiene lugar cuando el activo experimenta una gran presión de venta antes de formarse el rango propio de la fase de acumulación. Esta presión es absorbida por las manos fuertes en una zona que suele estar marcada por el pánico de los vendedores.

Rally automático (AR)

Tras el clímax de venta, el precio suele responder con un rally una vez ha encontrado la zona de soporte preliminar. Esto se debe a una entrada más agresiva de las manos fuertes, que llevaban tiempo realizando compras regulares de forma discreta.

Test secundario (ST)

Este elemento funciona como un testeo del soporte (aunque es posible que no llegue a tocarlo) resultado de una corrección del AR. La retracción indica que todavía existe cierta presión de venta, motivando la venta por parte de muchos minoristas que terminan sucumbiendo al pánico.

Pueden producirse varios AR y ST antes de que tenga lugar el markup propiamente dicho. En la mayoría de los casos, estos vaivenes del precio sacan del mercado a los traders menos experimentados y ofrecen a los inversores institucionales más puntos de compra a precios bajos.

Spring

Los ST se entienden como patrones de limpieza en los que las manos fuertes echan del mercado a las débiles. En un último intento por ampliar al máximo el margen de compra, se empuja el precio por debajo del PS, desatando el pánico entre los minoristas que pudieran haber aguantado. En este punto, la presión de venta es prácticamente nula, como puede observarse en el bajo nivel de volumen.

Último punto de soporte (LPS)

La fase de distribución se despide con una última visita a los niveles de ST. A continuación, lo más probable es que el precio vaya a testear la resistencia del AR (o la rompa directamente), dando comienzo el markup. Tras esta fase de aumento del precio, comenzaría a formarse el rango de distribución.

Resistencia preliminar (PR)

La fase de distribución se inicia cuando el rally asociado a la acumulación se encuentra con una zona de resistencia equivalente al PS. En este caso, hablamos de resistencias preliminares que los precios no pueden superar, entrando en un rango. Es el momento en el que las manos fuertes comienzan a vender regularmente.

Clímax de compra (BC)

Al igual que ocurre en la fase de acumulación, el rango de distribución muestra un clímax en el que las ventas de los inversores institucionales absorben la entrada masiva de compradores. El BC suele dar paso a un incremento momentáneo de la cotización, aunque se trata de un efecto transitorio.

Sell-off automático (AS)

Este punto climático es aprovechado por las manos fuertes para liquidar sus posiciones. Como ocurre tras el clímax de venta, se trata de un movimiento mucho más agresivo en comparación con la estrategia de ventas discretas implementada durante el rango.

Los minoristas pueden confundir el AS con una corrección más del markup, aguantando sus posiciones. Incluso cuando la presión de compra se debilita, los compradores siguen ignorando la situación, dando lugar a un nivel donde las manos fuertes pueden seguir vendiendo a buenos precios.

Upthrust

Al rally que sigue al AS se le llama upthrust, haciendo referencia al principio físico de flotación. El empuje ascendente de los cuerpos en el agua observado por Arquímedes, es similar a la respuesta del precio definida por Wyckoff durante la fase de distribución.

Los minoristas siguen entrando al mercado, comprando de tal forma que se puede llegar a formar una resistencia ligeramente superior a la PR. La falsa percepción de un nuevo máximo puede motivar a los compradores para seguir luchando contra las manos fuertes, que terminan absorbiendo toda la presión de compra.

Test secundario (ST)

Llegados a este punto, los testeos de la resistencia preliminar se suceden a medida que la presión de compra disminuye, resultando en correcciones constantes. Pueden observarse rupturas falsas, aunque sin apenas volumen, lo que resulta en una vuelta al rango.

Último punto de oferta (LPSY)

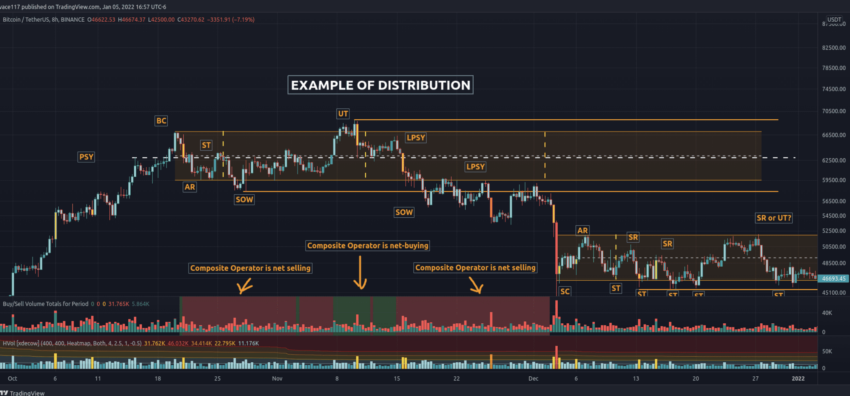

Tras varios intentos de empujar el precio al alza, tiene lugar una última corrección cuya agresividad termina rompiendo el soporte del rango a la baja. En este momento, la fase de distribución finaliza, dando lugar al markdown. La siguiente gráfica muestra un ejemplo claro de distribución: Bitcoin se desplomó tras alcanzar el ATH de noviembre de 2021.

Puntos de entrada y salida

Otro aspecto importante del método Wyckoff es cuándo operar. Los puntos de entrada y salida del mercado son cruciales. Para fijarlos con éxito, es aconsejable valorar aspectos como la fortaleza.

Existen múltiples herramientas para evaluar las condiciones del mercado. En el caso de Bitcoin, el Fear and Greed Index es de gran utilidad. Su dominio también es un dato a tener en cuenta como referencia a la hora de interpretar señales de Wyckoff. Del mismo modo, la fuerza del mercado puede medirse observando el comportamiento del precio en conjunción con indicadores técnicos.

Las correlaciones con el RSI se utilizan bastante. En este sentido, si se identifica una divergencia alcista durante una fase de acumulación, es bastante probable que el markup esté cerca. Al contrario, si se observa una divergencia bajista en un canal de distribución (por ejemplo, en un upthrust), la compra debería ser una opción a descartar.

Más allá de la fortaleza del mercado, combinar indicadores y patrones de Wyckoff es una forma excelente de identificar todo tipo de señales de entrada y salida:

- Altos niveles de volumen en soportes y resistencias de fases de acumulación y distribución.

- Confirmaciones identificando breakouts (si el precio se desmarca de niveles tendenciales).

- Cruces de medias móviles para confirmar patrones de acumulación y distribución.

La importancia de saber cuándo operar

Definitivamente, el momento en el que se opera es determinante. Combinar diferentes herramientas de análisis con el método Wyckoff es una buena forma gestionar el riesgo que supone entrar del mercado. Salir también debería formar parte de cualquier estrategia, fijando niveles de stop-loss y take-profit.

Identificar fases de acumulación es de gran importancia si planeas posicionarte en largo durante en las primeras etapas de un markup. Al contrario, si tu intención es operar en corto anticipando un markdown, es vital que sepas leer el desarrollo de un rango de distribución.

Wyckoff: Aplicaciones y limitaciones

¿Cómo aplicar el método Wyckoff?

Hay formas de aplicarlo. En realidad, debería ser un componente más dentro de una estrategia particular. Estos son algunos de los puntos claves que te pueden ayudar a integrar método Wyckoff en tu perfil de trading:

- Identificar las fases es el primer paso para implementar el método, examinando el contexto y confirmando las etapas.

- Analiza el precio y el volumen como un conjunto para leer adecuadamente el equilibrio entre el esfuerzo y el resultado (especialmente en niveles de resistencia y soporte).

- Identificar los patrones de forma adecuada es de gran importancia, sobre todo en momentos críticos (clímax, upthrusts, spring, etc).

- Confirma las fases apoyando tu análisis en todo tipo de herramientas de análisis (osciladores, medias móviles, volumen, líneas tendenciales, RSI, etc).

Limitaciones del método Wyckoff

El método Wyckoff es referente excelente para hacer trading prácticamente en cualquier mercado, pero tiene puntos débiles que pueden reforzarse recurriendo a herramientas de análisis técnico.

Una de las principales limitaciones del método es su visión específica. No se trata de un sistema holístico, por lo que puede considerarse eficaz por sí mismo. Como hemos comentado, necesita integrarse con otros recursos.

Los críticos del método señalan que, además de anticuado, es demasiado rígido. Es fácil que la volatilidad extrema rompa fácilmente los modelos expuestos por Wyckoff. Teniendo en cuenta las fuertes fluctuaciones del mercado cripto, se trata de un punto a considerar a la hora de implementar el método si quieres operar con activos digitales.

La complejidad es otro detalle que limita su aplicación. Para dominar al máximo el método Wyckoff, se necesita un tiempo de aprendizaje considerable. Igualmente, para aplicarlo en un proceso de análisis, hay que hacer un seguimiento constante del mercado para identificar patrones y fases.

¿Dónde puedo utilizar el Método Wyckoff?

Puedes utilizar el Método Wyckoff en varias casas de cambio de criptomonedas, tales como: