La crisis bancaria estadounidense de 2023 ha afectado a entidades aparentemente robustas. Se habla de un problema sistémico derivado del apalancamiento excesivo de los bancos estadounidenses, de la deuda pública y la subida desbocada de los tipos de interés, de los fallos de la regulación frente a las prácticas agresivas de las entidades, etc.

Las causas de la crisis son múltiples, y la inestabilidad de los mercados con una más que probable recesión inminente potencia sus efectos negativos. En esta guía, veremos cómo se ha gestado la crisis bancaria de Estados Unidos, qué impacto está teniendo en la economía global y qué medidas podrían tomarse para mejorar la situación actual.

¿Quieres estar al día de todo lo que ocurre en el espacio cripto? Únete a la comunidad de trading de BeInCrypto en Telegram: lee las últimas noticias sobre el espacio cripto y accede a guías, reviews de proyectos y análisis realizados por expertos y traders profesionales.

Crisis bancaria de Estados Unidos (2023)

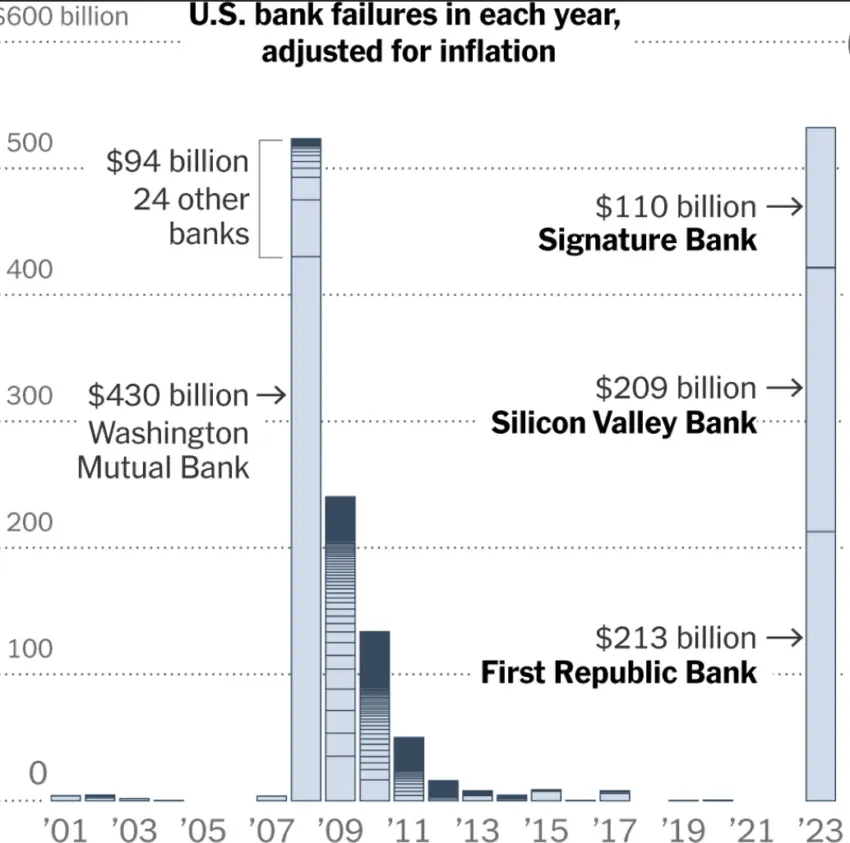

La crisis de 2023 parece haberse atenuado, pero sigue siendo un problema de primer orden para las autoridades estadounidenses. La cascada de bancarrotas iniciada por SVB preocupa a los analistas, que mencionan sin mesura el efecto dominó desatado por Lehman Brothers.

Aunque el impacto a nivel mundial ha sido mucho menor, lo cierto es que la tensión a ambos lados del Atlántico es patente.

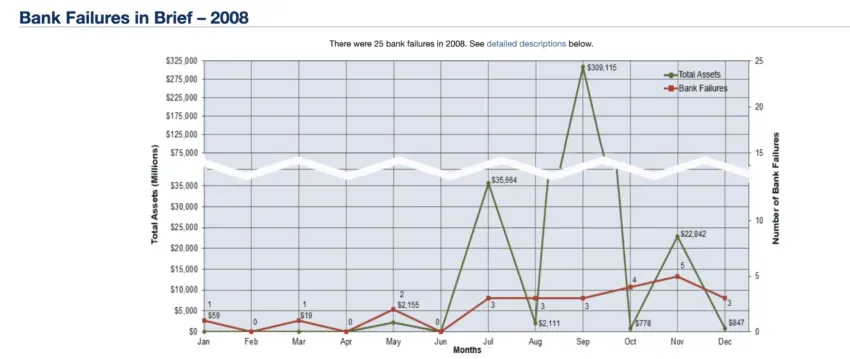

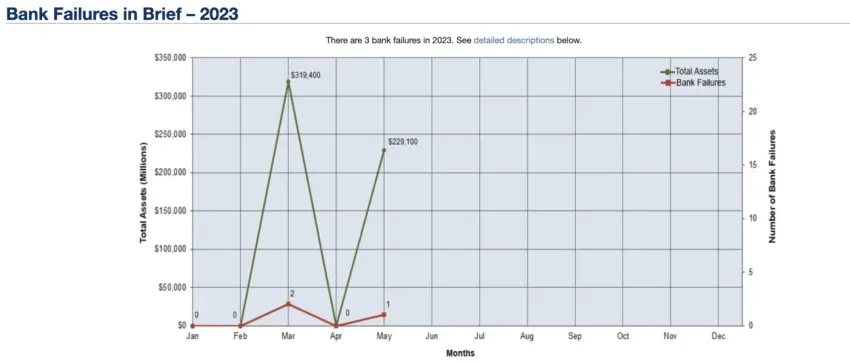

Una de las grandes diferencias entre ambas crisis es el tamaño de las entidades en bancarrota. En comparación con los bancos “demasiado grandes para caer” de 2008, hablamos de bancos relativamente pequeños (Signature, SVB y Silvergate), cuyo cierre ha puesto de manifiesto algunas debilidades del sistema bancario internacional. Aunque el volumen sea inferior, no es cosa menor.

Timeline de la crisis de 2023

La última crisis bancaria estadounidense se concentra mayormente en 2023, pero sus causas se remontan a 2019.

2019

Las primeras señales de alerta se activaron en 2019, cuando la Fed realizó cambios regulatorios que reducían el volumen de liquidez necesario para operar.

La reforma afectó a las entidades con activos por debajo de los 100 mil millones de dólares. Poco después, en 2020, llegó la pandemia y la bajada de tipos al 0%.

2022

Bancos “pequeños” como SVB pudieron operar con una menor garantía de fondos. A eso hay que sumar que el apalancamiento indecente de las entidades bancarias no está penado.

La compra de deuda estadounidense a tipos nulos provocó la debacle en 2022, cuando el dinero comenzó a encarecerse debido a las medidas agresivas de la Fed.

Con las tasas en constante aumento, los bonos en poder de SVB eran insostenibles, sobre todo por la reforma que permitía a la entidad operar con un respaldo mínimo de liquidez. Los tipos de interés pasaron del 0% al 1.5% en apenas tres meses; al 5.25% en menos de un año.

2023

En octubre de 2022, comenzó la reacción en cadena, pero no fue hasta 2023 que comenzaron a verse los efectos. Las retiradas en entidades como Signa

ture superaron las expectativas, aumentando la inestabilidad financiera y, finalmente, el colapso por una crisis de liquidez. Es en este momento en el cual SVB se vio atrapada, sin ni siquiera poder liquidar sus inversiones para responder a sus clientes.

Marzo

Silvergate también se vio incapaz de mantener un flujo de liquidez suficiente para mantener el ritmo de retiradas, anunciando su cierre el 8 de marzo.

SVB confesó tener un agujero de 1800 millones de dólares, incluso después de haber vendido una buena parte de sus bonos. La crisis era innegable; el desplome, inevitable.

Al día siguiente, las acciones del banco de las tecnológicas cayeron en picado. El 10 de marzo, se sumó a Silvergate, quedando su gestión en manos de los reguladores estadounidenses.

El día 12, le tocó el turno a Signature, desatando el pánico en los mercados ante una posible crisis sistémica.

Las autoridades intervinieron para calmar los ánimos, asegurando que los clientes afectados estaban cubiertos. La medida llegó tarde: el miedo había cruzado el Atlántico.

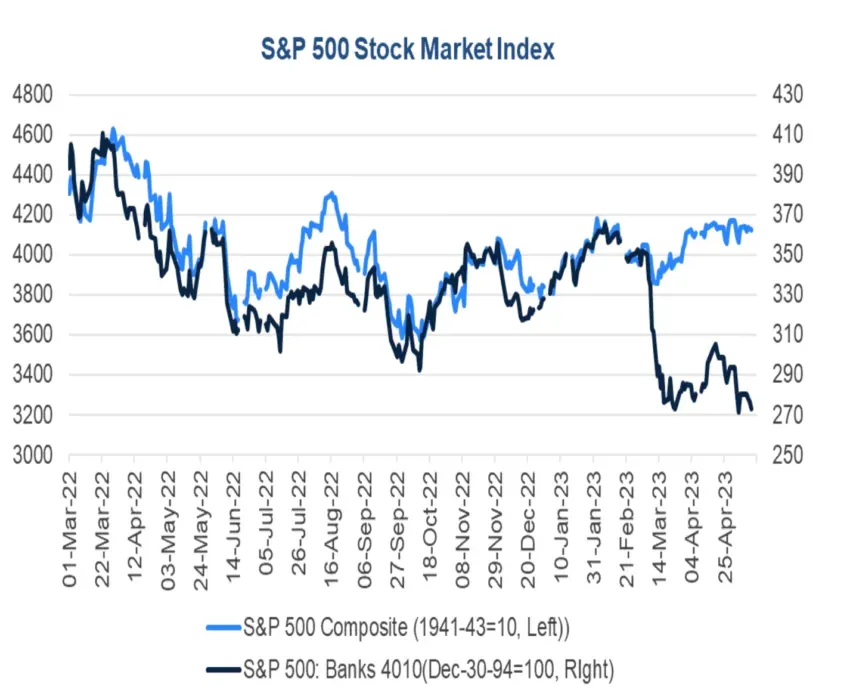

El contagio alcanzó a Credit Suisse y Deutsche Bank, que comenzaron a registrar mínimos mientras los medios resucitaban el fantasma de 2008.

En poco más de una semana, se fagocitaron las entidades “peligrosas” para el sistema bancario. Con casi 170 años de antigüedad, Credit Suisse fue engullida como si nada por UBS por un precio irrisorio. Un “chollo” lo han llamado los analistas.

En Estados Unidos, el órdago de JP Morgan a First Republic (al borde del cataclismo) animó a los inversores, revalorizando sus acciones un 30%.

Mayo

El caso de First Republic se extendió hasta mayo. En abril, se hablaba de su inminente caída, principalmente por la suspensión de pagos y la pérdida de 100 mil millones de dólares en depósitos.

El repunte de marzo quedó invalidado con el desplome de abril en bolsa. La situación empeoró hasta el punto de obligar a los reguladores a tomar el control de la entidad el primero de mayo.

A pesar de los esfuerzos de las autoridades financieras, el temor por el posible contagio generalizado a los bancos regionales era incontenible. El 11 de mayo se anunció una caída del 9.5% en el valor de entidades como First Horizon y PacWest.

Muchos expertos creen que la crisis no ha acabado y que lo peor está por llegar, incluyendo la imposición de las CBDC como parte de un plan institucional.

Causas de la crisis bancaria

¿Cómo hemos llegado a este punto? Según Balaji Srinivasan, exCTO de Coinbase, la crisis de 2023 no es solo una crisis bancaria, es el fracaso de un sistema basado en la deuda soberana. En parte, lo es.

También es una cuestión coyuntural desfavorable, un escenario económico complejo condicionado por la pandemia de 2020.

La desaceleración de los últimos tres años es evidente. También lo es el impacto de las subidas de tipos en los mercados, reduciendo la capacidad financiera de los inversores, tanto institucionales como retail.

En este sentido, una de las causas no solo de la desaceleración, sino de la propia crisis, ha sido el peso de los bonos a largo plazo.

No son pocos los expertos que han señalado directamente a la Fed por subir de forma tan agresiva los tipos de interés. Lo cierto es que la subida ha sido generalizada a nivel mundial debido a la inflación global.

Curiosamente, el efecto ha sido devastador. Una caída en el crecimiento era de esperar, pero el desastre bancario estadounidense no debería formar parte del proceso para combatir el proceso inflacionario.

¿Sabía la Fed que la revalorización de los bonos sería inasumible para las entidades que terminaron quebrando? Las teorías conspiranoicas están sobre la mesa.

Si bien es cierto que los reguladores contribuyeron al desastre con la reforma de 2019 y que es posible que las CBDC estén en el centro de la crisis, lo cierto es que no hay forma de saberlo con certeza.

Incumplimiento de la legislación

Se habla mucho de la reforma regulatoria de 2019, gracias a la cual el mínimo de liquidez necesario para operar como entidad se redujo significativamente. Se menciona menos el efecto del incumplimiento de otras reformas, como es el caso de la implementada tras la crisis de 2008: la ley Dodd-Frank.

El texto fue promulgado como ley federal en 2010 bajo el mandato de Obama. Supuso un mensaje claro a los mercados, restringiendo las actividades especulativas que implicaran la gestión de fondos de inversores.

El cumplimiento de esta ley se dejó en manos de dos organismos creados con ese fin, el Consejo de Supervisión de Estabilidad Financiera (FSOC) y la Oficina de Protección Financiera del Consumidor (CFPB).

Algo debió pasar desapercibido para la FSOC y la CFPB en 2022, ya que el incumplimiento de la regla Volcker ha sido una de las causas que explican la crisis de 2023.

Inestabilidad financiera

Si al incumplimiento de la regla Volcker le sumamos la volatilidad de las tasas de los bonos a largo plazo, tenemos casi irremediablemente un contexto bancario inestable.

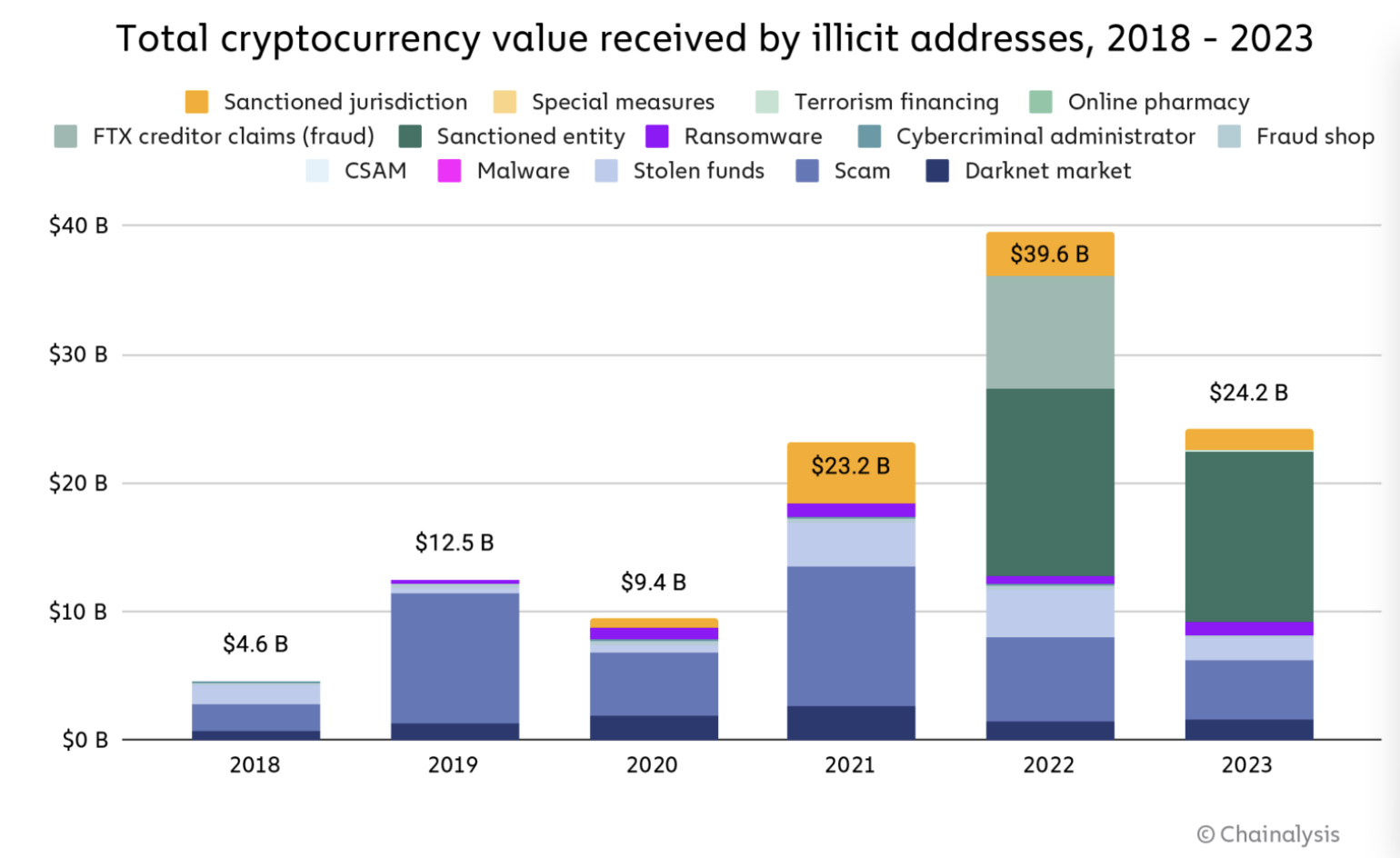

Una pésima gestión del riesgo, el uso irresponsable de los fondos de los clientes y el apalancamiento excesivo no suelen llevar a buen puerto en términos financieros.

El destino final de SVB y el resto de bancos que le siguieron es la prueba de que las prácticas habituales en el sector, aunque legales, son ilegítimas o, al menos, peligrosas para la economía a todos los niveles.

Por otro lado, no podemos ignorar la incompetencia de las autoridades, incluyendo reguladores y gobiernos que respaldan la deuda soberana (que, en este caso, es una de las causas principales de la crisis).

Subida de tipos de interés

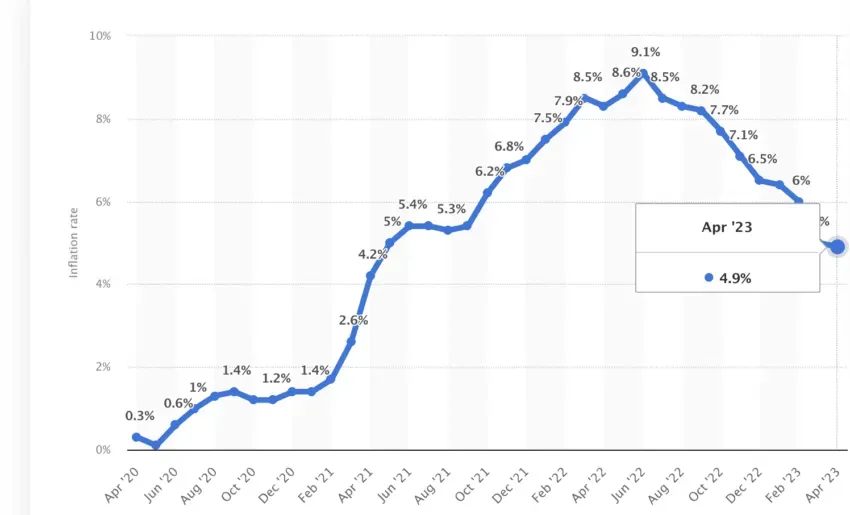

Ya hemos comentado cómo la subida de tipos de interés del último año ha impactado en el sector bancario. Este incremento es una respuesta al aumento de la inflación.

La medida, aunque para muchos expertos llegó tarde, ha frenado aparentemente el despegue inflacionario, aunque ello haya supuesto el sacrificio de algunas entidades.

La subida de tipos de interés, además de tumbar a las entidades excesivamente expuestas a los bonos a largo plazo, frenó la entrada de nuevas empresas al mercado.

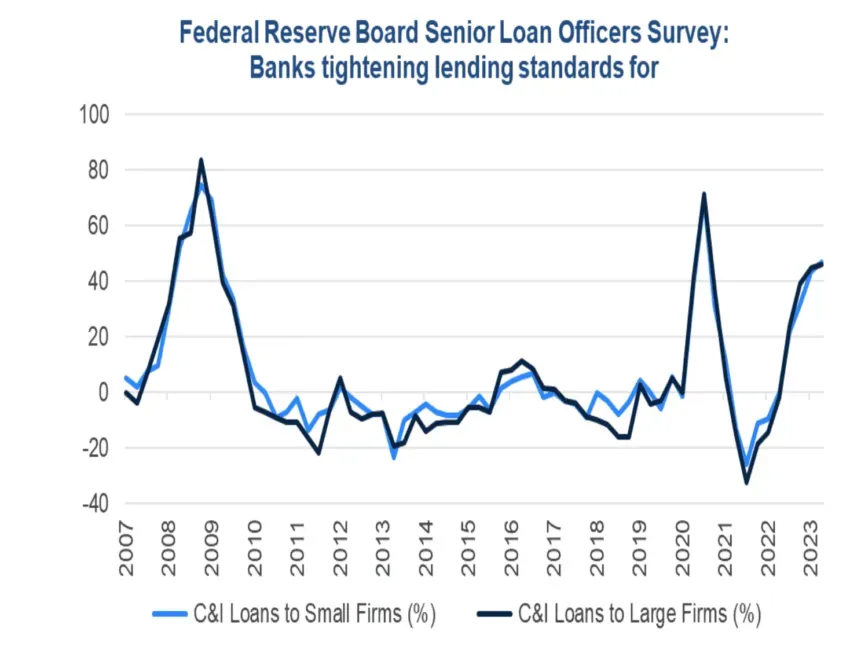

Al encarecerse el dinero, los préstamos son menos atractivos. Al enfriamiento de la actividad comercial y la desconfianza de los inversores se suma el miedo de los clientes, que comenzaron a retirar masivamente sus fondos.

Falta de control

Puede que una comunicación más fluida con los agentes del sector bancario hubiera disminuido el impacto negativo que ha tenido la subida agresiva de tipos.

No está claro si un trabajo más transparente de la Fed podría haber evitado la crisis (o haberla retrasado), principalmente porque el daño ya estaba hecho.

Por supuesto, el riesgo asumido por las entidades afectadas por la crisis es una variable a tener en cuenta.

La falta de autocontrol por parte de los bancos y de control por parte de las autoridades pertinentes debe valorarse a la hora de explicar la crisis de 2023. La pésima gestión del riesgo no es nada nuevo, y determinó en parte la crisis de 2008.

En 2008, se ignoró el riesgo de no evaluar adecuadamente el perfil de los clientes al conceder hipotecas debido a la euforia generalizada del mercado y la prepotencia de las entidades.

Nada podía tumbar el sector inmobiliario, hasta que se derrumbó. En 2023, la irresponsabilidad ha tenido que ver más con la exposición desmedida a la deuda pública a largo plazo.

Globalización y tecnología

La globalización tiene sus ventajas, pero también sus inconvenientes. En cuanto a los bancos, un efecto negativo de la conexión internacional es la magnitud del contagio de una crisis. La quiebra de un par de bancos locales puede tumbar el sector bancario a nivel mundial.

En este sentido, los avances tecnológicos no parece que hayan servido para mejorar la comunicación interbancaria.

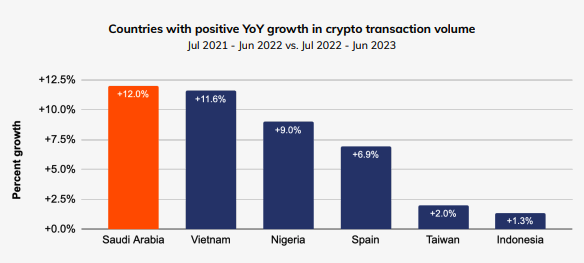

De hecho, la innovación se ha señalado como un riesgo potencial por parte de las autoridades. La comunidad cripto ve con preocupación cómo se culpa al sector de los activos digitales, principalmente por la relación de algunas startups con SVB.

Los medios se han cebado con las criptomonedas. No faltan los economistas que anuncian el apocalipsis financiero y la llegada del infierno de la blockchain.

La idea se ha difundido en redes sociales, donde la batalla entre defensores y detractores del ecosistema cripto sigue abierta.

Impacto de la crisis de 2023

Está por ver el impacto de la crisis bancaria de 2023 a corto y medio plazo, tanto a nivel local como global. A la espera de una confirmación del fin de la crisis, las entidades estadounidenses se esfuerzan por protegerse de las condiciones adversas que muestra el mercado de cara al resto del año y la entrada de 2025.

El PIB de las principales potencias mundiales no vaticina nada bueno. El crecimiento negativo de países como Alemania sugiere que no solo Estados Unidos comienza a sumergirse en una recesión que la inestabilidad del sector bancario podría recrudecer debido a la volatilidad y la caída del crédito.

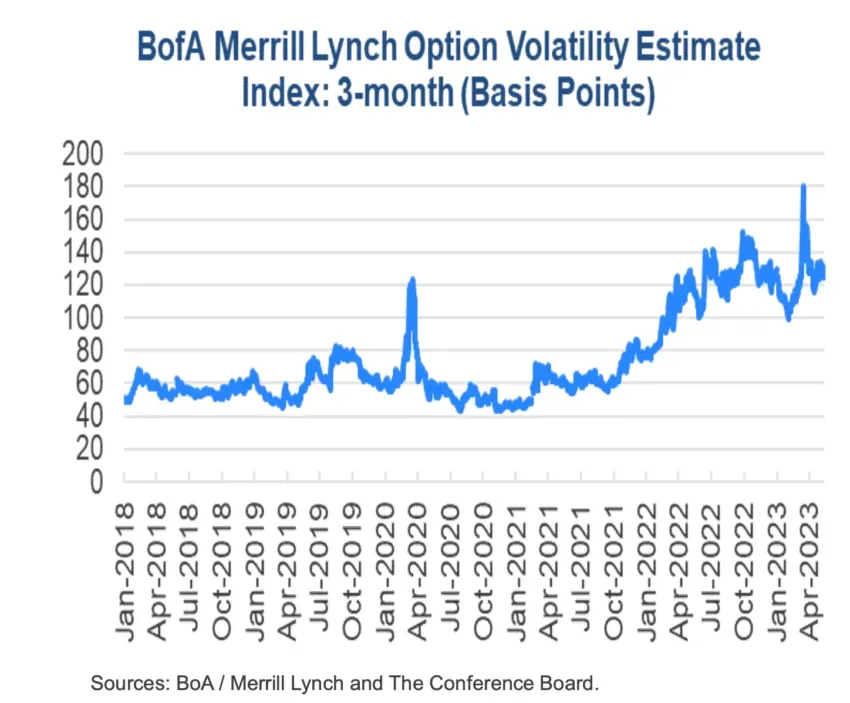

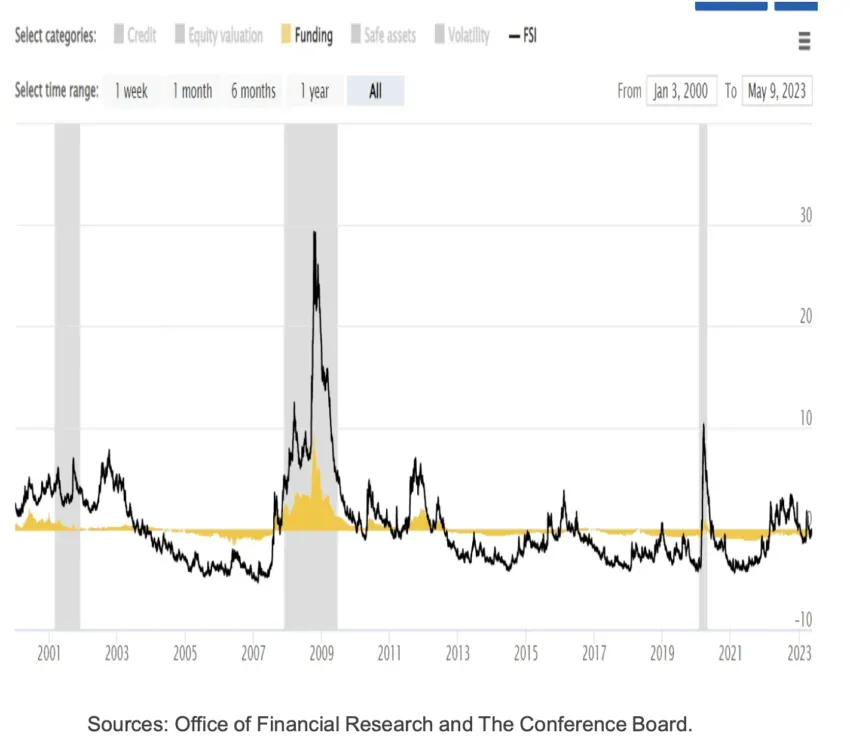

En términos de volatilidad, el índice MOVE (Merrill Lynch Option Volatility Estimate) muestra lecturas poco optimistas: el mercado de bonos sigue condicionado por las fluctuaciones generadas tras la crisis de 2023.

A la volatilidad, hay que añadir, la limitación de la capacidad de inversión de las empresas debido a la inflación y la ya mencionada caída del crédito.

Impacto en la economía estadounidense

Más allá del impacto generalizado en la economía internacional, la crisis bancaria de 2023 está teniendo un mayor efecto (y probablemente lo tendrá) en el tejido económico estadounidense.

La recesión es una de las consecuencias más claras de la actual situación, que podría ser especialmente dolorosa con el nivel de deuda actual.

Inflación, deuda y recesión

La quiebra de entidades bancarias, la obstrucción del crédito y el aumento de la deuda no son señales positivas. Incluso miembros de la Fed reconocen que un escenario recesionista en Estados Unidos es bastante probable medio plazo.

A pesar del frenazo de la inflación en el mes de abril, que llegó a caer por debajo del 5%, la lucha bipartidista por el techo de la deuda ha alimentado la intranquilidad de los inversores.

Finalmente, el acuerdo llegó, disipando la amenaza del que se estaba vendiendo en los medios como el primer default de la historia de Estados Unidos (si obviamos todos los impagos en los que ha incurrido el país desde el siglo XVIII).

La crisis bancaria de 2023 ha colocado contra las cuerdas a los agentes económicos estadounidenses, disparando la deuda y empobreciendo a unos ciudadanos ya machacados por la inflación.

Una vez modificado el límite de endeudamiento, se abre la puerta al incremento de la deuda como herramienta para estabilizar la economía a corto plazo.

Esto nos lleva al consecuente descenso del consumo, que azotaría más si cabe un sistema económico basado en la constante adquisición de bienes y servicios.

Desempleo

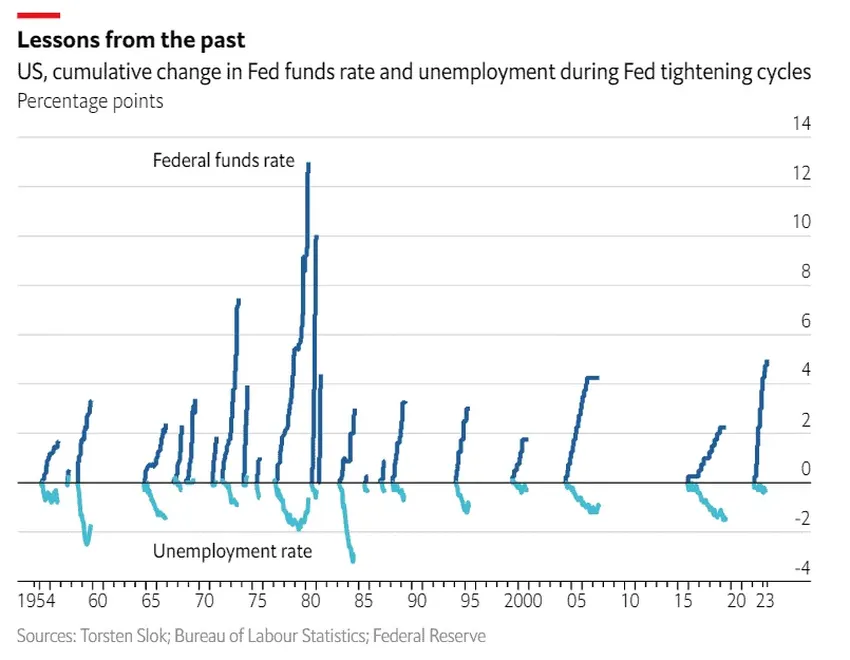

La tasa de desempleo no termina de encajar en los planes de la Fed. Se mantienen en niveles muy por debajo de los esperados, con un repunte significativo en abril.

Este dato, aparentemente positivo (lo lógico es pensar que un bajo nivel de desempleo es bueno para la economía), despista a la Fed, que no esperaba esta resiliencia del mercado laboral ante la presión de la inflación, la inestabilidad bancaria y la subida de tipos.

El desempleo tarda en responder a la caída del crédito. Tal y como muestran las gráficas, su punto máximo suele demorarse unos 14 meses. En realidad, este “buen” dato de desempleo podría estar indicando la llegada de un periodo de recesión.

Impacto en las instituciones financieras

El impacto más obvio a nivel institucional ha sido el cierre de bancos y la intervención de los reguladores. De momento, parece que el efecto dominó se ha parado, pero la crisis podría continuar. ¿Veremos más bancos colapsar en 2023?

Quiebras y rescates

El apalancamiento excesivo y la nefasta gestión del riesgo han sido dos factores determinantes en la quiebra de los bancos estadounidenses durante la crisis actual.

Otras entidades podrían quedarse sin liquidez o ver sus márgenes de beneficios salir por los aires por la misma razón. Este escenario sería desastroso para la confianza de los inversores.

Escasez de recursos

Otro elemento del que depende la estabilidad del sector en estos momentos es el flujo de capital procedente de los organismos públicos como la FDIC.

Un exceso de presión debido al recrudecimiento de la crisis podría ocasionar una reducción en las dotaciones económicas, que, a su vez, añadiría más incertidumbre al ánimo de los mercados.

Empresas y consumidores

Explicar el impacto en el tejido empresarial y los consumidores es una tarea mucho más amplia y compleja, pero cabría destacar algunas variables:

- Menor acceso a préstamos.

- Menor inversión y consumo.

- Menor exposición a activos de riesgo.

Soluciones a la crisis bancaria

Las crisis bancarias, por su implicación sistémica, no son fáciles de gestionar. Suelen ignorarse las banderas rojas que las anuncian y, una vez estallan, las herramientas que suelen utilizarse son siempre las mismas. Veamos qué podrían aportar los diferentes actores económicos de cara a una posible solución de la crisis actual.

Puede sonar obvio, pero lo que podrían hacer las instituciones financieras de cara a resolver esta crisis (y prevenir las que puedan tener lugar en el futuro) es mejorar sus estrategias de gestión de riesgo.

Por su parte, los reguladores podrían ejercer una supervisión efectiva, sancionando a las entidades con prácticas poco éticas e irresponsables.

También sería de gran ayuda promover la diversificación de las fuentes de ingresos y la generación de liquidez suficiente a través de activos de calidad. Esto incluye la prevención de crisis de liquidez con reservas suficientes.

De momento, las autoridades estadounidenses se han limitado a responder como se esperaba, rescatando a los afectados.

Rescates, prevención y control

La diferencia con rescates anteriores, como el de 2008, ha sido el destinatario explícito de los fondos públicos. Las entidades afectadas no se han beneficiado directamente. La FDIC ha respaldado a los depositantes, poniendo las entidades quebradas a la venta.

Es decir, en cierta forma, los bancos se han mantenido en pie, pero gracias al dinero de los clientes (repuesto por los reguladores) y la adquisición por parte de otras compañías financieras.

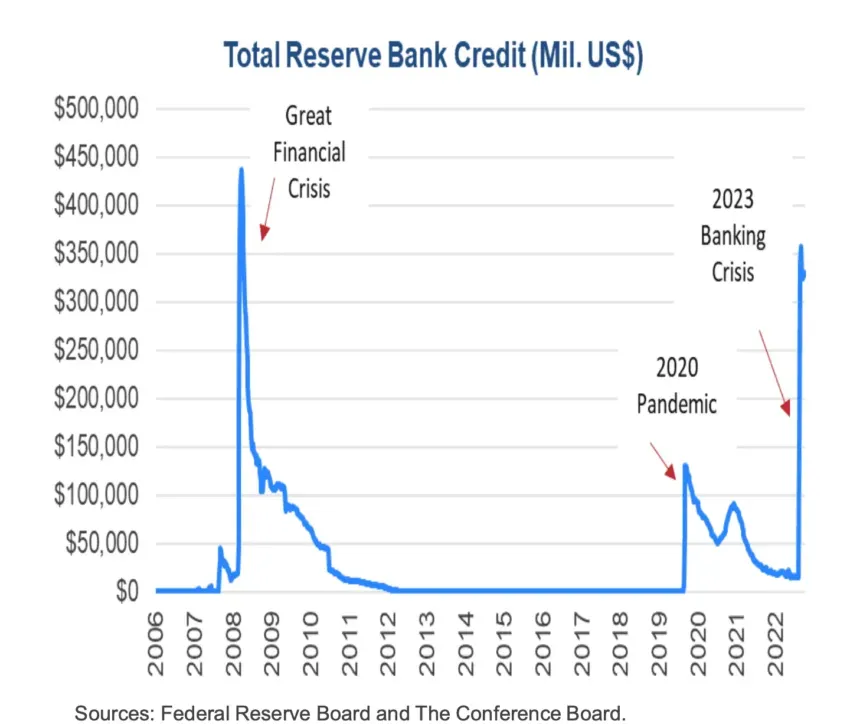

Más allá de los rescates, totalmente necesarios una vez la crisis había explotado, la Fed se ha comprometido a prevenir futuros colapsos con reformas. Para ello, ha puesto sobre la mesa el BTFP (Bank Term Funding Rate), medida que pretende aumentar la liquidez de los bancos.

No, no se trata de una derogación de la norma de 2019: no se aumentan los requisitos mínimos para operar, se garantizan los préstamos.

La Fed no parece interesada en aportar soluciones reales, sino generar dependencia a través de una suerte de rescate en diferido.

Es lógico, al fin y al cabo, la deuda es el motor del sistema económico estadounidense (y de prácticamente todo el mundo, en realidad). Pero las autoridades no pueden permitirse que las crisis tengan lugar sin medida: el control es necesario.

Las pruebas de estrés de la Fed tienen ese objetivo. No parece que hayan sido efectivas, al menos para evitar la crisis de 2023. La revisión de este tipo de tests ya está en marcha. Se espera que su aplicación se extienda hasta 2026 para monitorizar la situación actual, teniendo en cuenta casi una treintena de variables.

Gestión de la recuperación

Parte del éxito de las autoridades a la hora de resolver la actual crisis (obviando la prevención de futuros escenarios adversos) es la gestión de la recuperación en 2023. Cabría destacar varias cuestiones a tener en cuenta:

- Fortalecer el sistema bancario.

- Subir los tipos de forma responsable.

- Fomentar la estabilidad financiera.

- Recuperar la confianza de los consumidores e inversores.

La transparencia por parte de todos los actores económicos es un factor transversal necesario, especialmente en el caso de la Fed y las entidades afectadas por la crisis.

La incertidumbre entorpece la recuperación, sobre todo cuando hay expertos que aseguran que la crisis no ha acabado y lo peor está por llegar, basándose en la magnitud de la intervención de los reguladores (la Fed sigue otorgando créditos).

¿Qué hemos aprendido de la crisis de 2023?

Si las crisis se consideran errores compartidos, siempre se puede aprender de forma conjunta para no volver a cometerlos.

Esto no significa que no vayamos a sufrir colapsos financieros en el futuro, incluso si existiera una disposición real por parte de las instituciones, las entidades y los ciudadanos.

El respaldo de fondos y la liquidez

Las crisis bancarias siempre ponen de relieve los peores aspectos del sistema financiero. La crisis de 2023 nos ha recordador que en el sector bancario, por muy fuertemente regulado que se encuentre, se permiten prácticas irresponsables y poco éticas.

En ocasiones, la incompetencia de las autoridades se suma al desprecio de las entidades por sus propios clientes. La avaricia y la corrupción combinan a la perfección. Esta bomba de relojería termina explotando siempre, tal y como hemos visto en la crisis actual, que puede resumirse en pocas líneas:

- Nefasta gestión de riesgos y liquidez.

- Apalancamiento desmedido.

- Exposición irresponsable a la deuda pública.

- Subida desorbitada de tipos de interés.

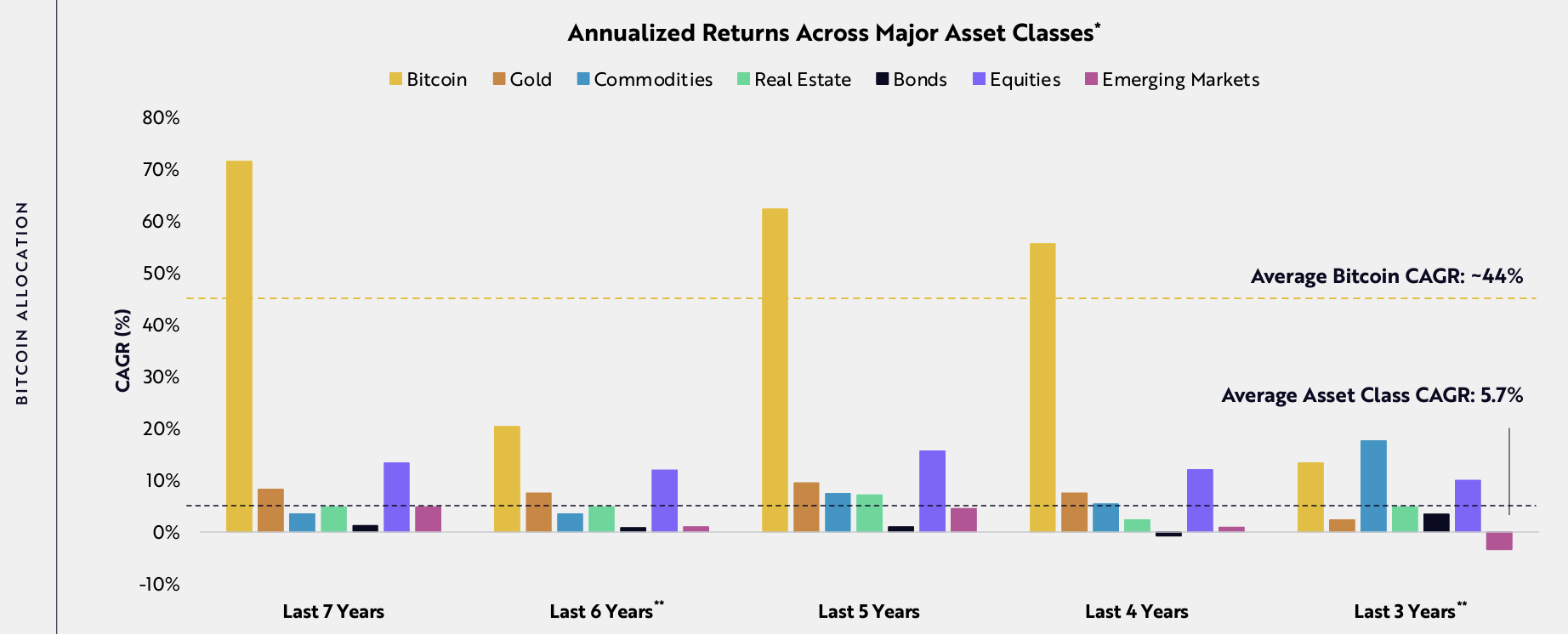

¿Cómo y en qué se invierte?

Respecto a la naturaleza de las inversiones de los bancos, hemos aprendido que las reformas no sirven de nada si la calidad de un activo no se pone por delante. La variedad también importa. La cuestión es gestionar los fondos disponibles de forma que se pueda responder a la demanda de los clientes en cualquier momento.

Al final, la debilidad o fortaleza de una entidad financiera se mide por su capacidad para devolver el dinero depositado a sus legítimos dueños. A veces se nos olvida que los bancos no son los propietarios del capital que manejan. Aunque, claro, tal y como nos ha enseñado el espacio cripto, si un tercero controla tus activos, no son tuyos.

Visión a largo plazo

La prevención de crisis futuras es una cuestión multifactorial. Para nada es un tema sencillo, pero podemos reducirlo a un objetivo general: promover la estabilidad financiera.

Si el sistema bancario tradicional quiere sobrevivir a las disrupciones tecnológicas y sociales del siglo XXI, deben operar con mayor responsabilidad y actuar con más transparencia.

De momento, no podemos asegurar que la crisis de 2023 haya acabado. A junio de 2023, los mercados financieros no están menos estresados que a finales de 2022.

A pesar del freno de la subida de tipos, la Fed no descarta que continúen después del parón. La intervención institucional continúa. El crédito no fluye. La deuda se dispara. La recesión amenaza. Sin duda, queda trabajo por hacer.